Bond oggi: fra i Btp il migliore resta sempre lui

Lorenzo Raffo

7 marzo 2022

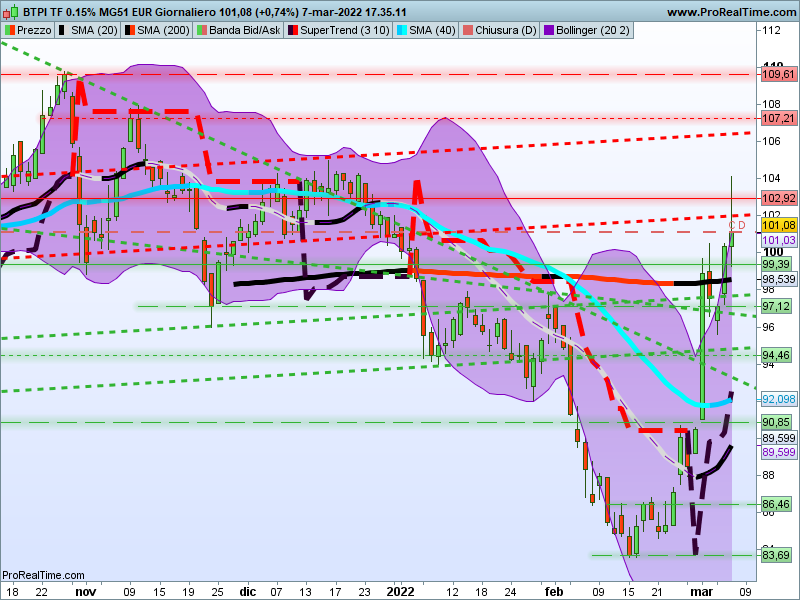

L’inflation linked 2051 sta vivendo una fase molto tonica e si conferma il più volatile fra i governativi italiani. Il rendimento in corso oltre il 5% è dovuto al forte rialzo dei prezzi al consumo Eurostat.

Situazione – malgrado tutto – di incertezza per i Btp, che hanno sì cercato di rimbalzare, complice la folle guerra in Ucraina, ma non sono riusciti a tornare su livelli di forza, il che d’altra parte è avvenuto per i vari periferici europei.

Il grafico per esempio del decennale spagnolo negli ultimi giorni è risultato molto simile a quello italiano così come a quello portoghese, mentre i governativi greci hanno tenuto meglio.

In questo contesto c’è stato però un Btp che si è messo particolarmente in luce. In realtà si è trattato di un Btp€i, ovvero di un indicizzato all’inflazione europea. Si tratta dello 0,15% 2051 (Isin IT0005436701), che ha evidenziato una volatilità nettamente maggiore rispetto a quella dei tassi fissi tradizionali, adattandosi sia a chi fa trading sia a chi punta posizioni di lungo termine in ottica di protezione inflattiva sia a chi realizza piani di acquisto strutturati su livelli di prezzo discendenti.

Cosa dicono i numeri?

Iniziamo dalla volatilità, cioè dalla variabilità della quotazione: su 180 sedute si colloca per il Btp€i 2051 al 25,2% contro il 18% di un Btp su equivalente scadenza, quale l’1,7% 2051 (Isin IT0005425233). Ciò avviene in presenza di un rendimento a scadenza in corso del 5,4% contro il 2,2% del cugino a tasso fisso. Certamente il confronto da questo punto di vista è impreciso, poiché nel caso dell’indicizzato all’inflazione il valore si riferisce al contesto attuale e potrebbe variare in presenza di un calo del costo della vita.

La correlazione infatti ai prezzi al consumo Eurostat è al momento iper favorevole, visto che il dato di riferimento si posiziona al 5,1% contro lo 0,6% per esempio del marzo 2021. Il relativo effetto determina l’accelerazione rialzista del rendimento, che potrebbe però sgonfiarsi nei prossimi mesi. Inevitabile, inoltre, seguire l’andamento della quotazione, sensibile a due fattori: il trend in prospettiva dei tassi di interesse e la maggiore o minore propensione degli investitori a puntare sul debito italiano. Sul primo fronte il Btp€i si muove quasi come un Btp, con l’impatto derivante dalla “duration” (sensibilità appunto ai tassi) della cedola base, che nel suo caso è molto bassa, attestandosi allo 0,15%. Di qui la forte volatilità cui si accennava in precedenza.

Nelle ultime sedute tutto questo si è tradotto in forti discese e in altrettanti netti rimbalzi. Il titolo infatti è caduto dai 100,97 euro del 30 dicembre agli 83,6 del 16 febbraio, per poi balzare al massimo intraday di 104,1 euro di ieri. Rilevante la candela verde del 1° marzo (minimo 91 euro - massimo 99,69 euro e chiusura a 98,86 euro), con una variazione di seduta del 9,3%, di assoluto rilievo.

Gli indicatori tecnici da seguire, per valutarne forza o debolezza, sono soprattutto due: la media mobile a 200 periodi e l’oscillatore di SuperTrend (quando i prezzi sono sopra si è in presenza di un trend long e l’indicatore è verde; quando i prezzi sono al di sotto si assiste a un trend ribassista e l’indicatore si colora di rosso). Ciò vale naturalmente in un’ottica di trading multiday, cui il Btp€i 2051 si presta bene. Osservando i movimenti storici si può notare come siano stati sempre piuttosto netti, cioè o rialzisti o ribassisti, con una sola eccezione di lateralità da agosto a metà ottobre dello scorso anno.

Il quadro generale di rialzo dell’inflazione è risultato certamente favorevole per questo governativo, che nell’ultimo anno si è confermato il migliore in termini sia di incremento del rendimento sia di volatilità.

leggi anche

Quali sono i Btp più convenienti?

Altri blog

Note di Vino

Di Antonella Coppotelli

Martingale Risk: il tuo alleato nel recupero delle perdite finanziarie

Di Marco Fabio Delzio

Schermo Viola

Di Pasquale Borriello