Azioni e obbligazioni MPS: come ottenere un rimborso se hai perso soldi

Marco Fabio Delzio

25 ottobre 2024

Le vicende finanziarie e legali di Banca Monte dei Paschi di Siena SpA hanno portato a significative perdite per gli investitori di azioni e obbligazioni subordinate MPS. Ecco come avere un rimborso.

Negli ultimi dieci anni, Banca Monte dei Paschi di Siena S.p.A. (MPS), la più antica banca al mondo, è stata al centro di controversie finanziarie e legali a causa di una serie di operazioni complesse e di presunte cattive gestioni da parte dei precedenti dirigenti.

Questi eventi hanno portato a significative perdite per gli investitori, in particolare per i detentori di azioni e obbligazioni subordinate MPS. Oggi, però, esiste la possibilità di recuperare tali perdite senza sostenere costi anticipati.

Molti investitori hanno visto svanire quasi completamente il loro capitale investito in titoli MPS per via della ricapitalizzazione precauzionale del 2016, sostenuta dallo Stato italiano - nel ruolo di principale azionista - per salvare la banca. Tale operazione ha previsto il cosiddetto «burden sharing», che ha comportato la conversione forzosa di molte obbligazioni subordinate in azioni ordinarie di MPS, provocando ulteriori perdite per gli investitori.

Il valore delle azioni MPS, con il salvataggio del 2016 ha registrato l’ennesimo crollo, partendo da un valore di per sé già molto basso dopo i precedenti aumenti di capitale del 2008, del 2011, del 2014 e del 2015. Tra luglio 2015 e luglio 2024 i titoli azionari MPS hanno perso oltre il 99% (99,8678%) del proprio valore.

Chi ha diritto al risarcimento da azioni e obbligazioni MPS?

Tutti gli investitori che hanno acquistato azioni e obbligazioni Monte Paschi negli ultimi 10 anni e che hanno riportato importanti minusvalenze da questi investimenti possono valutare le possibilità di un’azione legale per richiedere un ristoro delle perdite subite.

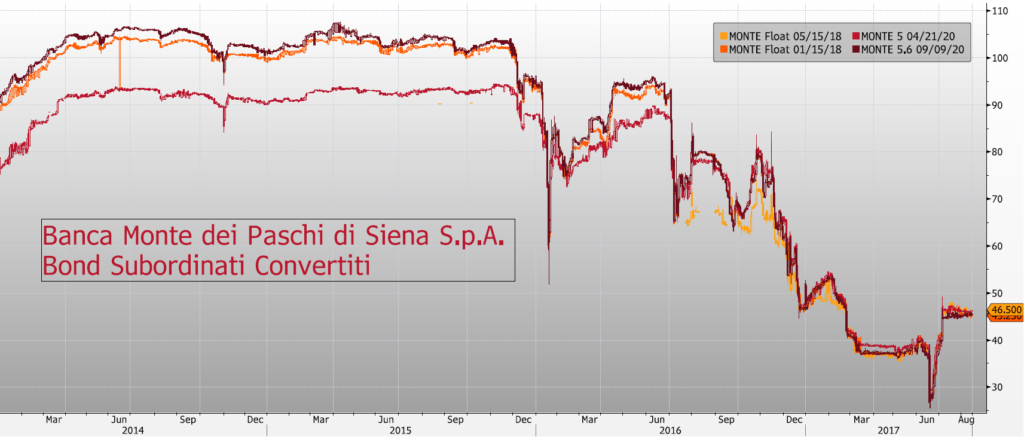

Andamento obbligazioni Monte Paschi

Andamento del prezzo di alcune delle obbligazioni subordinate MPS fino al crollo definitivo coinciso con la conversione forzosa

Andamento obbligazioni Monte Paschi

Andamento del prezzo di alcune delle obbligazioni subordinate MPS fino al crollo definitivo coinciso con la conversione forzosa

I titoli emessi da Banca Monte dei Paschi di Siena, siano essi azioni o obbligazioni subordinate, hanno storicamente presentato un rischio elevato e in costante crescita.

Sebbene siano ancora in corso diversi procedimenti giudiziari contro MPS e i suoi ex dirigenti, che potrebbero far emergere responsabilità penali e amministrative, è fondamentale ricordare che le normative di settore impongono a banche e intermediari finanziari obblighi precisi di trasparenza e informazione nei confronti dei loro clienti, affinché questi possano prendere decisioni di investimento consapevoli.

Gli intermediari finanziari, in particolare, sono tenuti a fornire una completa e chiara informativa sui rischi significativi legati all’investimento in strumenti ad alto rischio, come le azioni o obbligazioni subordinate di MPS.

Qualora tali obblighi non vengano rispettati, l’intermediario è responsabile del danno subito dal cliente e deve risarcirlo per le perdite sostenute.

La giurisprudenza ha consolidato questi principi, come evidenziato nella sentenza della Cassazione n. 35789 del 2022, che ribadisce l’obbligo di risarcimento da parte dell’intermediario anche nei confronti di investitori esperti, nel caso in cui non siano stati rispettati gli obblighi di informazione, comunicazione e trasparenza

Un altro aspetto critico riguarda gli obblighi di informativa «passiva», ovvero le informazioni che la banca deve raccogliere dal cliente per valutare correttamente il suo profilo finanziario, come previsto dal questionario MiFID.

Un’errata valutazione di tali informazioni rappresenta una fonte di responsabilità per l’intermediario, aprendo così la strada a potenziali richieste di risarcimento da parte dei clienti che hanno subito perdite.

Prima di eseguire un’operazione, ogni banca è infatti tenuta a identificare le esperienze e le conoscenze del cliente, nonché la sua reale propensione al rischio, verificando se tali elementi sono in linea con lo strumento finanziario specifico che si intende acquistare, soprattutto nel caso di strumenti complessi come le obbligazioni subordinate MPS.

In presenza di tali violazioni, è possibile contestare il comportamento della propria banca e richiedere un risarcimento per le perdite subite a seguito degli investimenti in azioni o obbligazioni subordinate di Monte Paschi.

Cosa fare per ottenere un risarcimento da MPS?

Ad oggi, un investitore danneggiato dall’acquisto di titoli Monte Paschi può muoversi nei seguenti modi nei confronti dell’intermediario bancario da cui ha acquistato i titoli:

- Ricorso all’ACF (Arbitro per le Controversie Finanziarie)

- Causa civile in Tribunale, nel foro di competenza dell’investitore

- Possibile mediazione con la banca al fine di risolvere in modo extragiudiziale

Martingale Risk, leader nel settore della contestazione bancaria, aiuta da oltre 15 anni gli investitori rovinati da strumenti finanziari come i titoli Monte Paschi. Dal 2009 abbiamo recuperato oltre 300 milioni di euro per risparmiatori e aziende danneggiati da comportamenti scorretti delle banche intermediarie in sede di investimenti, affidamenti bancari, contratti derivati, ecc.

Documenti necessari per analizzare il caso e procedere con l’azione risarcitoria

- Certificato di continuato possesso, oppure

- Note contabili di eseguito delle Operazioni contestate, oppure

- Estratti conto dove sono state regolate le operazioni contestate

- Contratti bancari, se disponibili

- Questionario MIFID, se disponibile

Un recente caso di successo

Nell’ultimo mese, Martingale Risk ha aiutato un’investitrice del Lazio ad ottenere un importante risarcimento per le perdite subite da azioni Monte dei Paschi. La risparmiatrice aveva acquistato le azioni dalla propria banca, e queste le avevano causato una pesante minusvalenza.

Il nostro team ha analizzato il caso, riscontrando varie inadempienze a carico della banca intermediaria. La banca non ha infatti fornito un valido contratto quadro sulla base del quale sono state svolte le operazioni. Questo è sintomo di un grave disinteresse nei confronti dell’attrice e vizia geneticamente ogni operazione successiva.

La forma ad substantiam imposta dalla legge non è stata rispettata. Con il supporto di Martingale Risk, l’investitrice ha citato in giudizio la propria banca dinnanzi al Tribunale di Viterbo, il quale convenendo con le nostre tesi ha condannato l’istituto di credito a pagare un risarcimento di € 63.634,86.

Prenota una consulenza gratuita

Altri blog

Martingale Risk: il tuo alleato nel recupero delle perdite finanziarie

Di Marco Fabio Delzio

Schermo Viola

Di Pasquale Borriello

Rivoluzione Fintech

Di Stefano Tempera