La riduzione dei tassi BCE permette di risparmiare sui costi bancari, sui mutui e sul carrello della spesa, ma comporta anche un calo del rendimento degli strumenti di risparmio. Ecco perché.

Il taglio dei tassi di interesse BCE ha conseguenze dirette (e indirette) sulla vita di tutti. Sebbene le dinamiche della politica monetaria possano sembrare complesse, i loro effetti si manifestano in modo molto concreto nei mercati finanziari, ma anche nel risparmio, nei mutui e nei prestiti, con implicazioni significative per banche e consumatori. Tuttavia le conseguenze sono molto più ampie e si riflettono anche nelle scelte economiche quotidiane, incidendo sul costo del carrello della spesa e dei prezzi dei beni di consumo.

Ora che l’istituto di Francoforte ha tagliato il costo del denaro di 25 punti base, per la terza volta nel 2024, portando i tassi di interesse sulle operazioni di rifinanziamento principali, sulle operazioni di rifinanziamento marginale e sui depositi presso la banca centrale rispettivamente al 3,25%, al 3,40% e al 3,65%, analizziamo gli effetti diretti di questa mossa, per capire quanto si può risparmiare.

In questo articolo, esploreremo i 7 modi in cui il taglio dei tassi Bce influisce sulla tua vita.

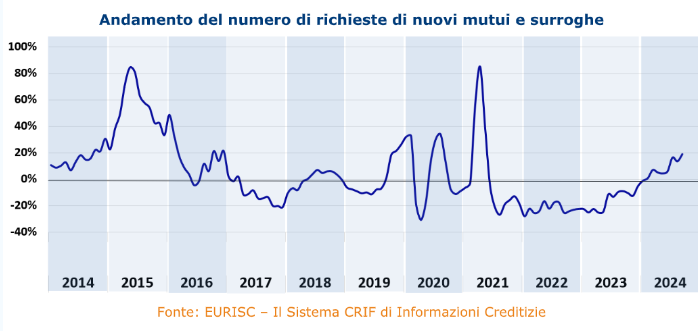

1) Effetto sui mutui

Uno dei primi e più tangibili effetti del taglio dei tassi di interesse riguarda i mutui. Quando la BCE riduce i tassi, le banche trasferiscono progressivamente questo risparmio ai consumatori, riducendo le rate del mutuo. Buone notizie dunque per chi ha aperto un mutuo a tasso variabile, indicizzato su tassi come l’Euribor che seguono da vicino le decisioni della BCE.

Quando la banca centrale riduce i tassi, l’Euribor diminuisce, facendo scendere la rata mensile per chi ha già un mutuo variabile. Chi ha un mutuo a tasso fisso non vedrà variazioni nella propria rata, essendo questo legato al tasso contrattualizzato all’inizio del finanziamento.

Per i nuovi mutuatari, tassi più bassi possono rendere l’acquisto di una casa più accessibile, poiché le banche potrebbero offrire condizioni più vantaggiose.

La trasmissione della politica monetaria alla vita reale non è però automatica: il tasso medio sulle nuove operazioni per acquisto di abitazioni è sceso al 3,33% a settembre, dal 3,59% di agosto e in calo dal 4,42% di dicembre 2023, secondo Abi (l’Associazione Bancaria italiana). Ad agosto, tuttavia, si era verificato un lieve aumento del Taeg rispetto a luglio. Questo implica una spesa maggiore per chi avesse aperto un nuovo mutuo a tasso fisso nel corso dell’estate. Pertanto, l’impatto del taglio dei tassi di interesse deve essere valutato nel lungo periodo.

Andamento del mercato dei mutui e dei prestiti

Fonte EURISC

Andamento del mercato dei mutui e dei prestiti

Fonte EURISC

Se proviamo a calcolare il risparmio complessivo su un prestito immobiliare di 30 anni con tasso variabile, stipulato quando i tassi medi erano superiori al 5,50%, la riduzione della rata sarebbe di circa 100 euro al mese con un risparmio annuo di circa 1.200 euro. Se calcoliamo il risparmio lungo tutta la durata del finanziamento, con una rata costante per il resto del periodo parametrata ai tassi attuali, otteniamo un risparmio complessivo di circa 36.000 euro. Con la prospettiva di ulteriori ribassi dei tassi da parte della Bce nei prossimi mesi, questa cifra potrebbe aumentare sensibilmente.

2) Prestiti personali

Tassi sui depositi più bassi riducono anche i costi dei prestiti personali e al consumo. Questo significa che per il consumatore medio potrebbe essere più conveniente richiedere un prestito per finanziare un’auto, una ristrutturazione o un progetto personale. Tuttavia, bisogna considerare che non tutte le banche ridurranno immediatamente i tassi sui prestiti. Alcune potrebbero applicare criteri più stringenti per l’accesso al credito, specialmente in un contesto di incertezza economica.

In ogni caso, i consumatori possono aspettarsi una diminuzione nei costi di finanziamento, il che può incentivare la spesa e il consumo, fattori fondamentali per stimolare l’economia in un periodo di bassa inflazione o stagnazione.

Già dopo il primo taglio BCE di giugno è arrivata una spinta all’economia grazie al calo dei tassi sul credito al consumo da livelli superiori al 14% a una media del 4,69%, in base ai dati dell’ultimo bollettino Abi di ottobre. Oggi per comprare un’automobile da 25.000 euro con un finanziamento di 10 anni ci vorranno 11.170 euro in meno rispetto al 2023.

Prestiti più leggeri incoraggiano la ripresa della domanda anche per quanto riguarda le richieste dei prestiti, con le famiglie che tornano a programmare spese di lungo periodo.

3) Risparmio e conti deposito

Il lato negativo del taglio BCE si manifesta nel risparmio. Con tassi più bassi, anche i rendimenti offerti dai conti deposito e dai conti di risparmio tendono a diminuire. Questo perché le banche, ricevendo meno interesse per depositare eccedenze presso la BCE, sono meno incentivate a offrire alti rendimenti ai propri clienti.

Per il risparmiatore medio, questo significa che lasciare denaro su un conto deposito frutterà meno rispetto al passato.

Tuttavia, questi potrebbero essere gli ultimi giorni per approfittare di tassi di remunerazione più alti che attualmente arrivano al 4,20% per i depositi vincolati a 36 mesi. La corsa al ribasso dei rendimenti dei conti deposito vincolati è già iniziata all’inizio dell’estate, con gli interessi offerti dalle banche in calo di 15-25 punti, e proseguirà nei prossimi mesi con la prospettiva di nuovi tagli.

| Banca e Conto | Durata vincolo | Tasso lordo mag24 | Tasso lordo ago24 | Tasso lordo set24 | Tasso lordo ott24 |

|---|---|---|---|---|---|

| Conto Arancio di Ing | 12 mesi | 5% | 3% | 3% | 4% |

| Banca Progetto | 60 mesi | 4,75% | 4,25% | 4% | 3,85% |

| Banca Aidexa | 36 mesi | 4,50% | 4,50% | 4,30% | 4,20% |

| Cherry Bank | 36 mesi | 4,50% | 4,00% | 4,00% | 3,70% |

| Banca Progetto | 36 mesi | 4,45% | 4,15% | 4,15% | 3,65% |

| Twist | 36 mesi | 4,30% | 4,00% | 4,00% | 3,80% |

| Twist | 12 mesi | 4,10% | 4,05% | 4,05% | 3,75% |

| Cherry Bank | 12 mesi | 4,25% | 4,00% | 4,00% | 3,70% |

| MeglioBanca | 12 mesi | 4,25% | 4,15% | 4,00% | 3,65% |

Questo scenario potrebbe indurre molti a cercare soluzioni di investimento più redditizie, ma anche più rischiose, come obbligazioni societarie o investimenti azionari.

4) Mercati obbligazionari

Un altro degli effetti più visibili del taglio dei tassi BCE riguarda il mercato obbligazionario.

Il prezzo delle obbligazioni è infatti inversamente proporzionale ai tassi di interesse: quando i tassi scendono, i prezzi di BTP, BOT e altre obbligazioni salgono.

In altre parole, le obbligazioni già emesse vedranno un aumento del loro prezzo, poiché i nuovi titoli offriranno rendimenti inferiori in linea con i nuovi tassi. Per chi possiede già obbligazioni, questo rappresenta un’opportunità di guadagno, vendendo i titoli sul mercato secondario a un prezzo più alto.

La dinamica dei prezzi delle obbligazioni è tuttavia legata anche all’andamento dell’inflazione. Se dopo il taglio dei tassi l’inflazione dovesse aumentare, gli emittenti delle obbligazioni a lunga scadenza potrebbero offrire tassi più elevati per compensare questo rischio, con conseguente irripidimento della curva dei rendimenti.

In generale, il taglio dei tassi rende il mercato obbligazionario meno appetibile per chi cerca rendimenti elevati, ma può offrire opportunità di breve termine per chi intende capitalizzare sull’aumento dei prezzi delle obbligazioni esistenti.

5) Effetto sui costi bancari

Il taglio dei tassi BCE comporta una diminuzione del rendimento che le banche ottengono per depositare le loro eccedenze presso la banca centrale. Quando il tasso sui depositi scende dal 3,50% al 3,25%, le banche potrebbero cercare nuove fonti di reddito per mantenere la propria redditività, aumentando le commissioni sui servizi bancari o riducendo i tassi di interesse sui conti di risparmio.

Per il risparmiatore, questo potrebbe significare un aumento dei costi per servizi come bonifici, prelievi o gestione del conto corrente. Anche se questo effetto non è immediato né garantito, resta una possibilità concreta in un contesto di tagli dei tassi prolungato.

6) Inflazione e potere d’acquisto

Il taglio dei tassi BCE ha anche altri effetti indiretti, sull’inflazione e sul potere d’acquisto dei consumatori medi. Tassi più bassi possono infatti stimolare l’economia, incentivare i consumi e i prestiti, contribuendo a un aumento dei prezzi (quindi dell’inflazione).

In base agli ultimi dati, la BCE prevede un rapido calo dell’inflazione di fondo, dal 2,9% di quest’anno al 2,3% nel 2025 e al 2,0% nel 2026.

Tuttavia, in contesti di rallentamento dell’economia, come quello attuale in molte economie europee, i tagli dei tassi potrebbero non avere l’effetto desiderato, lasciando il potere d’acquisto invariato o, in alcuni casi, riducendolo. Infatti, se i tassi di interesse sui risparmi scendono, ma l’inflazione rimane stabile o aumenta, il valore reale dei risparmi diminuisce.

7) Mercati azionari

Il taglio dei tassi BCE può rendere i mercati azionari più attraenti per chi è alla ricerca di maggiori rendimenti. Ricevendo una minore remunerazione dai conti deposito e dalle obbligazioni, molti investitori si rivolgono al mercato azionario alla ricerca di guadagni più elevati. Inoltre, in un contesto di tassi bassi, le aziende possono ottenere finanziamenti a costi ridotti o possono alleggerire il proprio debito, liberando risorse per gli investimenti. Di conseguenza, il valore delle loro azioni cresce.

Durante le discese dei tassi di interesse, le small cap beneficiano della rotazione settoriale verso le aziende più trascurate in precedenza e con multipli sotto le serie storiche.

Bisogna comunque ricordare che il mercato azionario è soggetto a volatilità e il prezzo delle azioni oscilla per diversi fattori non imputabili solo ai tassi di interesse.

| DISCLAIMER Le informazioni e le considerazioni contenute nel presente articolo non devono essere utilizzate come unico o principale supporto in base al quale assumere decisioni relative agli investimenti. Il lettore mantiene la piena libertà nelle proprie scelte d’investimento e la piena responsabilità nell’effettuazione delle stesse, poiché egli solo conosce la sua propensione al rischio e il suo orizzonte temporale. Le informazioni contenute nell’articolo sono fornite a mero scopo informativo e la loro divulgazione non costituisce e non è da considerarsi un’offerta o sollecitazione al pubblico risparmio. |

© RIPRODUZIONE RISERVATA