I differenti effetti della perdita di fiducia in un sistema a tassi di cambio fisso e in uno a tassi di cambio flessibile in un modello del Premio Nobel Paul Krugman.

È del novembre del 2012 un breve lavoro di Paul Krugman pubblicato sul web space della Princeton University, dal titolo: “The simple analytics of the invisible bond vigilantes”.

Considerando che il lavoro riguarda i differenti effetti di un attacco speculativo (nel senso di una perdita di fiducia) a titoli che fanno parte di due sistemi differenti, uno a tasso di cambio fisso e l’altro flessibile, possiamo tranquillamente, contestualizzando, intendere i bond vigilantes come gli “speculatori” e tradurre, pertanto, con un pratico: “La semplice analitica della speculazione invisibile”.

The simple analytics of the invisible bond vigilantes: di cosa si tratta?

Il premio Nobel parte dal “clangore” suscitato, o che si cercava di suscitare, con dichiarazioni come quelle relative al fatto che gli Stati Uniti avrebbero potuto fare la fine della Grecia.

Dopodiché, sostiene che sarebbe pure possibile una perdita di fiducia da parte degli investitori sui titoli del debito americano, proprio per la paura del rischio di “finire come la Grecia”.

Ma, sempre a detta di Krugman, una perdita di fiducia sui titoli del debito greco comporterebbe un aumento dei tassi di interesse, con conseguenze negative, perché la Grecia non ha una propria politica monetaria, un proprio tasso di cambio e, quindi, nemmeno una propria moneta.

Nel caso di paesi come gli Stati Uniti o il Regno Unito, invece, le cose si prospetterebbero in modo differente.

Infatti, nessuno di coloro che hanno paventato il “pericolo Grecia” per gli Stati Uniti si è mai preso la briga di prospettare un modello per valutare gli effetti di un attacco speculativo sui titoli americani.

Questo semplicemente, secondo il Nobel, perché gli Stati Uniti mantengono un cambio flessibile; e sarebbe abbastanza difficile prospettare un modello in cui gli speculatori riescano a influenzare, con effetti importanti, un cambio flessibile. In questo caso una perdita di fiducia avrebbe, piuttosto, effetti espansivi.

Gli effetti di un attacco speculativo sugli Stati Uniti

Di poi, partendo da un modello Mundell-Fleming (fondamentalmente un IS-LM applicato all’economia aperta – sempre a detta di P. Krugman) il Nobel spiega perché, secondo lui, un attacco speculativo avrebbe effetti differenti negli Stati Uniti rispetto alla Grecia.

Si inizia con la determinazione della domanda di beni e sevizi nazionali in cui rilevano i tassi di interesse e tassi di cambio (che influiscono sulla competitività) e che, in una versione lineare con termine costante soppresso, risulterebbe come segue:

(1) Y = -αi + βe

dove Y è il PIL reale, i è il tasso di interesse, ed e è il logaritmo del tasso di cambio espresso come il prezzo della valuta estera (il che significa che un aumento è pari a un deprezzamento, per cui è espansivo perché incoraggia le esportazioni nette).

Mentre α (alfa) è un coefficiente che esprime il rendimento ottenibile rispetto al rendimento realizzato dal mercato, mentre β (beta) è un coefficiente che dà la misura del rischio sistematico del titolo rispetto al mercato. Vengono utilizzati il tasso di cambio ed il tasso di interesse nominali perché l’inflazione e l’inflazione attesa hanno, in questo caso, poca rilevanza e per semplicità possono essere escluse.

Da qui si parte valutando il sistema a tassi di cambio fisso dove, perciò (e) perciò è fisso mentre i è determinato dalla volontà degli investitori internazionali di detenere determinati titoli di Stato.

Se si chiama i* il tasso di interesse sui titoli esteri che sono percepiti come sicuri (immancabile l’esempio dei Bunds), il tasso di interesse sarà:

(2) i = i* + ρ

dove ρ (rho) è il premio di rischio.

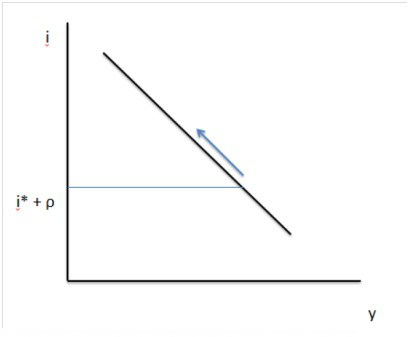

Il risultato, mettendo il PIL sulle ascisse e gli interessi sulle ordinate di un piano cartesiano, è il seguente:

In questo caso, una perdita di fiducia porterebbe ad un aumento del premio di rischio con il conseguente aumento degli interessi ed una contrazione dell’economia. Ma questo secondo il Nobel Prize non potrebbe verificarsi con riguardo a sistemi a tasso di cambio flessibile come gli Stati Uniti.

Tassi di cambio flessibili: la carta vincente dell’economica statunitense

Partendo dall’impostare un tasso di interesse tramite la politica della Federal Reserve con una Taylor rule avremmo:

(3) i = τY

dove la τ è un simbolo introdotto da John Taylor (1993) ed indica una regola ai termini della quale la Banca Centrale dovrebbe determinare il tasso di interesse del breve periodo in risposta agli scostamenti tra il tasso di inflazione, il tasso di inflazione obiettivo, la produzione corrente e quella potenziale.

Inoltre, Krugman sottolinea che “(…) sto lasciando che la politica sul tasso risponda al gap produttivo; di nuovo, l’inflazione è da un lato ed io sto sopprimendo i termini costanti”.

A questo punto, poi, si valuta il ritorno all’arbitraggio sugli interessi a livello transfrontaliero con una formulazione abbastanza standard come segue:

(4) i = i* + δ (ē – e) + ρ

qui il δ delta di un’opzione indica la sensibilità del premio dell’opzione stessa rispetto alle variazioni del sottostante, mentre il secondo termine sul lato destro della formula è il deprezzamento stimato, che riflette la convergenza ad un valore “normale” di lungo periodo del tasso di cambio.

Così, se vogliamo esprimere il tasso di cambio come funzione sia del tasso di interesse interno che del premio di rischio, abbiamo:

(5) e = ē + ((i* – i + ρ) / δ)

Ora possiamo sostituire questa formula nella (1) per avere una curva IS (Investment-Saving, investimento-risparmio) in economia aperta, con il risultato seguente:

(6) Y = – αi + βē + (β / δ) (i* – i + ρ)

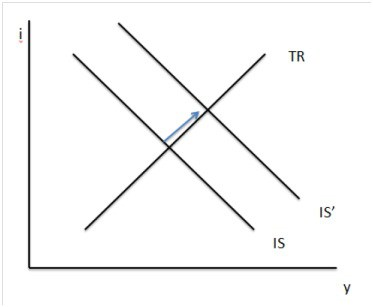

In questo modo il tasso di interesse influenzerebbe la domanda in due modi: aumentando la domanda interna e, tramite un deprezzamento del cambio, spingendo le esportazioni nette. Questo è rappresentato nella figura 2, che mostra una curva IS di economia aperta con la regola di Taylor e con un tasso di cambio implicito come detto:

TR è la Taylor rule, IS è la curva investment-saving, mentre IS’ è la curva investment-saving dopo la perdita di fiducia. Cosa succede in questo caso a seguito di una perdita di fiducia con un aumento del premio di rischio? Succede che “(…) la moneta si deprezza in relazione ad ogni dato tasso di interesse domestico, facendo crescere la domanda e spostando la curva verso l’esterno. Cioè, l’effetto sull’economia è espansivo”.

In pratica, con le Federal Reserve che determina i tassi di interesse, l’effetto di un attacco speculativo o di una perdita di fiducia avrebbe come risultato non un aumento dei tassi ma, bensì, un deprezzamento del dollaro che potrebbe avere l’effetto di aumentare le esportazioni.

Ora, con quanto riportato tramite lo studio di Krugman, non si vuole dire che bisogna puntare tutto sulla svalutazione per rilanciare l’economia, ma solo che i sistemi a tasso di cambio fisso e flessibile reagiscono in modo diverso ad una perdita di fiducia.

Inoltre, dato che è la banca centrale a determinare la politica sui tassi, Mario Draghi avrebbe potuto intervenire con il celebre “whatever it takes” non solo quando il panico per la Grecia ha colpito i mercati, ma anche prima: quando la crisi dello spread ha colpito l’Italia.

Invece sia nel caso dell’Italia che della Grecia si è intervenuti tardivamente e valutando i due paesi solo dal punto di vista dei loro squilibri all’interno del sistema a cambi fissi che è l’euro per poter, così, imporre gli aggiustamenti fiscali e l’austerità.

© RIPRODUZIONE RISERVATA