Come funziona il trading di movimenti di mercato a breve termine.

L’orderflow trading ha avuto un enorme clamore sullo scenario di trading di lingua inglese negli ultimi anni, tuttavia è ancora poco noto in Italia e viene presentato da alcuni come un “segreto” o addirittura come il “solo vero trading”. Ciò, tuttavia, non significa che si può trovare il proverbiale Santo Graal nei circoli dei trader. In questo articolo, diamo un’occhiata a cos’è davvero l’orderflow trading.

Questo contenuto è a cura di Traders’ Magazine Italia (www.traders-mag.it)

Il flusso di ordini

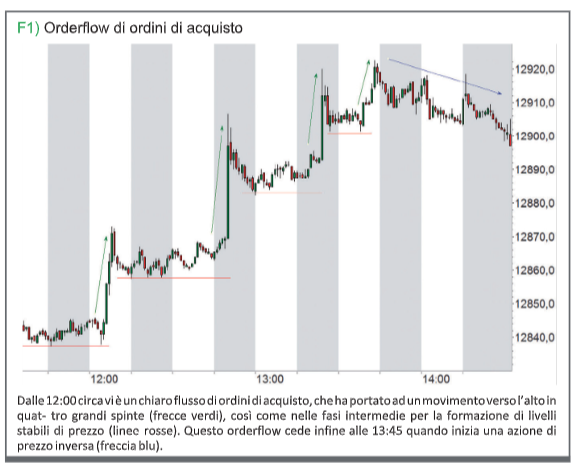

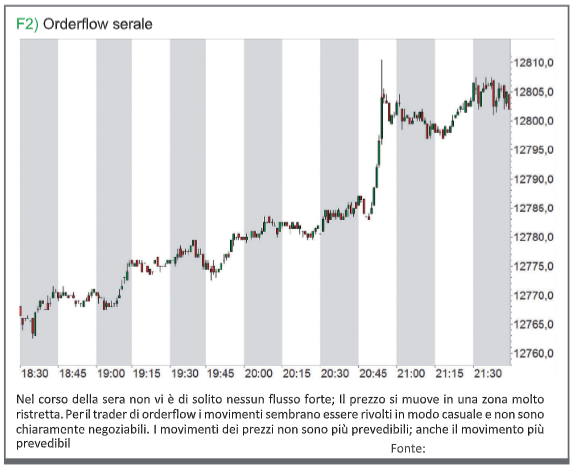

Se stai osservando mercati attivi come i grandi indici azionari o le principali coppie di valuta, noterai presto che gli eventi di mercato presentano caratteristiche diverse in momenti diversi della giornata: i mercati sono in genere particolarmente vivaci nelle prime due ore successive all’apertura delle principali borse (al mattino le borse europee, nel pomeriggio quelle statunitensi), mentre la sera sono spenti.

In molti mercati è oggi possibile operare quasi 24 ore al giorno. Ma durante la maggior parte del tempo, i prezzi si muovono solo in un’area ristretta, così che il daytrader orientato a breve termine ha a che fare con semplice rumore (noise). In questo caso è meglio non fare trading, perché la probabilità dei movimenti dei prezzi non può essere stimata e il rischio è quindi troppo alto.

Il daytrader ha necessariamente bisogno di movimenti di prezzo, che può anticipare e negoziare con rischio controllato. Qui è dove entra in gioco il concetto di flusso di ordini.

Cosa muove il prezzo?

Molti trader privati non sono sufficientemente consapevoli che i movimenti dei prezzi nei mercati sono dovuti esclusivamente alle concrete attività di trading dei partecipanti al mercato: Il prezzo aumenta quando e perché l’attività di acquisto supera la volontà di vendere ad un livello di prezzo. Il prezzo scende quando si verifica il contrario.

Se gli attori del mercato non eseguono negoziazioni, sul mercato non succede nulla.

Le attività di acquisto e vendita che si svolgono nel corso del tempo sono chiamati flusso di ordini o “orderflow”. È il flusso di ordini di acquisto e di vendita in entrata ed eseguiti. Questo flusso di ordini muove il mercato. Non è mai costante, ma cambia gradualmente il suo carattere, a seconda delle attività di trading dei partecipanti del mercato. Talvolta vengono immessi molti ordini nel mercato in tempi brevi, a volte molto pochi.

A volte è una grande baraonda di acquirenti e venditori e a volte prevale un lato soltanto. È probabile che sia noto a chiunque segua i mercati per un po’ che il flusso di ordini e le conseguenti variazioni di prezzo mostrano spesso anche un andamento discontinuo e ondulatorio.

L’orderflow trading

Queste osservazioni rappresentano il punto di partenza per l’orderflow trading. In breve, si tratta di trader che valutano correttamente il carattere dei flussi di ordini e quindi l’attuale condizione di mercato, al fine di eseguire trading rapidi e a breve termine sulla base della loro valutazione (scalping). L’orderflow trader, che riconosce che il mercato è attualmente inondato da ordini di acquisto, vuole cavalcare questa onda e di conseguenza acquista immediatamente.

Manterrà la sua posizione per un breve periodo e la chiuderà non appena si accorgerà che il flusso volge verso le vendite e il movimento di prezzo previsto sta per finire o non si sta sviluppando come previsto. Tali negoziazioni si svolgono spesso in pochi minuti o secondi e ritagliano solo brevi tratti del movimento del prezzo.

Per questo, l’orderflow trader esperto trova ogni giorno decine di opportunità da sfruttare in mercati vivaci. Il potenziale di profitti e perdite dei singoli orderflow trade è relativamente basso. L’orderflow trader ottiene il suo profitto giornaliero da tanti piccoli trade singoli. Il rapporto opportunità/rischio (CRV) si sposterà nella zona prossima all’1:1 (stop loss e take profit si trovano all’incirca alla stessa distanza dall’entrata), ossia su un livello che sarebbe inaccettabile per molti altri approcci di trading.

Alto tasso di successo

La ragione per cui gli orderflow trader possono sopravvivere con tali CRV e profitti relativamente piccoli è che possono o devono avere un tasso di successo eccezionalmente alto: gli orderflow trader di successo possono arrivare ad una quota di operazioni redditizie del 75 per cento e più. Poiché non risponde ai singoli ordini, ma a transazioni di mercato più grandi, le probabilità sono spostate a favore del trader: laddove prevalgono forti attività di acquisto, si può presumere che questa attività continuerà per alcuni secondi o minuti e non si interromperà bruscamente nel secondo successivo.

Riconoscere l’orderflow

Ciò che è da considerarsi come una forte attività di acquisto o di vendita dipende, naturalmente, dall’occhio di chi guarda. Questa è la peculiarità di questo approccio: gli orderflow trader posseggono un occhio allenato che permette loro di sapere ciò che sta accadendo. In linea di principio, inoltre, essi fanno trading con grafici nudi, cioè senza indicatori o con solo pochi indicatori per l’orientamento. L’attenzione è principalmente focalizzata sulle attuali dinamiche di mercato – sul “qui e ora” del flusso di ordini. A differenza di tutti gli altri approcci di negoziazione, l’orderflow trader non mette in primo piano la domanda “Che cosa devo fare e quando?”, ma “cosa succede nel mercato; Qual è il flusso di ordin?”. Se il trader lo ha riconosciuto, la questione del come reagire è quasi superflua. Ma come apprende il trader a riconoscere l’orderflow?

Si tratta di esperienza di mercato. Il trader deve aver attivamente osservato un determinato mercato per molto tempo per imparare come questo si comporta solitamente. Non è sufficiente guardare semplicemente lo schermo. Il trader deve anche affrontare attivamente gli eventi percepiti, pensare analiticamente, interpretare e imparare ad interpretare ciò che osserva.

Orderflow trading come uno skill

L’orderflow trading di successo non si basa sulla semplice conoscenza teorica, ma su una reale abilità (inglese: skill). È opportuno distinguere due livelli: da un lato, la competenza di mercato in senso stretto, dall’altro il profilo psichico del trader. La competenza di mercato è la capacità del trader di valutare adeguatamente la situazione attuale del mercato, cioè il carattere dell’orderflow.

Questa competenza si può stabilire solo attraverso l’osservazione mirata del mercato. Ciò si apprende meglio con l’aiuto di una guida, motivo per cui è consigliabile che l’orderflow trading venga appreso da mentori competenti. Ad esempio, sono disponibili offerte online a lungo termine quali trading room, gruppi Skype o servizi di coaching professionali, anche se va sottolineato che molti fornitori in questo settore sono completamente inaffidabili.

Il lato psicologico rappresenta probabilmente un ostacolo ancor più grande: valutare la situazione del mercato è difficile, ma senza un trading system meccanico o indicatori occorre fare affidamento solo sulla propria competenza di mercato e su questa base fare trading. Ma anche coloro che non hanno il coraggio di fare questo tipo di trading a”mani libere” possono trarre vantaggio da un occhio allenato per l’orderflow in altri approcci di trading. Così, riconoscere il flusso di ordini può anche essere un buon supporto per la decisione di ingresso e di uscita in caso di sistemi di trading basati su indicatori.

Infrastruttura tecnica dell’orderflow trader

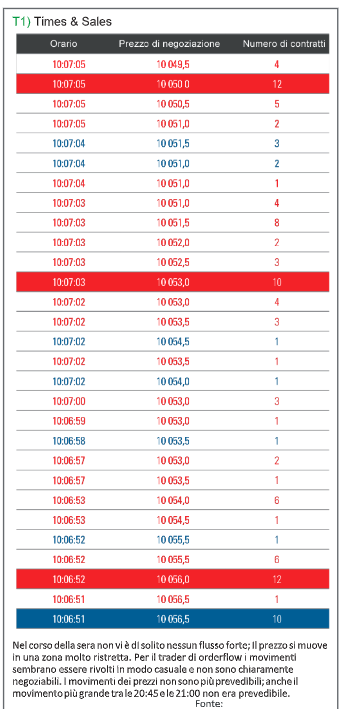

L’orderflow trading non solo richiede speciali qualifiche personali del trader, ma anche che abbia a disposizione una infrastruttura tecnica su misura e connessioni di borsa per questo stile di trading. La maggior parte degli orderflow trader operano sui mercati dei futures, dal momento che questo assicura un’elevata liquidità e dati di mercato di alta qualità. È importante non solo la qualità in tempo reale dei dati di mercato, ma anche una piattaforma di trading veloce e professionale, che renda disponibile i dati per il trader in modo che possano essere afferrati visivamente in modo ottimale. Questo include un grafico preciso in tempo reale (alcuni orderflow trader utilizzano addirittura grafici tick) nonché un elenco degli ordini eseguiti nel mercato.

Inoltre, l’orderflow trader dovrebbe avere una connessione di borsa la più diretta possibile in modo che i propri trade vengano eseguiti con la minima latenza possibile: dal momento che opera solo per pochi secondi, ciò è molto importante per ottenere uscite e entrate economiche. Come dappertutto nel trading, l’orderflow trader compete con altri trader e vince colui che può prendere decisioni e attuare più velocemente.

Conclusione

Nel breve termine, l’orderflow trading è un’interessante opportunità per partecipare al mercato orderflow e generare profitti. Tuttavia, è assolutamente necessaria una conoscenza approfondita del flusso d’ordini del mercato in cui si opera, al fine di ottenere un sufficiente vantaggio. Se questo è troppo a breve termine, il flusso di ordini può essere applicato anche a lungo termine come complemento supplementare ai propri criteri di accesso e di uscita.

© RIPRODUZIONE RISERVATA

Argomenti