Cosa rischiano le banche europee a causa di potenziali shock geopolitici? La risposta in un’analisi Bce, che mette in guardia gli istituti bancari da seri pericoli.

Una recente indagine della Bce ha acceso i riflettori sul legame tra rischi geopolitici e banche.

Nello specifico, l’analisi dal titolo “Turbulent times: geopolitical risk and its impact on euro area financial stability” indaga sulle potenziali conseguenze che shock come guerre, pandemie, tensioni tra potenze, rivalità economiche esacerbate possano incidere “sull’economia e sui mercati finanziari e di conseguenza avere un impatto negativo sul finanziamento, sui prestiti, sulla solvibilità, sulla qualità degli attivi e sulla redditività delle banche e del settore non bancario”.

L’avvertenza è che una minaccia geopolitica non è in grado da sola di innescare una crisi sistemica, ma gli eventi geopolitici possono essere un moltiplicatore di disagio in contesti già vulnerabili.

Gli analisti della Bce hanno dedicato un paragrafo alle conseguenze per le banche europee di shock geopolitici, sul quale ci soffermiamo.

Le banche dell’Eurozona minacciate dalla geopolitica

Mai come oggi la geopolitica domina le riflessioni sulla stabilità finanziaria globale. La guerra in Ucraina, il conflitto in Medio Oriente, le tensioni tra Cina e Usa con il rischio di escalation su Taiwan sono soltanto 3 grandi eventi in corso in grado di esplodere in veri e propri shock.

L’Eurozona, per posizione geografica, struttura economica e sistema energetico potrebbe essere una delle regioni più coinvolte nell’impatto negativo. La guerra in Ucraina, con la crisi energetica che ne è scaturita, è stata una prova della vulnerabilità europea.

In questo contesto si inserisce l’analisi sui potenziali effetti di rischi geopolitici sugli istituti bancari del vecchio continente.

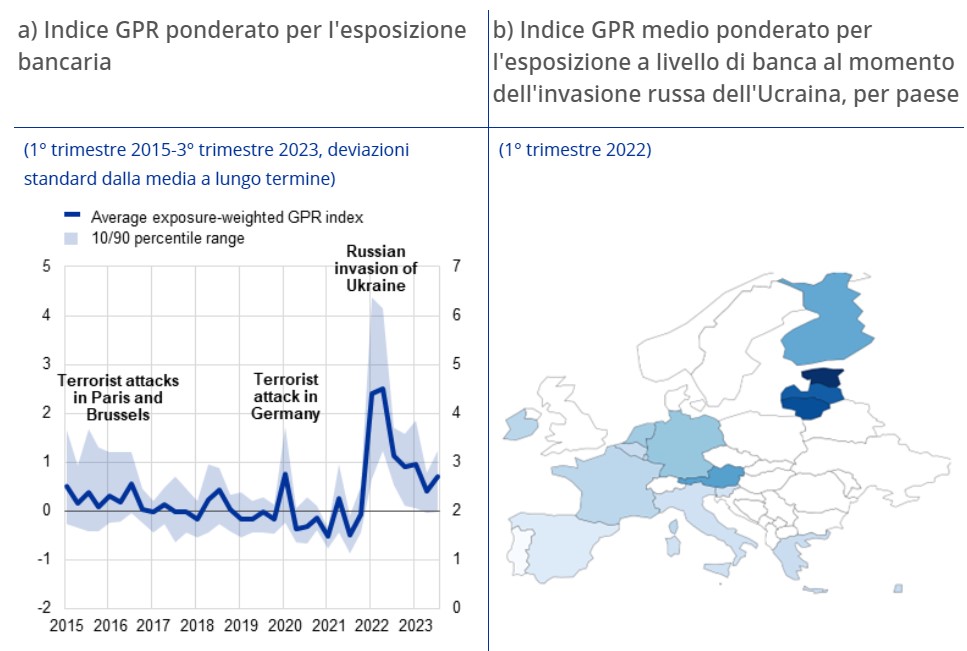

Pur variando da banca a banca, l’effetto di uno shock sulle società bancarie in Eurozona è misurato tramite “l’indicatore costruito ponderando gli indici di rischio geopolitico standardizzati a livello di paese con l’esposizione dal lato delle attività a livello di banca ai diversi Paesi in cui operano le banche”.

La prima osservazione è che emergono variazioni e picchi in corrispondenza con l’invasione russa dell’Ucraina. “Come previsto, i picchi sono particolarmente elevati per le banche che operano in paesi situati più vicini all’Ucraina e alla Russia poiché si trovano ad affrontare livelli di rischio geopolitico relativamente più elevati”, spiega l’indagine. Il grafico è chiaro al riguardo:

Rischio geopolitico per banche Eurozona

L’esposizione delle banche dell’area euro al rischio geopolitico è aumentata notevolmente quando la Russia ha invaso l’Ucraina

Rischio geopolitico per banche Eurozona

L’esposizione delle banche dell’area euro al rischio geopolitico è aumentata notevolmente quando la Russia ha invaso l’Ucraina

Interessante osservare che l’indicatore ha mostrato dei massimi anche con gli attacchi terroristici a Parigi nel terzo trimestre del 2015, a Bruxelles nel primo trimestre del 2016 e in Germania nel primo trimestre del 2020.

La seconda osservazione Bce è così presentata: “Gli eventi di rischio geopolitico possono avere un impatto negativo sugli spread dei credit default swap (CDS) bancari e sui prezzi delle azioni.”

Nel dettaglio, un aumento pari a 1 dell’indice GPR a livello bancario si traduce nel rialzo degli spread sui CDS di 38 punti base e in un calo dei prezzi delle azioni di circa il 6%. Sono le banche debolmente capitalizzate e meno redditizie a soffrire di più in questa equazione. La logica alla base di questo andamento è: “il rischio geopolitico innesca l’avversione al rischio, inducendo gli investitori a vendere asset e a richiedere un rendimento più elevato per sostenere il rischio associato ad alcune banche, in particolare quelle percepite come meno resilienti agli shock avversi a causa della loro minore solvibilità e redditività”.

Stress liquidità e impatto sul credito

Un contesto geopolitico rischioso può frenare i finanziamenti, far rimbalzare i costi di finanziamento e favorire finanziamenti a breve termine. Gli effetti per le banche possono essere “un aumento del rischio di rollover e un potenziale stress di liquidità”.

In sostanza, dinanzi a scenari incerti e minati da shock incombenti, le banche possono decidere di alzare i tassi sui prestiti e diminuire il rischio con aggiustamenti delle esposizioni, oltre che ridurre i prestiti concessi.

Gli analisti Bce sottolineano che “le prove empiriche sugli effetti del rischio geopolitico sui prestiti bancari sono contrastanti. Alcuni studi suggeriscono che il rischio geopolitico non è associato a una riduzione dei prestiti bancari complessivi. Anche gli effetti sui prestiti bancari possono variare da un settore all’altro, poiché i prestiti alle famiglie tendono a concentrarsi sul mercato interno, mentre i prestiti alle imprese possono essere indirizzati maggiormente verso i settori orientati all’esportazione.....Gli sforzi delle banche per ridurre l’esposizione ai settori più colpiti dal rischio geopolitico potrebbero ostacolare l’attività economica in questi settori.”

In questo modo, il freno delle banche ai prestiti di tipo commerciale potrebbe avere dirette ripercussioni sull’economia mondiale, limitando gli scambi.

Shock geopolitici e redditività delle banche

Un aspetto interessante sotto i riflettori è il legame diretto tra rischi geopolitici e redditività bancarie in Europa. Se il contesto macroeconomico viene negativamente colpito dalle incertezze, probabilmente la crescita più difficoltosa indebolirà la capacità dei mutuatari di onorare i prestiti e spingerà le banche ad accumulare più accantonamenti, oltre ad aumentare i prestiti in sofferenza.

Il documento di analisi riporta che “si è verificato un forte aumento della probabilità media di default per i prestiti bancari ai mutuatari russi e ucraini dopo che la Russia ha invaso l’Ucraina nel 2022.”

Sulla redditività bancaria, questi sono i calcoli Bce: le stime a livello di banca mostrano che un aumento di 1 della deviazione standard del rischio geopolitico a livello di banca è significativamente associato a un calo della redditività bancaria, misurata dal rendimento delle attività, di 9 punti base.

Questa l’equazione degli analisti: un costo di finanziamento più elevato potrebbe comprimere i margini di interesse netti delle banche, mentre volumi di prestito inferiori potrebbero ridurre il reddito da interessi. Anche le perdite su prestiti e le perdite di valore sulle partecipazioni patrimoniali potrebbero pesare sulla redditività.

La conclusione dell’indagine Bce è chiara: il monitoraggio degli sviluppi geopolitici, stress test dedicati e piani di emergenza in caso di shock sono operazioni ormai necessarie, per le banche europee e per tutte le istituzioni finanziarie e istituzionali.

© RIPRODUZIONE RISERVATA