Come fare la dichiarazione dei redditi per le criptovalute? Guida per capire come funziona la tassazione, il calcolo delle plusvalenze, la compilazione del quadro RW e tutte le novità per il 2024.

Criptovalute in dichiarazione dei redditi, come fare nel 2024? Le criptovalute hanno guadagnato una popolarità crescente negli ultimi anni, ma la gestione fiscale è molto complessa. La dichiarazione dei redditi e il calcolo delle plusvalenze sono questioni di grande rilevanza per i possessori di criptovalute, soggette a interpretazioni e regolamentazioni in continua evoluzione.

Nell’ultimo anno, la legge di Bilancio 2023 e il MiCA (Markets in Crypto-Assets Regulation) hanno introdotto importanti novità nella regolamentazione fiscale delle criptovalute, apportando chiarezza su un argomento controverso. Queste nuove norme forniscono linee guida specifiche e chiare per i contribuenti che detengono e scambiano criptovalute, stabilendo le informazioni da includere nella dichiarazione dei redditi e le modalità di calcolo delle plusvalenze.

Inoltre l’Agenzia delle Entrate ha aggiornato le linee guida per la compilazione della dichiarazione dei redditi 2024, con delle novità importanti per chi possiede criptovalute.

In questa guida completa scoprirai i punti chiave per affrontare la tassazione delle criptovalute, con tutti gli obblighi dichiarativi e di monitoraggio fiscale da rispettare per essere in regola con il Fisco.

Criptovalute: come funziona la tassazione in Italia

La nuova normativa introdotta dalla legge di Bilancio 2023 mira a fornire maggiore chiarezza sulla tassazione delle criptovalute, stabilendo criteri specifici per l’applicazione delle imposte.

Le criptovalute, definite come «rappresentazioni digitali di valore o diritti trasferibili e memorizzabili elettronicamente tramite tecnologia di registro distribuito o simili», sono soggette a una tassazione specifica in Italia. La recente legge di Bilancio ha introdotto un nuovo quadro normativo, che sostituisce le precedenti interpretazioni dell’Agenzia delle Entrate.

Secondo la nuova normativa fiscale, le plusvalenze derivanti dalla vendita di cripto attività in cambio di valuta fiat, come dollari o euro, sono soggette a tassazione solo se superano il valore di 2.000 euro. In tal caso, tali plusvalenze rientrano nella categoria dei Redditi Diversi e sono soggette a un’imposta sostitutiva del 26%.

Al contrario, se le cripto attività vengono scambiate con altre cripto attività senza coinvolgere valuta fiat, non si genererà alcun imponibile fiscale.

Per calcolare correttamente la plusvalenza delle criptovalute, è necessario documentare in modo preciso il costo o il valore di acquisto. In assenza di documentazione adeguata, il costo sarà considerato pari a zero. Per evitare problemi e sanzioni, è consigliabile conservare in modo sicuro tutte le informazioni e le prove relative all’acquisto delle criptovalute, da presentare in caso di richiesta delle autorità fiscali.

Inoltre, è importante tenere traccia di tutte le spese sostenute e le commissioni durante l’acquisto delle criptovalute. Questi documenti forniranno la base per il calcolo accurato della plusvalenza e garantiranno la conformità alle disposizioni fiscali.

Criptovalute in dichiarazione dei redditi 2024

Le criptovalute in dichiarazione dei redditi 2024 vanno indicate per rispettare l’obbligo di monitoraggio e per il pagamento della plusvalenza nel caso di vendita a un valore superiore a quello di acquisto.

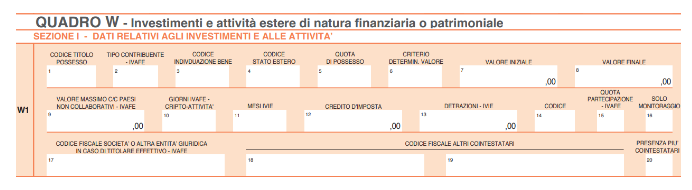

Compilazione del quadro RW o W ai fini del monitoraggio fiscale

Indipendentemente dal valore complessivo del proprio portafoglio criptovalutario e dalle modalità di custodia adottate, che possono variare tra wallet digitali, piattaforme di scambio o supporti fisici come le chiavette USB, esistono specifici quadri da compilare all’interno dei modelli di dichiarazione dei redditi per soddisfare i requisiti fiscali.

Per quanto riguarda il monitoraggio fiscale, è possibile utilizzare il Quadro RW del modello di dichiarazione dei redditi per le persone fisiche (PF) oppure il Quadro W del modello 730/2024, una novità introdotta quest’anno per facilitare i contribuenti che possono compilare il modello 730. Questi moduli consentono di fornire all’Agenzia delle Entrate le informazioni sulle attività finanziarie detenute all’estero, inclusi i conti presso exchange esteri di criptovalute.

Quadro W 730/2024

Fonte Agenzia delle Entrate

Quadro W 730/2024

Fonte Agenzia delle Entrate

Il Quadro RW del modello redditi PF o il Quadro W del modello 730/2024 devono essere compilati “anche se l’investimento non è più posseduto al termine del periodo d’imposta”.

Imposta di bollo sulle criptovalute

Dal 2023 le criptovalute dichiarate sono soggette a imposta di bollo calcolata al 2 per mille sul valore totale, analogamente agli altri strumenti finanziari detenuti all’estero.

Ivafe, Ivie e imposta di bollo sulle criptovalute possono essere liquidate attraverso il Quadro RW o attraverso il Quadro W.

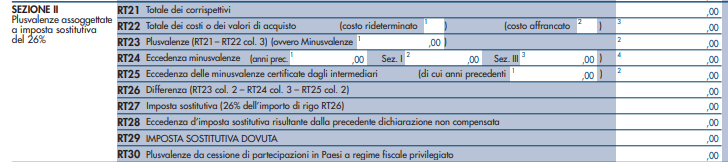

Compilazione del quadro RT per le plusvalenze su criptovalute

Per calcolare la plusvalenza su criptovalute, si sottrae il costo di acquisto dal valore di cessione o prelievo della criptovaluta. Nel caso di un portafoglio con più criptovalute acquistate in momenti diversi, si applica il principio LIFO (last in first out).

Ad esempio, considerando un portafoglio con Bitcoin acquistati a prezzi diversi, la plusvalenza sarà calcolata sottraendo il costo del Bitcoin venduto dal suo prezzo di vendita. Questo importo andrà indicato nel quadro RT della dichiarazione dei redditi, applicando un’ aliquota del 26%.

Nel caso in cui il costo di acquisto non sia documentato, si può considerare il valore «affrancato», sul quale potrebbe essere stata pagata una sanzione del 14%. In caso di minusvalenza, è possibile dedurla dalle plusvalenze dei periodi di imposta successivi, fino al quarto.

Facciamo un esempio:

- nel 2021 ho acquistato 1 Bitcoin a 30.000 euro;

- a novembre 2022 ho acquistato 1 Bitcoin a 20.000 euro;

- il 1° gennaio 2023 il valore dei Bitcoin è di 15.430 euro ciascuno: richiedo l’affrancamento;

- 11 aprile 2023: vendita di 1 Bitcoin a 27.600 euro

La plusvalenza realizzata è di 7.600 euro (27.600 - 20.000) e andrà indicata nel quadro RT applicando un’aliquota del 26% pari a 1.976 euro.

Per il pagamento delle imposte sulla plusvalenza andremo a compilare il quadro RT in questo modo:

| Rigo Quadro RT | Compilazione |

|---|---|

| RT21 - Totale corrispettivi | 27.600 euro: il valore totale annuale dei corrispettivi di vendita registrati |

| RT22 - Totale dei costi o dei valori di acquisto | 20.000 euro: il valore totale annuale dei corrispettivi di acquisto registrati |

| RT23 - Plusvalenza | 7.600 euro |

| RT29 - Imposta sostitutiva | 1.976 euro, pari al 26% della plusvalenza |

Quadro RT

compilazione per plusvalenza

Quadro RT

compilazione per plusvalenza

Minusvalenza criptovalute in dichiarazione dei redditi

Quando si rileva una minusvalenza è importante riportarla in dichiarazione in modo da diminuire il reddito imponibile degli esercizi futuri.

In questo caso, oltre alla compilazione del rigo RT24 - Eccedenza di minusvalenze, si dovrà compilare anche la sezione V del quadro RT, indicando le minusvalenze che non hanno trovato compensazione nell’anno di imposta e che possono essere riportate nei quattro anni successivi.

Quadro RT -sezione V

compilazione per minusvalenza

Quadro RT -sezione V

compilazione per minusvalenza

FAQ

È sempre obbligatorio il monitoraggio fiscale?

Il monitoraggio fiscale delle cripto-attività è sempre obbligatorio come previsto dall’articolo 4, comma 1, del D.L. n 167/1990:

la detenzione di investimenti all’estero ovvero attività estere di natura finanziaria, suscettibili di produrre redditi imponibili in Italia da parte di persone fisiche comporta l’obbligo di dichiarazione nel quadro RW della dichiarazione dei redditi

.

In generale, l’obbligo di monitoraggio scatta:

- quando l’intermediario non è residente in Italia (Circolare 38/E/2013);

- quando le criptovalute sono detenute tramite portafogli digitali (wallet), anche se il contribuente detiene la chiave privata (risposta a Interpello 788/2021).

Non è obbligatorio invece se l’intermediario è residente in Italia.

Criptovalute in dichiarazione dei redditi 2024: cosa cambia dal 2023?

Nella dichiarazione dei redditi 2024, il contribuente che presenta il modello 730 può adempiere all’obbligo di monitoraggio compilando il nuovo Quadro W presente all’interno del modello 730 stesso. Nel caso abbia realizzato delle plusvalenze può integrare la dichiarazione inviando il frontespizio del modello redditi PF con i quadri RM ed RT .

Fino alla dichiarazione 2023, il contribuente doveva presentare il modello 730 e il frontespizio del modello redditi PF con il quadro RW ed eventualmente con i quadri RM ed RT nel caso avesse realizzato delle plusvalenze.

© RIPRODUZIONE RISERVATA

Argomenti