In occasione della Giornata Mondiale del Risparmio, ecco 10 consigli per risparmiare, investire e migliorare la propria situazione finanziaria.

Risparmio e investimenti sono concetti che tutti dovrebbero conoscere per realizzare una stabilità finanziaria a lungo termine. La Giornata Mondiale del Risparmio che ricorre oggi, 31 ottobre, offre un’opportunità unica di riflessione su come gestire il denaro e migliorare la propria situazione finanziaria.

Questo articolo presenta 10 preziosi consigli, formulati in modo chiaro e pratico, per iniziare a risparmiare e investire saggiamente. Si tratta di consigli adatti a chiunque, dai neofiti agli investitori più esperti, offrendo un approccio concreto e realistico alla gestione delle finanze personali.

Niente teorie astratte o complicate, ma suggerimenti che possono essere applicati nella vita di tutti i giorni, per costruire un futuro finanziario più solido. Vediamo nel dettaglio 10 consigli per iniziare a risparmiare e investire con successo.

Perché è importante il risparmio?

L’importanza del risparmio non può essere sottovalutata. Risparmiare significa mettere da parte una parte del nostro denaro invece di spendere tutto ciò che guadagniamo. Questo ci dà la possibilità di affrontare le spese impreviste, come le emergenze mediche o le riparazioni in casa, senza dover ricorrere a prestiti onerosi.

Il risparmio costituisce il fondamento di una situazione finanziaria stabile, offrendo vantaggi sia a breve che a lungo termine, come l’acquisto di una casa, il finanziamento dell’istruzione dei nostri figli o la pensione. Dal creare una rete di sicurezza per affrontare imprevisti al raggiungere obiettivi finanziari ambiziosi, il risparmio è il primo passo verso un futuro economico più sicuro.

Risparmiare in modo disciplinato permette di accumulare un fondo di emergenza che garantisce tranquillità in caso di perdita di lavoro o di crisi economica, ma è anche il primo passo per investire.

Il ruolo dell’educazione finanziaria

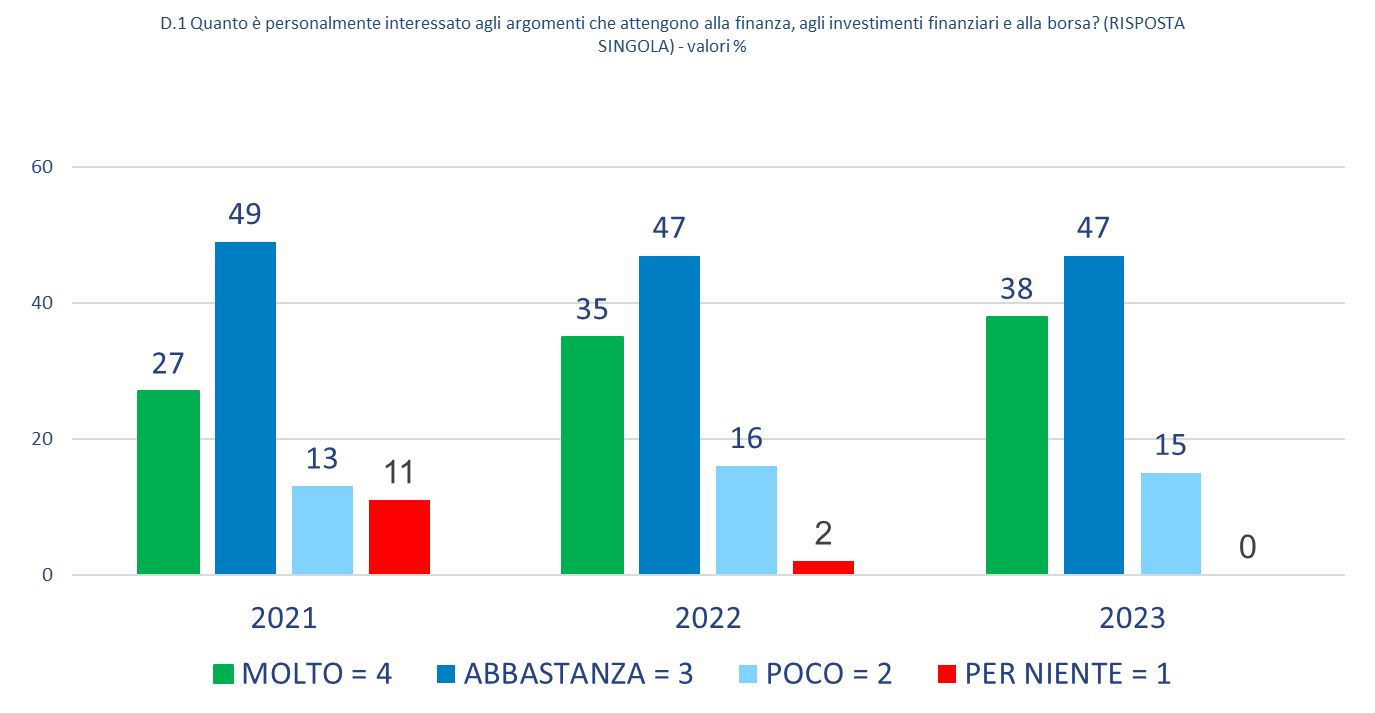

Nella terza edizione dell’Osservatorio Internazionale Edufin, Pictet Asset Management ha presentato uno studio sullo stato dell’arte dell’alfabetizzazione finanziaria in Italia. Negli ultimi anni, sono state promosse numerose iniziative di educazione finanziaria con l’obiettivo di rendere le informazioni più accessibili a un pubblico sempre più ampio e di favorire scelte di investimento consapevoli.

Dalla ricerca di Pictet sono emersi dati interessanti sul crescente interesse dei giovani per la finanza, sebbene riconoscano di avere ancora bisogno di approfondire le proprie conoscenze. La fiducia nei social network come fonti di informazione finanziaria è in costante crescita, ma è evidente la necessità di contenuti più mirati ed educativi. In un mercato finanziario sempre più incerto, l’educazione finanziaria emerge come un elemento cruciale per orientare scelte di investimento consapevoli e sicure.

Interesse per argomenti Finanza e Investimenti

Fonte Pictet

Interesse per argomenti Finanza e Investimenti

Fonte Pictet

Come iniziare a risparmiare? 10 consigli utili

Nel mondo frenetico di oggi, il risparmio può sembrare un obiettivo ambizioso. Tuttavia, con le giuste strategie, è possibile iniziare a costruire una base finanziaria solida. Ecco alcune pratiche strategie per aiutarti a iniziare a risparmiare:

- Registro delle spese: tenere traccia di ogni spesa offre una visione chiara delle abitudini di spesa, permettendo di individuare aree in cui è possibile tagliare.

- Stabilire un budget realistico: definire limiti chiari per le spese mensili aiuta a mantenere il controllo finanziario e a evitare spese eccessive.

- Tagliare le spese superflue: rinunciare a piccoli lussi occasionali può accumulare somme significative nel lungo termine. Piccoli sacrifici oggi per un futuro finanziario più stabile.

- Risparmiare sull’energia: adottare abitudini di risparmio energetico in casa, come spegnere le luci quando non sono necessarie o regolare il termostato per ridurre i costi di riscaldamento e raffreddamento.

- Ridurre l’uso di abbonamenti o servizi aggiuntivi: rivedere periodicamente gli abbonamenti e i servizi utilizzate e valutare se ci sono opportunità di risparmio o se alcuni di essi possono essere cancellati o ridotti.

- Acquisti di gruppo: unendosi a gruppi di acquisto o approfittando di offerte speciali su articoli di uso comune, è possibile risparmiare.

- Pianificare con anticipo gli acquisti importanti: prendersi il tempo di cercare le migliori offerte prima di effettuare acquisti importanti, come elettronica o mobili, può portare a notevoli risparmi.

- Regola del 50-30-20: suddividere il reddito in spese essenziali, piaceri personali e risparmio è un metodo efficace per garantire una gestione equilibrata delle finanze.

- Automatizzare il risparmio: impostare un trasferimento automatico verso un conto di risparmio ogni mese è un modo semplice ma potente per costruire gradualmente un fondo.

- Ricerca di sconti e offerte: essere consapevoli delle promozioni e delle offerte può aiutare a risparmiare su acquisti quotidiani.

Seguendo queste strategie, iniziare a risparmiare diventa un obiettivo concreto e realizzabile, ponendo le basi per un futuro finanziario più sicuro e stabile.

Come iniziare a investire

Dopo aver imparato come risparmiare, il passo successivo verso la costruzione di un futuro finanziario stabile è investire. Tuttavia, è fondamentale farlo con prudenza, considerando attentamente il proprio profilo di rischio e gli obiettivi finanziari. Vediamo di seguito alcuni consigli utili per investire saggiamente in diverse opzioni:

Conto Deposito (per i più prudenti)

Questa opzione è ideale per coloro che cercano un investimento sicuro. I conti deposito offrono un tasso di interesse garantito e bassi rischi associati. Negli ultimi mesi, molte banche e istituzioni finanziarie hanno iniziato ad offrire rendimenti interessanti per i conti vincolati per un certo periodo di tempo. Tuttavia, i rendimenti possono essere più modesti rispetto ad altre forme di investimento.

Conto titoli (per gli investitori più attivi)

Il conto titoli è ideale per coloro che sono disposti a essere più attivi nell’investimento. Attraverso questo strumento, è possibile comprare azioni e partecipare direttamente ai mercati finanziari. È fondamentale condurre ricerche approfondite e diversificare il proprio portafoglio per mitigare i rischi legati all’investimento in azioni. Occorre però ricordare che l’investimento azionario può essere volatile, ma offre opportunità di crescita significativa.

Obbligazioni (sicurezza e rendimento garantito)

Le obbligazioni sono un’opzione per gli investitori che preferiscono una strategia più conservativa. Offrono un flusso di reddito regolare e un livello di rischio inferiore rispetto alle azioni. È importante scegliere obbligazioni emesse da entità affidabili per garantire la stabilità del capitale investito.

Fondi comuni per una diversificazione efficace

I fondi comuni di investimento (ETF) rappresentano un modo efficace per diversificare il proprio portafoglio. Gestiti da professionisti finanziari, questi fondi consentono di investire in una vasta gamma di asset, riducendo il rischio complessivo. I fondi comuni sono particolarmente adatti a coloro che preferiscono non gestire direttamente le proprie attività di investimento.

Piani di accumulo del capitale (PAC)

I Piani di Accumulo del Capitale rappresentano un approccio strutturato e disciplinato all’investimento a lungo termine. Questi piani offrono un metodo efficace per accumulare patrimonio nel tempo, fornendo la flessibilità di scegliere tra diverse opzioni di investimento in base al proprio profilo di rischio e agli obiettivi finanziari.

I Piani di Accumulo del Capitale possono essere implementati attraverso una serie di strumenti finanziari, come fondi comuni di investimento, polizze assicurative o programmi di investimento pianificato. Ciò consente agli investitori di contribuire periodicamente a un fondo, permettendo al capitale di crescere gradualmente nel tempo. Questa strategia è particolarmente adatta a coloro che preferiscono un approccio costante e regolare all’investimento, evitando fluttuazioni eccessive dei mercati finanziari.

Fondi pensione (per la sicurezza del futuro)

I fondi pensione sono progettati per garantire la sicurezza finanziaria nella fase della pensione. Contribuendo regolarmente a un fondo pensione (PIL o PIP), è possibile accumulare un capitale significativo per la futura pensione, beneficiando spesso di vantaggi fiscali.

Investimenti immobiliari

Gli investimenti immobiliari offrono un’opportunità unica di investire in beni fisici come case o proprietà commerciali. Questa opzione può offrire rendimenti stabili nel tempo e rappresentare una forma tangibile di investimento. Gli investimenti immobiliari richiedono una certa quantità di capitale iniziale, ma possono generare entrate passive e apprezzamento nel corso degli anni. Tuttavia, richiede una buona comprensione del mercato immobiliare locale.

Ognuna di queste opzioni offre diversi vantaggi e rischi specifici. È fondamentale diversificare il proprio portafoglio per bilanciare i rendimenti e i rischi associati. Consultare un consulente finanziario qualificato può essere una mossa saggia per prendere le decisioni di investimento più adatte alle proprie esigenze.

L’identikit degli investitori italiani

Gli investitori italiani gestiscono un patrimonio di oltre 520 miliardi di euro attraverso investimenti in fondi. Di media, ognuno di loro investe circa 45.000 euro. Questo varia a seconda del tipo di fondo scelto, con investimenti medi di 27.000 euro per i fondi italiani e 52.000 euro per i fondi esteri.

La forma più comune di investimento è il versamento unico, scelto dal 62% degli investitori, mentre il 22% preferisce i piani di accumulo (PAC) e il 16% adotta una combinazione di entrambi.

I giovani, come i Millennials e la Generazione Z, preferiscono i piani di accumulo, con oltre il 50% di loro che li sceglie. Al contrario, i Boomers prediligono l’investimento in un’unica soluzione.

Per quanto riguarda i tipi di fondi, gli italiani investono principalmente in fondi flessibili (42%) e obbligazionari (26%), seguiti dai fondi bilanciati (22%) e azionari (10%). Per i fondi esteri, la componente azionaria è predominante, raggiungendo il 48%.

La maggior parte dei fondi italiani viene acquistata tramite le banche (95%), mentre i fondi esteri vengono spesso distribuiti attraverso reti di consulenti finanziari.

L’età media degli investitori è di 61 anni, ma i giovani sotto i 40 stanno iniziando ad investire. Gli investitori più anziani, oltre i 77 anni, investono mediamente di più, mentre i più giovani investono somme inferiori.

© RIPRODUZIONE RISERVATA