Harami bullish e bearish: segnale di possibile inversione del trend. Come individuare e sfruttare il pattern per operazioni in ottica intraday.

L’Harami è uno dei tanti pattern di candele giapponesi o candlestick, che i trader utilizzano ai fini della price action, per individuare una imminente inversione di tendenza delle quotazioni.

L’Harami rientra tra i minor reversal pattern in quanto fornisce una indicazione di incertezza da parte del mercato che, se confermata, smentisce il trend in corso.

Si individuano due tipi di harami pattern, bullish e bearish, a seconda del segnale di inversione che forniscono.

Di seguito una descrizione dell’Harami pattern nelle due versioni operative, specificando il loro significato ed il funzionamento della strategia operativa anche attraverso esempi pratici, al fine di imparare a sfruttare in modo efficiente i segnali forniti da questo pattern nel trading intraday.

Harami pattern: cenni storici

L’analisi canclestick è un metodo molto antico di previsione dei prezzi di un’ attività.

Nato nel Giappone orientativamente nel 1700 con il trader giapponese Munehisa Homma e destinato alla previsione del prezzo del riso, questo metodo di analisi tecnica è oggi uno degli strumenti fra i maggiormente utilizzati dai trader per la previsione dei prezzi. Homma aveva osservato che a determinati umori del mercato, monitorati attraverso la rete di informatori di cui disponeva, corrispondevano determinate conformazioni dei prezzi. L’analisi dei dati passati lo aveva convinto che alcune sequenze di prezzi anticipavano un certo movimento di mercato successivo.

In particolare l’analisi candlestick costituisce un modo peculiare di interpretazione dei quattro prezzi emergenti da una sessione di trading che ha il pregio di fornire una percezione visiva immediata della psicologia corrente di mercato. Ricalca dunque quelle che sono le logiche del mercato di beni e prodotti in termini di domanda/offerta.

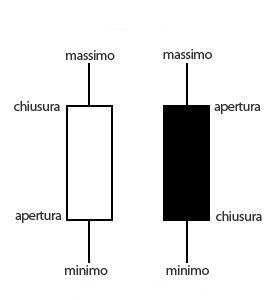

Le candlestick sono formate da due parti: un real body, cioè il corpo della candela, che rappresenta il prezzo di apertura e quello di chiusura (di colore bianco se il prezzo di chiusura è superiore a quello di apertura o di colore nero viceversa), e le ombre, cioè le linee sottili che stanno al di sopra e al di sotto e che indicano rispettivamente il prezzo massimo e quello minimo.

A seconda delle combinazioni di candele vengono definite delle figure con specifici significati, ossia in base all’andamento dell’ultima sessione e di quelle precedenti si prevedono le evoluzioni successive.

L’harami pattern è una di queste configurazioni e rientra in particolare tra quelle di inversione.

Fare trading intraday con l’harami pattern è molto semplice. Basta osservare un grafico a quattro ore oppure orario (non scendiamo troppo di timeframe altrimenti il segnale diventa poco affidabile) ed entrare a mercato, secondo le regole di seguito illustrate, quando si completa la formazione del pattern.

Harami pattern: composizione e significato

In linea generale l’harami pattern è una configurazione formata da due sole candele e manifesta la sua valenza, come tutti i pattern d’inversione, all’interno di un trend definito.

Si distinguono due tipi di harami pattern, bullish che forniscono un segnale rialzista e bearish che, in maniera del tutto speculare, forniscono un segnale ribassista.

Harami bullish

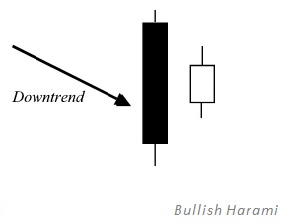

La figura in oggetto si dovrebbe prendere in considerazione soprattutto quando il mercato si trova da tempo in una condizione di tendenza e dunque raggiunge un livello di minimo, o presunto tale, di periodo. L’harami bullish, su un potenziale minimo, sarà quindi preceduto da un deciso movimento al ribasso dei prezzi ed è costituito da una prima candela “madre” negativa, seguita da una seconda candela “figlia” positiva o negativa, il cui real body è contenuto nel real body della candela “madre”. Esprime dunque una situazione di incertezza dopo un movimento deciso al ribasso che preannuncia una possibile inversione di tendenza.

La relazione tra candele “madre” e “figlia” deve essere:

- il prezzo di chiusura (close) della candela “madre” deve essere inferiore al suo prezzo di apertura (open);

- il close della candela “figlia” deve essere inferiore all’open della candela “madre”;

- l’open della candela “figlia” deve essere maggiore del close della candela “madre”.

Harami bearish

Contrariamente al caso precedente deve essere preceduto da un movimento dei prezzi al rialzo ed è costituito da una prima candela “madre” positiva, seguita da una seconda candela “figlia” negativa o positiva, il cui real body è contenuto nel real body della candela “madre”. Esprime dunque una situazione di incertezza dopo un movimento deciso al rialzo che spesso si traduce in una possibile inversione di tendenza.

La relazione tra candele “madre” e “figlia” deve essere :

- il close della candela “madre” deve avere un valore maggiore del suo open;

- l’open della candela “figlia” deve avere un valore minore del close della candela “madre”;

- il close della candela “figlia” deve avere un valore maggiore dell’open della candela “madre”.

La posizione della candela “figlia” all’interno del range della candela “madre” è importante perché quando si posiziona al centro e non presenta ombre, il segnale di inversione ha maggiore valenza. Inoltre, se la candela “figlia” è una doji, cioè una candela priva del real body, il pattern acquisisce maggior forza e prende il nome di harami cross.

La ratio dell’harami pattern è simile a quella della figura occidentale inside bar. La differenza consiste nel fatto che la inside bar deve essere contenuta interamente (comprese le ombre) nel corpo della candela precedente, mentre per realizzare la figura orientale harami è sufficiente che sia solamente il real body della candela “figlia” ad assolvere questa condizione.

Harami pattern: il segnale da tradare

Per poter parlare di inversione del trend l’harami necessita di una conferma che nel caso dell’harami bearish è data da una successiva candela che chiude sotto l’apertura della candela “madre” positiva, come mostra la figura sotto.

A tal punto è possibile aprire una operazione di sell con stop posizionato sul massimo della figura. Il target deve essere scelto in modo tale da rispettare un rapporto rischio/rendimento non inferiore ad 1:1.

Regola opposta vale nel caso del pattern harami bullish.

In aggiunta all’indicazione che precede vi consigliamo di utilizzare l’analisi candlestick in sinergia con altri strumenti di interpretazione di quello che accade sul mercato. Si possono usare ad esempio indicatori/oscillatori come lo stocastico ed il commodity channel index (CCI), che vadano a confermare ulteriormente il segnale fornito dall’harami pattern, migliorandone l’affidabilità.

Harami pattern: le candele in azione

Dopo aver passato in esame la logica di fondo delle candele giapponesi ed in particolare il significato dell’harami pattern vediamo qualche caso concreto del funzionamento di questo approccio al trading intraday osservando i grafici a quattro ore di alcuni cambi valutari.

Di seguito il grafico a quattro ore del cambio AUD/CHF. Come possiamo osservare, i prezzi provengono da una tendenza ribassista.

Sul minimo a quota 0,7277 del 19 agosto 2016 si forma un pattern harami bullish. Osserviamo la candela “madre” negativa che segna il minimo seguita da una candela “figlia” a range ristretto il cui real body è compreso nel real body della candela “madre”.

La candela successiva rompe il livello corrispondente all’open della candela “madre” negativa e da lì comincia la salita.

Sulla candela che segue la rottura si sarebbe potuta aprire una posizione di buy con stop posizionato sul minimo individuato dal pattern ed un rapporto rischio rendimento non inferiore ad 1:1.

Ulteriore conferma dell’inversione di movimento è data dallo stocastico il quale evidenzia una divergenza rialzista tra i minimi dei prezzi e quelli dell’oscillatore. Ciò va a migliorare l’affidabilità del segnale fornito dal pattern harami bullish.

Grafico H4, cambio AUD/CHF

Sotto il grafico a quattro ore del cambio EUR/PY. I prezzi questa volta provengono da un forte movimento rialzista.

Sul massimo a quota 122,82 del 10 marzo 2017 si forma un pattern harami bearish. Si osserva una candela “madre” positiva seguita da una candela “figlia” negativa il cui real body è compreso nel real body della candela “madre”.

La quarta candela negativa successiva al pattern ci da la conferma dell’inversione rompendo il livello corrispondente all’open della candela “madre”.

A tal punto si sarebbe potuta aprire una posizione di sell con stop sul massimo individuato dal pattern ed un rapporto rischio rendimento non inferiore ad 1:1.

Anche in questo caso, la divergenza ribassista evidenziata dall’oscillatore CCI migliora l’affidabilità del segnale fornito dal pattern harami bearish.

Grafico H4, cambio EUR/JPY

Nell’ultimo esempio sotto proposto vediamo come l’harami pattern possa essere usato non solo per individuare le possibili inversioni di tendenza ma anche per cogliere la fine di una correzione dopo un movimento ben definito.

Osserviamo il grafico a quattro ore del cambio USD/CAD.

Il trend è chiaramente ribassista. I prezzi dopo aver segnato un massimo a quota 1,0559 il 3 settembre 2013 arrivano a toccare un minimo a quota 1,0281 il 19 settembre 2013. Da tale minimo parte una breve correzione. Dopo aver segnato un massimo a quota 1,0334 si viene a configurare un pattern harami bearish che ci fornisce l’occasione per entrare a mercato short.

Alla rottura del livello corrispondente all’open della candela “madre” si sarebbe potuta aprire una posizione di sell con stop sul massimo individuato dal pattern ed un rapporto rischio rendimento non inferiore ad 1:1.

Grafico H4, cambio USD/CAD

© RIPRODUZIONE RISERVATA