Come investire sull’S&P 500 nel 2025? Ecco alcune strategie generali da considerare per la diversificazione di portafoglio e proteggersi dai rischi di mercato dopo un rally di oltre il 30% in 12 mesi.

Dopo il rally del 2024, il trend rialzista dell’S&P 500 potrebbe proseguire anche nel 2025, complice un ulteriore taglio dei tassi di interesse e le prospettive di un allentamento monetario. Tuttavia, i mercati azionari non sono mai lineari e gli esperti avvertono della presenza di rischi significativi, dalle incertezze economiche globali alle valutazioni eccessive del mercato, che potrebbero influire sulle performance future dell’indice.

Con previsioni che variano da un calo del 5% a una crescita del 20% del mercato azionario, ecco come monitorare sull’S&P 500 nel 2025, diversificando il portafoglio e proteggersi dai rischi di mercato.

Cos’è l’indice S&P 500?

L’S&P 500, il più importante indice del mercato azionario, misura la performance di 500 delle più grandi società quotate in borsa negli Stati Uniti. Si tratta di un indice dinamico ponderato in base alla capitalizzazione di mercato, il che significa che le azioni con una valutazione di mercato più alta hanno un impatto maggiore sull’indice complessivo. Viene ribilanciato ogni trimestre per garantire rilevanza e rappresentatività dell’economia.

*L’82% dei conti al dettaglio di CFD perde denaro

| Plus500 non è in alcun modo correlata alle informazioni divulgate su questo sito web, incluse, a titolo esemplificativo ma non esaustivo, analisi, prezzi, raccomandazioni e segnali di trading. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o completezza di queste informazioni; pertanto, prima di agire in base a questo materiale, dovresti considerare se è adatto alle tue circostanze particolari e, se necessario, cercare una consulenza professionale. Qualsiasi riferimento a performance passate, rendimenti storici, proiezioni future e previsioni statistiche non costituisce garanzia di rendimenti futuri o performance future. |

Vediamo una lista dei primi 10 titoli che attualmente compongono l’S&P 500:

| Titolo | Peso |

|---|---|

| Apple | 7,01% |

| Microsoft | 6,96% |

| Amazon | 3,44% |

| Nvidia | 3,05% |

| Meta | 1,96% |

| Alphabet | 1,75% |

| Tesla | 1,71% |

| Berkshire Hathaway | 1,62% |

| JP Morgan | 1,23% |

| Broadcom | 1,22% |

Con una capitalizzazione di mercato di circa 39 trilioni di dollari, questo indice è utilizzato sia per valutare l’andamento dell’economia statunitense che per diversificare l’esposizione azionaria del portafoglio.

Warren Buffett ha spesso sottolineato l’efficacia di investimenti in fondi indicizzati o in ETF, in particolare quelli che seguono l’S&P 500: nonostante le sue abilità nell’identificare aziende sottostimate, investirci e guadagnare soldi, Buffett ritiene che con un investimento a gestione passiva si possano ottenere rendimenti medi a lungo termine superiori rispetto a quelli ottenuti con un’asset allocation attiva.

Nei prossimi paragrafi, vediamo come investire nell’S&P 500 attraverso fondi indicizzati, ETF che seguono l’indice e CFD.

Come investire sull’S&P 500 nel 2025

Ecco alcune strategie generali per investire sull’S&P 500 tenendo conto dell’attuale contesto economico, delle previsioni per il 2025 e della volatilità del mercato. La scelta dello strumento finanziario può infatti dipendere dallo scenario atteso, oltre che dalle esigenze di investimento e dalla propensione al rischio.

Il VIX, noto anche come CBOE (Chicago Board Options Exchange) Volatility Index, è un indice che misura l’aspettativa di volatilità del mercato e fornisce agli investitori informazioni importanti sul movimento previsto dell’S&P 500. La valutazione di questo indice può essere rilevante nella scelta di come investire nel 2025, aiutando gli investitori a gestire il rischio e a proteggere il proprio portafoglio.

Investire sull’S&P 500 con un ETF o un fondo indicizzato

Per un investitore, investire sull’S&P 500 con un ETF o un fondo indicizzato significa replicare il più possibile la performance dell’indice con un solo asset finanziario. Sarà il gestore del fondo ad acquistare un paniere di titoli in linea con il benchmark. Poiché gli ETF e i fondi indicizzati sull’S&P 500 hanno prestazioni simili, è importante scegliere quello con il rapporto spese più basso possibile, con maggiore liquidità e con un rendimento dei dividendi in linea o superiore a quello dei migliori ETF S&P 500.

Per esempio, lo State Street SPDR S&P 500 ETF (SPY) è il più grande fondo negoziato in borsa al mondo e il più scambiato. Di seguito, i alcuni ETF usati comunemente per investire sull’S&P 500:

| Fondo | ISIN | Ter |

|---|---|---|

| Lyxor Core Morningstar US (DR) UCITS | LU1781540957 | 0,04% |

| JPMorgan BetaBuilders US Equity UCITS ETF | IE00BJK9H753 | 0,05% |

| Amundi Prime USA UCITS ETF DR | LU2089238468 | 0,05% |

| iShares Core S&P 500 UCITS ETF | IE00B5BMR087 | 0,07% |

| Xtrackers MSCI USA Index UCITS ETF | IE00BJ0KDR00 | 0,07% |

Investire sull’S&P 500 con azioni singole

Investire sull’S&P 500 con azioni singole può offrire rendimenti superiori rispetto a quelli dell’indice, a condizione che si scelgano strumenti che crescano nel loro valore. Questa selezione comporta però un maggior rischio e costringe l’investitore a fare valutazioni più approfondite. Prevedere l’andamento di un’azione è difficile, ma secondo gli analisti, alcuni titoli potrebbero continuare a crescere nel 2025. Alcune società che operano nel campo della tecnologia, della robotica o dell’aerospazio hanno ricevuto rating positivi dagli esperti, con target price distanti fino al 100% dai livelli attuali.

| Azione | Settore | Rendimento 1 anno | Previsione 2025 | Target price | Fonte |

|---|---|---|---|---|---|

| Nvidia | Quantum Comuting | 191% | +6-28% | 150-180$ | Bank of America |

| IBM | Quantum Comuting | 34% | +18-27% | 240-260$ | Bank of America |

| Intel | Quantum Comuting | -40% | +30-70% | 32-42$ | UBS, Northland |

| Tesla | Guida autonoma | +34% | +57% | 300-500$ | Wedbush |

| Intuitive Machines | Spazio | +296% | +20% | 14,70$ | Canaccord |

Nota bene: i target price di cui sopra sono stati riportati e divulgati da fonti affidabili come Marketscreener e Reuters.

Tuttavia, secondo uno studio sul mercato azionario globale verificato su un campione di 64.000 azioni, a trainare la crescita del mercato azionario è solo il 2,4% delle azioni. Ciò significa nel 97,6% dei casi, chi investe in azioni singole fa peggio di chi investe con ETF o indici. Per replicare le performance dell’indice, si dovrebbero dunque acquistare tutte le azioni dell’S&P 500, con costi più elevati rispetto a quelli di un ETF.

Investire sull’S&P 500 con CFD

Investire sull’S&P 500 con CFD permette di speculare sull’andamento dell’indice S&P 500 senza dover effettivamente acquistare le azioni sottostanti. I contratti per differenza (CFD) sono strumenti finanziari derivati che espongono l’investitore solo alla differenza tra i prezzi dell’attività sottostante al momento dell’acquisto e della vendita. Attraverso i CFD è possibile fare trading senza possedere fisicamente l’azione (o un altro strumento) nella sua interezza, ma si deposita un margine di sicurezza presso il broker. Puoi anche negoziare solo frazioni dell’attività sottostante, in modo che il margine richiesto sia ancora più basso.

Poiché si tratta di un prodotto molto speculativo, ossia richiede un’elevata tolleranza al rischio, investire in CFD è adatto solo agli investitori più esperti.

*L’82% dei conti al dettaglio di CFD perde denaro

Con Plus500, puoi sfruttare le tue previsioni sulle elezioni statunitensi per fare trading di CFD senza possedere gli asset sottostanti, grazie alla sua intuitiva piattaforma di trading di CFD.

| Plus500 non è in alcun modo correlata alle informazioni divulgate su questo sito web, incluse, a titolo esemplificativo ma non esaustivo, analisi, prezzi, raccomandazioni e segnali di trading. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o completezza di queste informazioni; pertanto, prima di agire in base a questo materiale, dovresti considerare se è adatto alle tue circostanze particolari e, se necessario, cercare una consulenza professionale. Qualsiasi riferimento a performance passate, rendimenti storici, proiezioni future e previsioni statistiche non costituisce garanzia di rendimenti futuri o performance future. |

Previsioni sull’S&P 500 per il 2025

Le previsioni sull’S&P 500 per il 2025 sono contrastate, con aspettative che variano da un calo del 5% a una crescita del 20%: dopo le performance eccezionali del 2024, la maggior parte degli analisti ritiene che il trend rialzista proseguirà grazie alle aspettative di tassi di interesse più bassi. Fattori geopolitici, inflazione e il recente risultato elettorale negli Stati Uniti, con Trump riconfermato alla guida della nazione, potrebbero tuttavia generare volatilità sui mercati azionari, soprattutto in un contesto sopravvalutato, dove l’indice S&P 500 è scambiato a 21,4 volte le stime degli analisti sugli utili per i successivi 12 mesi, ben al di sopra della media a 5 anni di 19,5 e della media a 10 anni di 18 volte. La Fed di New York prevede una probabilità del 57% che l’economia vada in recessione entro 12 mesi. Anche Stiefel è convinta che nel 2025 l’indice S&P 500 crollerà sui livelli di inizio 2024, vale a dire a 4.609 punti.

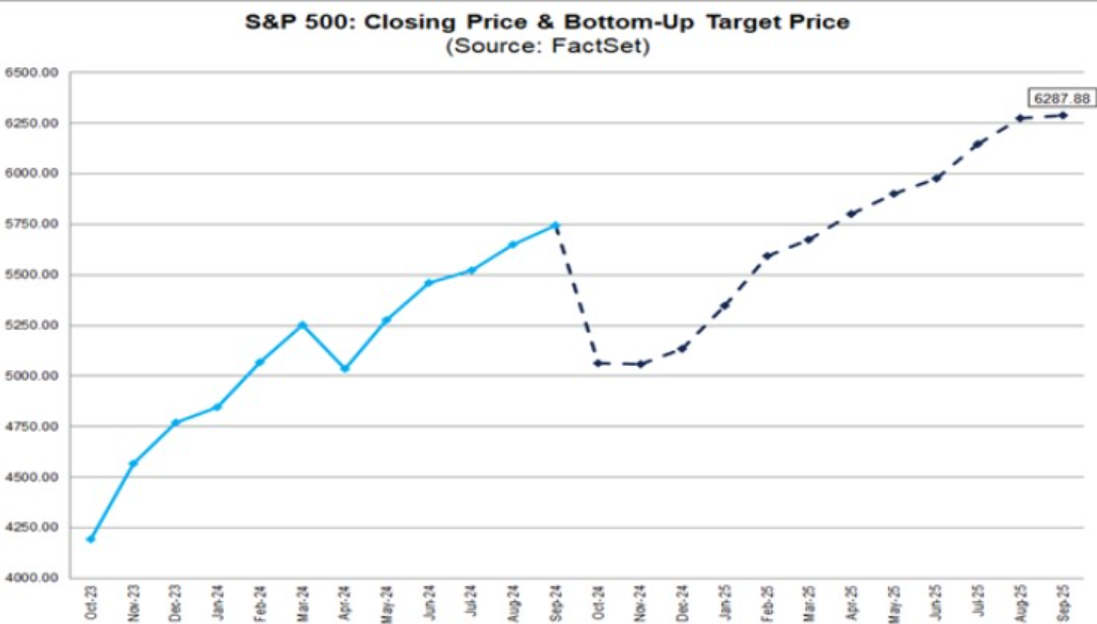

Proiezione dei prezzi dell’indice S&P 500 nel 2025

Fonte FACTSET

Proiezione dei prezzi dell’indice S&P 500 nel 2025

Fonte FACTSET

Al contrario, gli esperti di UBS e Goldman Sachs hanno una visione positiva sulle azioni Usa, con target per l’S&P 500 rispettivamente a 6.600 punti e 6.300 entro la fine del 2025. Pur aspettandosi un aumento della volatilità a causa dello scenario “no landing”, rendendo più difficile prevedere le decisioni di politica monetaria, l’economia poggia su solide basi. Anche Wells Fargo è convinta che nei prossimi mesi l’economia statunitense crescerà, supportata da una solida stagione degli utili e dal miglioramento del contesto normativo sotto la nuova amministrazione Trump.

| DISCLAIMER Le informazioni e le considerazioni contenute nel presente articolo non devono essere utilizzate come unico o principale supporto in base al quale assumere decisioni relative agli investimenti. Il lettore mantiene la piena libertà nelle proprie scelte d’investimento e la piena responsabilità nell’effettuazione delle stesse, poiché egli solo conosce la sua propensione al rischio e il suo orizzonte temporale. Le informazioni contenute nell’articolo sono fornite a mero scopo informativo e la loro divulgazione non costituisce e non è da considerarsi un’offerta o sollecitazione al pubblico risparmio. |

© RIPRODUZIONE RISERVATA