Il rally dell’oro proseguirà anche nel 2025? Gli analisti sono ottimisti, ma mettono in guardia da possibili rischi, analizzando tutti i fattori che incidono sul prezzo.

L’oro rappresenta un rifugio sicuro durante i periodi di incertezza economica e proprio la sua capacità di preservare valore nel tempo lo ha reso uno degli asset preferiti dagli investitori nel 2024.

Dopo un rally di oltre il 30% da inizio anno, e un nuovo record a 2.801 dollari l’oncia, in molti sono interessati alle previsioni del prezzo dell’oro per il 2025. Come investire in un contesto economico in cui i tassi di interesse stanno gradualmente scendendo? Cosa aspettarsi in futuro nel caso di rallentamento dell’economia? Da cosa dipendono la domanda e l’offerta di oro?

Per rispondere a queste domande, è fondamentale analizzare i fattori che influenzano il prezzo dell’oro. Una volta comprese le dinamiche macroeconomiche e globali elaboreremo una stima dei rendimenti attesi che andremo poi a confrontare con le previsioni degli analisti.

Previsioni prezzo oro 2025

Le previsioni sul prezzo dell’oro per il 2025 sono generalmente positive e riflettono un contesto caratterizzato da aspettative di tassi di interesse più bassi, inflazione stabile ma elevata volatilità sui mercati finanziari a causa dei conflitti in corso in Medio Oriente e Ucraina. Tuttavia, l’evidenza che alcune economie globali si stanno muovendo a velocità diverse, con un’ipotesi di no landing negli Stati Uniti e segnali di rallentamento evidenti in Europa e Cina, alimenta il dibattito tra gli analisti con opinioni divergenti sul prezzo futuro del metallo giallo.

Se vuoi investire in oro, puoi rivolgerti a piattaforme come quella di Plus500. Questo broker offre l’esposizione all’asset tramite CFD, consentendoti di sfruttare le tue previsioni sul questi metallo prezioso per fare trading con CFD senza possedere gli asset sottostanti, grazie alla sua intuitiva piattaforma di trading.

*L’82% dei conti al dettaglio di CFD perde denaro

| Plus500 non è in alcun modo correlata alle informazioni divulgate su questo sito web, incluse, a titolo esemplificativo ma non esaustivo, analisi, prezzi, raccomandazioni e segnali di trading. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o completezza di queste informazioni; pertanto, prima di agire in base a questo materiale, dovresti considerare se è adatto alle tue circostanze particolari e, se necessario, cercare una consulenza professionale. Qualsiasi riferimento a performance passate, rendimenti storici, proiezioni future e previsioni statistiche non costituisce garanzia di rendimenti futuri o performance future. |

Pur riconoscendo i vantaggi di copertura dell’oro contro i rischi geopolitici, finanziari e di recessione, gli analisti hanno stimato un prezzo dell’oro in un range tra 2.600 e 4.000 dollari l’oncia per il 2025.

| Analista | Previsioni oro 2025 | Commenti |

|---|---|---|

| Commerzbank | $2.600 | Entro fine 2025 |

| UBS | $2.700 | Entro metà 2025 |

| BofA | $2.750 | Nuovo record a $3.000 durante il 2025 |

| Macquarie | $2.600-3.000 | $2.600 nel Q1 con un picco potenziale a $3.000 |

| JP Morgan | $2.775 | Picco a $2.850 |

| ANZ | $2.900 | Entro fine 2025 |

| Goldman Sachs | $2.973 | $2.900 all’inizio del 2025 |

| IG | $3.113 | Entro il Q1 2025 con un picco potenziale a $4.000 nel corso dell’anno |

Queste differenze riflettono gli scenari economici e geopolitici definiti dagli esperti allo stato attuale, ma che potrebbero subire significative variazioni dopo l’esito delle elezioni presidenziali del 5 novembre negli Stati Uniti. Nel prossimo paragrafo, approfondiremo ulteriormente i fattori che potrebbero determinare il prezzo dell’oro nel 2025.

Cosa determina i prezzi dell’oro

Il prezzo dell’oro è determinato da diversi fattori interconnessi, di natura finanziaria e geopolitica. Vediamo di seguito i principali driver del prezzo dell’oro:

- Domanda e offerta: la richiesta di oro per uso industriale, gioielleria e riserva da parte delle banche centrali può far crescere i prezzi, mentre un aumento della produzione mineraria può esercitare una pressione al ribasso. Secondo Goldman Sachs, il valore dell’oro è cresciuto negli ultimi due anni non solo grazie alla forte domanda di oro fisico da parte della Cina e delle banche centrali, ma anche per il grande afflusso di capitali verso i fondi negoziati in Borsa (ETF).

- Economia e politica monetaria: inflazione e tassi d’interesse incidono notevolmente sul valore dell’oro, considerato storicamente un bene rifugio durante periodi di incertezza. La prospettiva di nuovi tagli dei tassi di interesse da parte delle banche centrali può spingere al rialzo il prezzo dell’oro, con gli investitori che lo preferiscono ad altri asset con rendimento grazie a un costo opportunità più basso.

- Andamento delle valute: le variazioni nel valore del dollaro statunitense possono influenzare il prezzo dell’oro, poiché un dollaro più debole rende l’oro più attraente per gli investitori stranieri.

- Dinamiche geopolitiche: le tensioni internazionali e le crisi politiche possono spingere gli investitori a cercare stabilità nell’oro, aumentando la domanda.

- Momentum: le aspettative sui rendimenti futuri dell’oro e le strategie degli investitori nel mercato finanziario influenzano la valutazione dell’oro a breve e lungo termine.

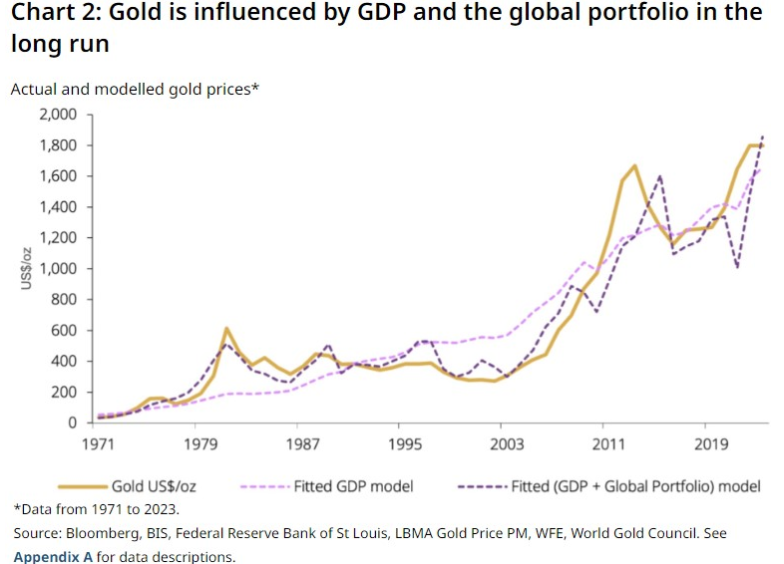

Per calcolare la stima di rendimento dell’oro, il World Gold Council ha introdotto il modello ’Gold Long-Term Expected Return (GLTER). Questo strumento analizza le diverse fonti di domanda, come la gioielleria e le riserve delle banche centrali, integrando fattori economici, rappresentati dal PIL nominale globale, e finanziari, come la capitalizzazione dei mercati azionari e obbligazionari.

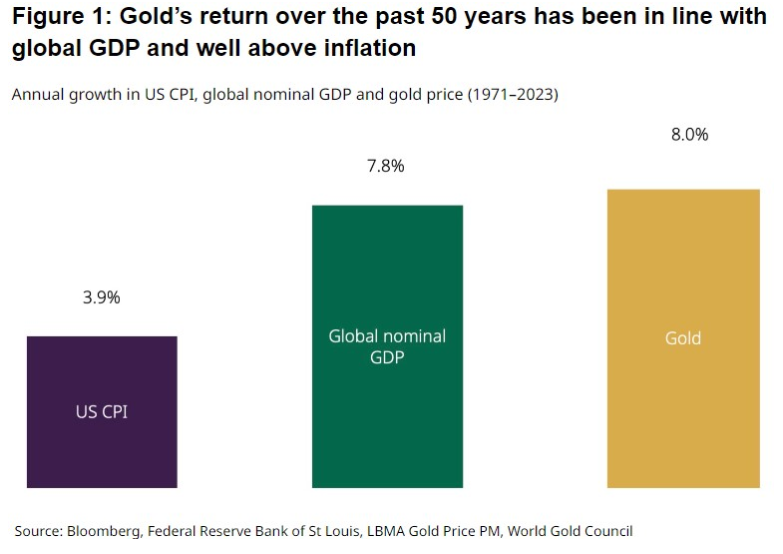

La ricerca evidenzia che l’oro, nonostante non generi flussi di cassa, ha storicamente superato l’inflazione, dimostrando di rispecchiare l’espansione economica globale e suggerendo un rendimento atteso più significativo di quanto precedentemente stimato.

Sulla base di questo modello di analisi, gli analisti hanno scoperto che l’oro ha avuto un rendimento medio annuo dell’8,6% nel periodo 1971-2024, rispetto a un rendimento effettivo dell’8% del portafoglio globale (investito in azioni e obbligazioni), e hanno calcolato una stima di rendimento medio annuo del 5,2% nei prossimi 15 anni.

Come investire sull’oro

Investire sull’oro è un modo efficace per diversificare il portafoglio e proteggere il capitale dall’inflazione e dall’incertezza, ma richiede una pianificazione attenta e una comprensione dei vari strumenti disponibili. Esistono diversi modi per investire in questo metallo prezioso, ciascuno più adatto a diverse esigenze finanziarie e obiettivi di investimento:

Oro da investimento: comprare monete o lingotti d’oro significa investire in oro fisico in modo da poter disporre di un bene tangibile, il cui valore è influenzato dal peso, dalla purezza del metallo giallo e, nel caso delle monete, dalla rarità e dalla storia. Investire in oro fisico implica dei costi aggiuntivi per la sicurezza e la custodia presso un caveau di una banca.

*L’82% dei conti al dettaglio di CFD perde denaro

| Plus500 non è in alcun modo correlata alle informazioni divulgate su questo sito web, incluse, a titolo esemplificativo ma non esaustivo, analisi, prezzi, raccomandazioni e segnali di trading. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o completezza di queste informazioni; pertanto, prima di agire in base a questo materiale, dovresti considerare se è adatto alle tue circostanze particolari e, se necessario, cercare una consulenza professionale. Qualsiasi riferimento a performance passate, rendimenti storici, proiezioni future e previsioni statistiche non costituisce garanzia di rendimenti futuri o performance future. |

ETF e fondi sull’oro: gli Exchange Traded Funds (ETF) e gli Exchange Trade Commodity (ETC) sull’oro consentono di investire sulla materia prima senza dover gestire fisicamente il metallo. Questi fondi quotati seguono il prezzo dell’oro e offrono liquidità e facilità di negoziazione come le azioni. senza la necessità di dover acquistare e conservare oro fisico. Tra i più popolari, l’iShare Physical Gold, l’Invesco Physical Gold A e lo Xetra Gold sono strumenti con esposizione in dollari e un TER (tasso di spesa totale annuale) competitivo.

Contratti futures e derivati sull’oro offrono una soluzione più complessa ma con potenziale di guadagno maggiore, derivante dalla leva finanziaria. L’utilizzo di future e CFD richiede tuttavia una buona conoscenza del mercato e comporta un rischio elevato.

Azioni di società minerarie: investire in azioni di aziende che estraggono e producono oro può essere un modo per beneficiare indirettamente dell’aumento dei prezzi dell’oro, ma espone gli investitori ai rischi legati alla gestione delle aziende e alle fluttuazioni del mercato azionario. Da inizio anno i titoli auriferi hanno realizzato una crescita di circa il 40%, con una performance superiore a quella dell’oro fisico.

© RIPRODUZIONE RISERVATA