Gli anni in cui “non ci sono i soldi” o “sono finiti i soldi” sono gli stessi nei quali sono state implementate massicce operazioni monetarie a garanzia della liquidità. Cerchiamo di capire se anche l’economia reale se ne potrebbe avvantaggiare.

Dall’inizio della crisi, che si può ritenere “conclamata” con il fallimento di Lehman Brothers nel 2008, abbiamo ripetutamente sentito parlare di operazioni monetarie non convenzionali come QE (quantitative easing, e/o alleggerimento quantitativo), LTRO (long term refinancing operations, e/o operazioni di rifinanziamento di lungo periodo), le TLTRO (targeting long term refinancing operations, e/o operazioni di rifinanziamento di lungo periodo mirate).

Con queste operazioni e con altre, specificate in un precedente articolo, la BCE, la Federal Reserve e, generalmente, le banche centrali, tendono a fornire liquidità al “sistema”.

Per cui, in genere, queste operazioni vengono ritenute essere espansive e rappresentare un “veicolo” che potrebbe favorire il credito.

Per quanto riguarda il credito, ci limitiamo ad un paio di veloci considerazioni.

La prima è di natura – diciamo - che si può ritenere “storica” e riguarda il fatto che gli stessi anni in cui le operazioni monetarie non convenzionali sono arrivate ad essere note al pubblico ed a essere implementate, sono i medesimi nei quali si è vissuto il maggiore credit crunch.

Quindi è difficile tracciare un filo diretto tra le operazioni monetarie non convenzionali ed il credito, proprio perché mentre venivano approntare le operazioni monetarie non convenzionali si soffriva la stretta del credito; pertanto o le stesse non sono state rese operative e sono rimaste “lettera morta”, oppure le cose non stanno come è stato più volte ripetuto e spiegato dai media mainstream.

La seconda considerazione è più “tecnica” e verte sul fatto che, nei sistemi a valuta fiat, la moneta è sostanzialmente endogena e la sua offerta si espande senza che la banca centrale la possa controllare; la banca centrale si limita esclusivamente a mettere a disposizione tutte le riserve necessarie in relazione al suo obiettivo sul tasso di interesse.

Corollario di questo è che le banche non possono – solo la banca centrale può aggiungere o togliere riserve dai conti presso di lei - e non prestano le loro riserve; che riguardano un rapporto tra le banche commerciali stesse e la banca centrale, mentre il credito riguarda un rapporto tra la banca commerciale ed il proprio cliente.

Pertanto, le operazioni monetarie non convenzionali non “riforniscono” direttamente il credito, ma si limitano, tramite degli effetti di ribilanciamento del portfolio delle banche (escono titoli dal portfolio e ne entrano riserve), a creare condizioni per le quali (in questo caso l’aumento di liquidità) chi presta è un po’ più incline a prestare e chi prende a prestito un po’ più incline a farlo.

Si tratta perciò di operazioni che tendono a facilitare le condizioni economiche o finanziarie generali (grazie proprio all’aumento della liquidità disponibile); e non che riforniscono direttamente il credito.

Già in passato era stato sostenuto che difficilmente le misure prese dalla BCE di Mario Draghi avrebbero potuto porre fine alla stretta del credito, avrebbero potuto avere gli effetti messianici che molti paventavano, oppure effetti particolarmente benefici per l’economia reale. E, che piaccia o no, così è andata!

Ma ora, lasciamo perdere gli effetti sul credito e cerchiamo di vedere, invece, gli altri effetti “espansivi”. Con le operazioni monetarie non convenzionali le banche commerciali vendono titoli alla banca centrale (come con il QE), oppure usano i titoli stessi come collaterale per prendere a prestito ad un tasso “agevolato” (come successo con le LTRO); ma in entrambi i casi non sembra che si possa parlare di manovre espansive “tout court”.

Infatti, nel caso in cui la banca commerciale venda titoli alla banca centrale, gli interessi che i titoli venduti maturano non andranno più alla banca commerciale, ma andranno al nuovo detentore dei titoli che li ha comperati. In compenso, la banca commerciale riceverà, per aver venduto dei titoli alla banca centrale, un “pagamento” sotto forma di saldi di riserva presso la banca centrale stessa. Indipendentemente dal fatto che questi saldi di riserva siano ricompresi tra le riserve obbligatorie e/o legali (cosa abbastanza difficile per chi scrive), oppure tra le riserve in eccesso, il tasso di interesse che frutteranno sarà inferiore a quello che sarebbe maturato con i titoli; e può anche essere zero.

Per cui la banca commerciale avrà meno titoli, più saldi di riserva, ma maturerà meno interessi e quindi, in prima battuta, la banca commerciale avrà una diminuzione dei “profitti” dovuta ad una diminuzione degli interessi maturandi. Qualora dovesse invece utilizzare i titoli come collaterale avrà delle riserve ad un tasso agevolato, ma quando i titoli torneranno alla banca commerciale che li ha “ceduti” in garanzia, la stessa dovrà restituire alla banca centrale il capitale preso a prestito e garantito dai titoli, più gli interessi, seppur agevolati.

Quindi, restituendo capitale ed interesse, la banca commerciale avrà un “esborso” maggiore rispetto al solo capitale preso a prestito e così, al netto, alla fine della transazione si troverà – a parità delle altre condizioni - con delle “risorse” inferiori rispetto a quelle che aveva prima di usare i titoli come garanzia; perché da quelle sono usciti sia il capitale che gli interessi sui soldi presi a prestito con i titoli come garanzia.

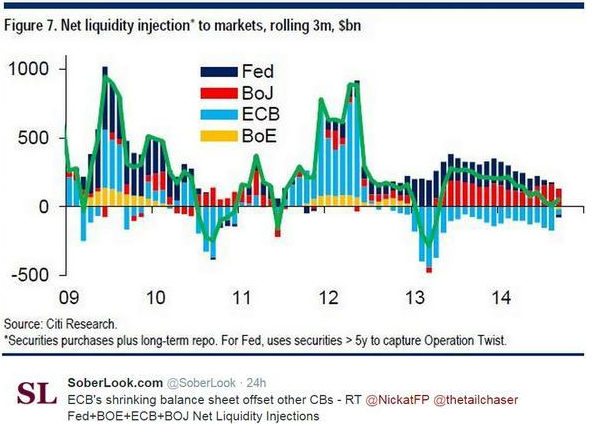

Vediamo ora il grafico riportato sotto che riguarda le iniezioni nette di liquidità a tre mesi di alcune banche centrali (Federal Reserve, Bank of Japan, Banca Centrale Europea, e Bank of England):

Possiamo notare che a ridosso delle LTRO di fine 2011 ed inizio 2012 la BCE (ECB nel grafico) ha una “espansione” delle iniezioni di liquidità netta, testimoniato dalle colonne azzurre in “campo” positivo.

Dopodiché a metà 2012 l’effetto delle operazioni non convenzionali è già sparito e si nota, invece, una diminuzione delle iniezioni di liquidità netta, che dura da appena dopo metà 2012 fino a 2014 inoltrato. Pertanto, è vero che le operazioni monetarie non convenzionali che scambiano titoli per riserve (ma in America ne sono state anche fatte alcune che scambiavano titoli, poco sicuri, con altri titoli, più sicuri) determinano un aumento della liquidità e potrebbero essere considerate, molto “sui generis”, manovre espansive; ma il loro effetto è molto limitato nel tempo e di scarsissimo ausilio – se non nullo - per il credito.

Infatti, come visto, questi effetti, presunti come espansivi, non hanno avuto nulla di espansivo nell’economia reale. In quanto, per ciò che è stato detto sopra, se i titoli vengono venduti, le banche perderanno degli interessi, in ragione del fatto che le riserve fruttano un interesse minore, se non nullo, rispetto a quello che fruttavano i titoli venduti; mentre nel caso in cui i titoli siano usati come collaterale in garanzia, le banche commerciali pagheranno comunque un tasso di interesse e quindi, come appena detto, quando i titoli torneranno loro, si troveranno a rimborsare capitale più interessi, con un esborso maggiore rispetto a quando hanno inizialmente preso a prestito utilizzato i titoli in garanzia.

Concludendo, le supposte manovre espansive perciò, espandono, in realtà, solo la liquidità e, ancora, solo e quasi contestualmente all’acquisto di titoli, mentre successivamente le banche, nei confronti della banca centrale, avranno perso delle risorse, in quanto avranno perso una certa quantità di interessi che sarebbe maturata tenendo i titoli; oppure dovranno rimborsare gli interessi sul denaro preso a prestito con i titoli come collaterale, mentre nulla di espansivo arriva veramente all’economia reale.

Quello che le banche si limiteranno a fare è, grazie alla liquidità “fresca”, trasformare le scadenze. Pertanto, le banche cederanno titoli e avranno a disposizione denaro liquido che tenteranno di impegnare proficuamente, cioè impiegandolo per un periodo inferiore ad un tasso maggiore.

Quindi, è anche vero che le operazioni monetarie non convenzionali possono risultare vantaggiose per le banche, ma non “ex sé “; piuttosto perché le banche avranno nuova liquidità che cercheranno di impegnare al meglio.

Ma, ancora, qualora una banca commerciale impiegasse quella liquidità in qualche modo, ricevendone degli interessi maggiori a quelli che paga alla banca centrale o maggiori di quelli che avrebbero fruttato i titoli venduti, questo non risulterà in una iniezione di liquidità netta e quindi in una manovra espansiva; bensì risulterà semplicemente in una transazione che sposterà denaro grazie alla trasformazione della scadenza, mentre nella transazione “verticale” con la banca centrale il rapporto - diciamo - resterà in “rosso”.

Per cui, visto quanto esposto, è difficile – per chi scrive – ritenere le operazioni monetarie non convenzionali delle operazioni realmente espansive, in quanto: primo, in questi anni di effetti espansivi nell’economia reale non se ne sono visti (al limite si è visto il contrario, cioè una contrazione sia dell’economia che del credito); e, secondo, dato che, come sottolineato, se si vendono titoli si perderanno degli interessi, oppure, utilizzando i titoli come collaterale dovranno essere comunque pagati degli interessi.

Tutto quello che le banche possono fare è trasformare le scadenze, ma questo non aggiungerà ricchezza al sistema, bensì la sposterà da una banca ad un’altra, o da un hedge fund, da un fondo pensione, da piccoli investitori, ecc. ecc.. E pertanto non vi è nessuna “espansione”, ma al netto, avendo riguardo alle sole transazioni con la banca centrale, si perderanno o si pagheranno degli interessi.

Così, nel tempo, come effetto “finale”, si avrà un drenaggio di risorse – seppur modesto - e non una loro espansione (come riportato nel grafico sopra). Da tale punto di vista, sembrerebbe che le operazioni monetarie non convenzionali possano essere dette operazioni “facilitanti”, o almeno che dovrebbero facilitare le condizioni finanziarie (anche economiche?!) garantendo liquidità, piuttosto che manovre espansive “tout court”.

© RIPRODUZIONE RISERVATA