Scopri i risultati trimestrali delle mega banche: tutte le ultime novità sulle performance delle principali istituzioni bancarie e i loro effetti sul mercato.

In questo articolo, in collaborazione con gli esperti di XTB, analizzeremo i risultati trimestrali delle mega banche e alcune sorprese inaspettate che stanno cambiando il panorama finanziario.

XTB è un broker di investimento one stop shop di livello mondiale, con una presenza globale in oltre 13 paesi, autorizzato regolamentato dalle principali istituzioni di regolamentazione finanziaria. La piattaforma XTB offre l’accesso a più di 5.800 strumenti finanziari - sia strumenti con proprietà, azioni ed ETF reali, sia strumenti derivati di tipo CFD.

JP Morgan (JPM.US)

Le azioni di JPMorgan Chase sono salite del 4,53% nella lettura pre-mercato dopo che la società ha registrato un aumento del 67% dell’utile del secondo trimestre, guidato da maggiori pagamenti di interessi da parte dei mutuatari e dall’acquisizione di First Republic Bank. Il margine di interesse della banca è cresciuto in modo significativo, sostenuto dall’acquisto di First Republic. Il CEO Jamie Dimon ha rassicurato gli investitori sulla resilienza dell’economia, ma ha evidenziato rischi come le riserve di liquidità dei consumatori, l’elevata inflazione e la guerra in Ucraina. L’utile trimestrale di JPMorgan ha raggiunto i 14,47 miliardi di dollari, o 4,75 dollari per azione, rispetto agli 8,65 miliardi di dollari, o 2,76 dollari per azione, nello stesso periodo dello scorso anno. Le divisioni di consumer banking e investment banking della banca hanno mostrato forza, mentre le banche di investimento, in generale, hanno tagliato i costi a causa dei bassi ricavi commerciali.

Dati finanziari chiave:

- Utile netto: $ 14,6 miliardi, con un aumento del 15% rispetto al secondo trimestre del 2022.

- Ricavi totali: $ 42,4 miliardi, rispetto ai $ 31,6 miliardi dello stesso periodo dell’anno scorso.

- Utile per azione (EPS): $ 4,75 rispetto ai $ 3,83 previsti

- Depositi totali $ 2,40 t, stima $ 2,44 t

** Il grafico presenta l’utile netto e il ricavo totale, quindi questi valori differiscono dal riepilogo, dove sono stati indicati i ricavi netti.

Come investire in azioni?

XTB offre una vasta gamma di strumenti finanziari su cui investire, tra cui oltre 3250 azioni reali. Recentemente, questo broker ha introdotto un nuovo strumento: le Azioni Frazionate, che permettono agli investitori di investire in grandi aziende con un piccolo capitale. XTB offre ZERO commissioni su azioni reali e frazionate per un volume mensile fino a 100.000 Euro (poi comm. 0,2%, min 10 Euro).

Investire in azioni reali con XTB consente di possedere fisicamente le azioni, offrendo i diritti associati alla proprietà delle stesse, come i dividendi e il diritto di voto nelle assemblee degli azionisti. Questo può essere attraente per gli investitori a lungo termine che desiderano costruire un portafoglio di azioni per beneficiare del rendimento a lungo termine. Le Fractional Shares di XTB, invece, sono un diritto fiduciario su una frazione di azione: quindi, non acquisisci la proprietà della quota, ma è un modo per trarre profitto dal dividendo. L’investitore diventa proprietario della quota una volta che acquista frazioni di azioni di una determinata società che ammontano a un’unità.

Gli investitori dovrebbero essere consapevoli dei rischi collegato all’investimento in strumenti finanziari e delle dinamiche del mercato azionario. È consigliabile acquisire conoscenze finanziarie, fare una ricerca approfondita sulle aziende interessate e adottare una strategia di gestione del rischio adeguata prima di prendere decisioni di investimento.

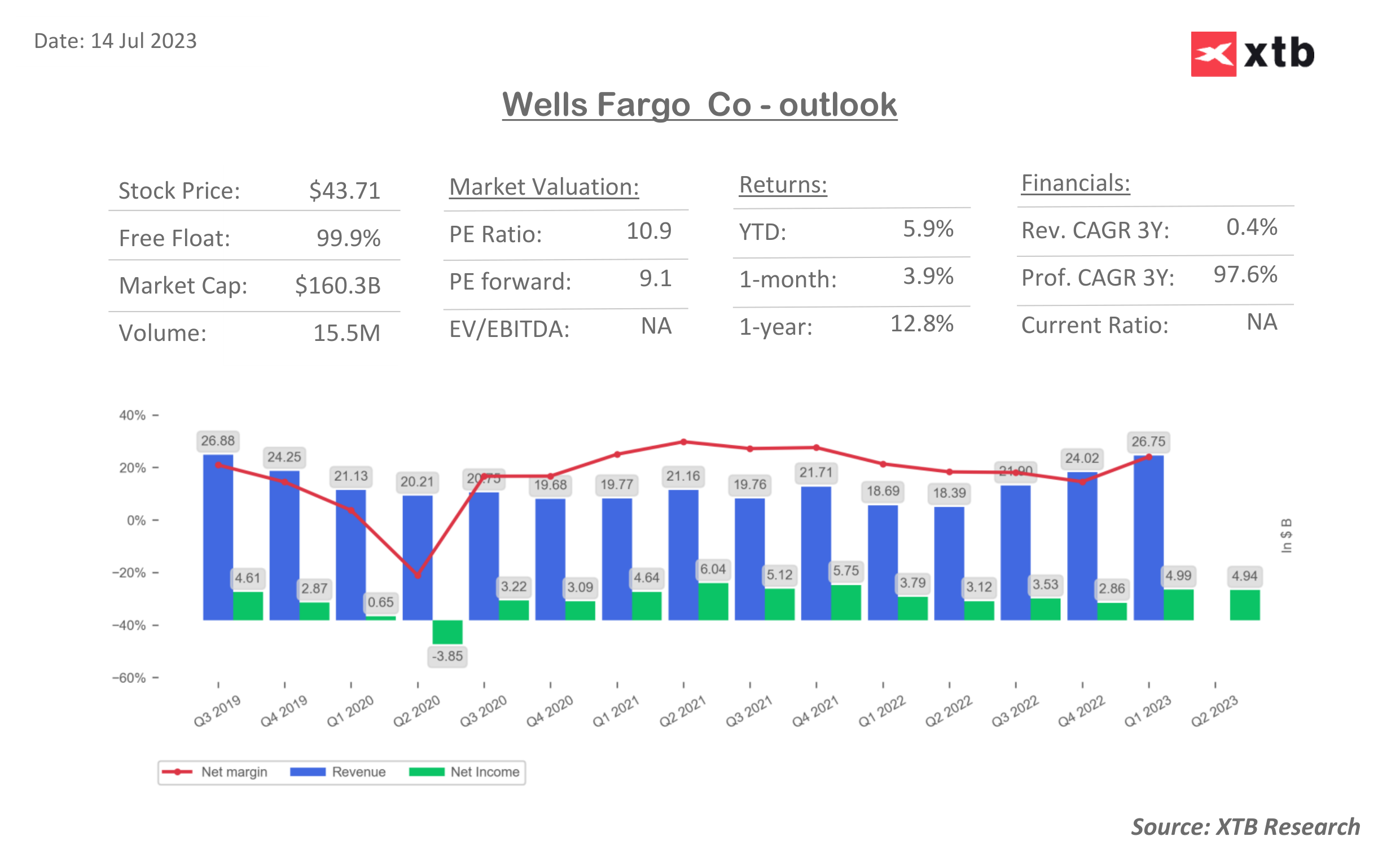

Wells Fargo (WFC.US)

Allo stesso modo, le azioni di Wells Fargo sono in rialzo dopo un aumento del 57% dell’utile del secondo trimestre, guidato dall’aumento dei pagamenti degli interessi dei clienti e da una previsione annuale più elevata per il reddito netto da interessi. Il reddito netto da interessi della banca è salito del 29% a 13,16 miliardi di dollari poiché gli oneri finanziari sono aumentati a seguito degli aumenti dei tassi da parte della Federal Reserve statunitense. Wells Fargo ha aumentato le sue previsioni di NII del 14%, prevedendo che supererà i 45 miliardi di dollari dello scorso anno. L’accantonamento per perdite su crediti, incluse potenziali perdite in prestiti per uffici di immobili commerciali, è aumentato a 1,71 miliardi di dollari. Nonostante i risultati positivi, Wells Fargo opera ancora con un limite di asset, limitando la sua crescita fino a quando non verranno affrontati i problemi normativi.

Dati finanziari chiave:

- Utile netto: $ 4,9 miliardi, con un aumento del 57% rispetto al secondo trimestre del 2022.

- Ricavi totali: $ 20,5 miliardi, in aumento del 21% rispetto allo stesso periodo dell’anno scorso.

- Utile per azione (EPS): $ 1,25, rispetto ai $ 1,16 previsti

- Media totale deposita $ 1,35 t, stima $ 1,35 t.

** Il grafico presenta l’utile netto e il ricavo totale, quindi questi valori differiscono dal riepilogo, dove sono stati indicati i ricavi netti.

Citigroup (C.US)

I profitti di Citigroup sono diminuiti di oltre un terzo nell’ultimo trimestre, influenzati da una spesa aziendale più lenta, un minor numero di accordi e un costoso ciclo di licenziamenti. La banca ha registrato un utile netto di 2,9 miliardi di dollari, in calo rispetto ai 4,5 miliardi di dollari dello stesso periodo dello scorso anno, con entrate in calo dell’1% a 19,4 miliardi di dollari. I ricavi delle attività di corporate e investment banking della banca sono diminuiti del 44% e le commissioni derivanti dalle sue attività di mercato sono diminuite del 13%. Nonostante queste sfide, il business delle carte di credito al dettaglio di Citigroup ha registrato un aumento del 27% dei ricavi, aiutando i profitti complessivi della banca a superare le aspettative di Wall Street. Tuttavia, con l’intenzione della Federal Reserve di continuare ad aumentare i tassi di interesse, Citigroup prevede che altri prestiti si inaspriranno, portando a un aumento di quasi il 40% del suo accantonamento per perdite su prestiti a $ 1,8 miliardi. L’amministratore delegato Jane Fraser, che guida uno sforzo di ristrutturazione dal 2021, continua a guidare la banca nella sua ripresa dalla crisi finanziaria.

Dati finanziari chiave:

- Utile netto: $ 2,9 miliardi, rispetto ai $ 4,55 miliardi dello scorso anno

- Ricavi totali: $ 19,48 miliardi, rispetto ai $ 19,3 miliardi previsti

- Utile per azione (EPS): $ 1,31, rispetto ai $ 1,32 previsti

- Depositi totali $ 1,32 t

** Il grafico presenta l’utile netto e il ricavo totale, quindi questi valori differiscono dal riepilogo, dove sono stati indicati i ricavi netti.

Come rimanere aggiornato sulle notizie e analisi di mercato?

Se vuoi rimanere aggiornato sulle ultime notizie di mercato e accedere ad analisi e previsioni economico-finanziarie, ti suggeriamo di visitare la sezione news di XTB. In questa sezione, troverai analisi approfondite sui mercati finanziari e notizie di settore che ti aiuteranno a strutturare le proprie strategie di trading. Se vuoi massimizzare i tuoi profitti e minimizzare i rischi, non esitare a visitare la sezione di notizie e analisi di mercato di XTB!

© RIPRODUZIONE RISERVATA