La strategia di trading che può applicarsi a qualsiasi strumento liquido: il trading di azioni al massimo assoluto

Nel seguente articolo, descriviamo una strategia che può essere applicata a qualsiasi strumento liquido.

Gli autori utilizzano la strategia per le azioni, forex e i future. In questo articolo, ci limiteremo alle azioni degli Stati Uniti.

L’approfondimento è a cura di TRADERS’ Magazine Italia

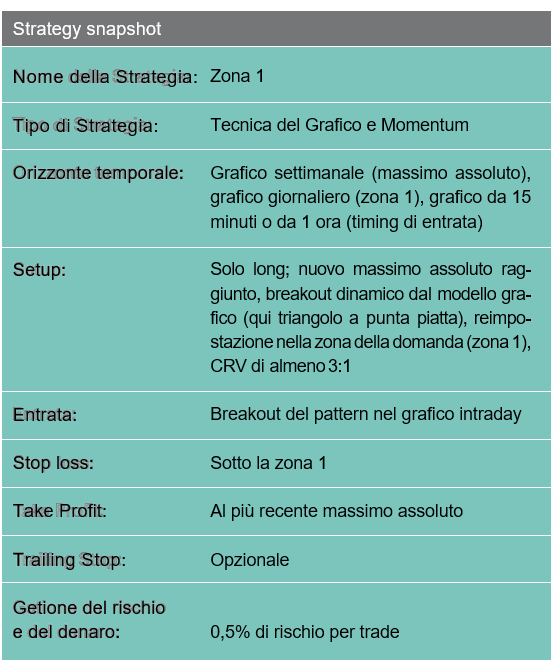

Fondamentalmente, la strategia segue un approccio trend following ai livelli massimi di tempo come i grafici giornalieri e settimanali. Per l’orario di ingresso si usano anche grafici da 4 ore, 1 ora e 15 minuti.

Le entrate sono solo identificate tecnicamente sui grafici. L’analisi fondamentale viene effettuata solo per scoprire quali trade possono essere mantenuti più a lungo con un vantaggio rispetto al nostro obiettivo di profitto tecnico.

I criteri per l’ingresso

Cerchiamo potenziali ingressi sulla base di tre criteri:

- Modello grafico classico

- Offerta e domanda

- Dove porta il trend?

Tutti e tre possono essere letti in un grafico. Come modello grafico classico per questo articolo, abbiamo scelto il triangolo con punta piatta per entrate long, perché spesso porta a dei breakout esplosivi, che può anche essere necessario per il nostro secondo criterio.

| Primo criterio completato |

La figura 1 mostra un esempio di tale triangolo a punta piatta, cioè un triangolo con un limite superiore orizzontale. Potete vedere il grafico settimanale del titolo USA AmericanWoodmark (AMWD), in cui si è formato un pattern dalla primavera del 2015 fino alla primavera del 2017: sono stati quindi necessari due anni interi.

La qualità di questo pattern è talmente alta che è tradato long ad un breakout secondo gli insegnamenti del grafico classico. Tuttavia, per aumentare le nostre probabilità di avere un trade di successo e allo stesso tempo migliorare il rapporto opportunità/rischio (CRV), abbiamo scelto altri criteri di entrata.

Secondo criterio

Quindi, dopo aver identificato questo modello grafico, il titolo appare sulla nostra lista di osservazione e ottiene un allarme del tre percento più in alto rispetto al limite superiore. Se il prezzo si chiude sopra, saremmo avvisati dal nostro sistema, e prima dell’apertura del prossimo giorno di trading, esamineremo più da vicino lo scenario per identificare eventuali punti di entrata.

Era il caso del 31/03/2017. Come possiamo vedere dal grafico giornaliero (figura 2), un altro modello grafico classico si è formato poco prima del breakout: un semplice rettangolo. Questo accade più spesso nei mercati di oggi ed è un fenomeno comune degli ultimi dieci anni, perché nei breakout innumerevoli operatori di mercato seguono una varietà di strategie e quindi i breakout chiarissimi si verificano meno frequentemente.

In ogni caso, il prezzo è stato chiuso il 31 marzo 2017, sia sopra il triangolo che sopra il rettangolo, ma con un volume di trading piuttosto mediocre, che ha segnalato poco interesse per questo breakout. Il breakout era relativamente modesto ed è certamente costato parecchio a molte persone. Anche questo è un problema per noi, perché non abbiamo bisogno di un breakout da un modello grafico classico per entrare nel trade, ma di un forte breakout guidato dal momentum che fa grandi salti.

L’ideale sarebbe un forte breakout, seguito da un declino altrettanto feroce, che ritorna senza troppa agitazione alla barriera superiore del nostro modello grafico, dove cercheremo dei segnali di entrata. Nel migliore dei casi, l’entrata avviene esattamente nel punto in cui la linea del trend in basso e la barriera superiore del triangolo convergono.

Naturalmente, questo non è sempre il caso, ma accade più spesso di quanto si pensi a prima vista. Tuttavia, il mercato non è un accordo su richiesta e in realtà l’intera cosa appariva come nella figura 3. Dopo il breakout fallito del rettangolo locale, il prezzo è calato rapidamente nella formazione del grafico, dopodiché ha avuto luogo un altro breakout, ma questa volta in modo ancora più esplosivo.

Ha formato un divario nel prezzo (gap), che lo ha superato al di fuori degli orari di trading. Di conseguenza, la candela è diventata la zona di supporto 1 prima del breakout (vedi figura 2). Questa zona ha soddisfatto i nostri criteri di ingresso per l’offerta e la domanda.

Il divario è stato creato dall’aumento della domanda prima dell’immissione sul mercato, il che significa che molti operatori di mercato vorrebbero entrare, ma non possono o non vogliono perché durante le ore precedenti i prezzi di entrata sono orrendi e non c’è liquidità.

Quindi, quando il prezzo ritorna nella zona 1, molti useranno l’opportunità sprecata per entrare nel mercato a buon prezzo, spingendo di nuovo il prezzo verso l’alto.

Terzo criterio

Questa è la nostra opportunità. Non deve essere necessariamente un divario, può essere solo un impulso molto forte, sproporzionato rispetto alle altre mosse sul grafico per identificare una zona d’entrata. Dopo aver atteso così pazientemente la nostra entrata, questa è la nostra prima opportunità.

È importante sottolineare che ci servono almeno un CRV di 3:1 e l’impulso precedente deve aver formato un nuovo massimo assoluto, che soddisfa il nostro terzo criterio: seguiamo semplicemente il trend. Il nostro obiettivo di profitto è esattamente questo massimo, il nostro punto di uscita in caso di perdita al di sotto della zona 1.

L’entrata

Possiamo sia entrare con il limit order che abbiamo messo sul limite superiore della Zona 1 o, per migliorare le nostre possibilità, attendere i segnali di mercato quando il prezzo entra nella zona. Queste potrebbero essere strutture come i modelli grafici classici o le finestre temporali inferiori (grafici da 15 minuti e da 1 ora) o modelli di candele sulle finestre temporali superiori (grafici da 4 ore e giornalieri).

Di solito, questo aumenta la probabilità di vincita ma d’altro canto, in questo modo perderemo anche i trade individuali perché non sempre otteniamo un segnale di entrata. Nel nostro esempio, il segnale di entrata era il breakout di un triangolo sul grafico da 1 ora che si era formato in due giorni di trading (figura 3). Inoltre, avevamo forti modelli di candele anche sul grafico da 4 ore. Scegliendo un’entrata così giusta, possiamo anche stringere le nostre perdite e aumentare il nostro CRV. Tuttavia, questo aumenta anche la probabilità di uscire in perdita.

Un’altra opportunità di trade nella Zona 2

Il nostro grande modello triangolare rimane intatto in quanto il trend è intatto e l’obiettivo di modello grafico classico non è ancora stato raggiunto. Per tali triangoli questo viene misurato calcolando la distanza dal punto più alto al punto più basso della struttura e aggiungendolo al punto di rottura (figura 4).

Infatti, il grafico settimanale è ritornato alla zona 2. Questo è definito dall’ultima candela prima del vecchio divario in crescita a febbraio 2017. Di conseguenza, è stato possibile un trade long, il cui obiettivo di prezzo era il classico obiettivo del modello grafico.

Rischio e Gestione del Trade

Rischiamo un massimo dello 0,5 percento del nostro capitale per trade. Dal momento che possiamo trovare innumerevoli trade nei mercati azionari globali, vogliamo entrare il più possibile per ottenere un conto complessivo più stabile. Fondamentalmente, riduciamo il rischio di un trade a zero al più tardi (stop breakeven) se la posizione è il doppio del rischio iniziale nel profitto.

Quando teniamo il trade più a lungo dell’ultimo massimo, dipende dal sentiment generale nel mercato e dal criterio fondamentale del titolo stesso. Se volessimo descriverlo in modo più dettagliato, andremmo oltre lo scopo di questo articolo. Allo stesso modo, ci sono situazioni dove posizioni in perdita sono già chiuse prima che vengano raggiunti i predefiniti punti di uscita in perdita.

Riepilogo

Il processo di identificazione dei candidati di trading perseguito con questa strategia può essere descritto come segue:

Scansione del mercato USA per titoli che raggiungono massimi assoluti il venerdì dopo la chiusura del mercato o nei fine settimana. Se non c’è un nuovo breakout: identificare i modelli grafici, impostare sulla lista di osservazione ed inserire avvisi sui segni di breakout.

Se rompe di nuovo: offerta e domanda come criterio più importante. Ci sono zone da cui il prezzo al breakout è “esploso”? Se sì, inserire un ordine o un allarme su queste zone (a seconda della forza delle zone e della situazione del mercato).

Durante la settimana, si prevede che un allarme segnali i punti di breakout.

Se il segnale di entrata ha il CRV di 3:1, allora si prosegue con il trade.

© RIPRODUZIONE RISERVATA

Argomenti