E’ ufficiale: l’Italia ha il suo Plunge Protection Team a difesa dei Btp. Ma il differenziale che in apertura volava a 141 dimostra anche come le nostre banche abbiano venduto. E alla prima occasione

Cominciamo col guardare il bicchiere mezzo pieno: le banche presso cui avete depositato i vostri sudati risparmi e magari acceso un mutuo e stipulato un piano di investimento non ci pensano nemmeno lontanamente ad aumentare le loro detenzioni di Btp. Non si spiegherebbe altrimenti lo sprint vissuto in apertura di contrattazioni dal nostro spread, schizzato dai 134 punti dell’ultima chiusura a 141,4.

Un centometrista corre di meno. Non appena possibile, gli istituti di credito hanno scaricato i titoli acquistati la scorsa settimana, quando hanno operato in ruolo di supplenza di una Bce in ferie. Vacanze finite, però, a Francoforte. Da oggi Pepp e acronimi salva-debiti vari sono tornati al lavoro, la tipografia Lo Turco ha alzato di nuovo la saracinesca. Eccome. Ed ecco il bicchiere mezzo vuoto: aprire con quel balzo e chiudere a 130 può significare una cosa sola. Anzi, due. L’Italia ha ufficialmente un Plunge Protection Team a difesa dei Btp, esattamente come gli Usa o il National Team cinese. Quando serve, comprano con il badile in ossequio al doom loop con il Tesoro. Poi, però, scaricano con la velocità tipica di chi ha finito la dieta e sta per mangiare il primo tiramisù da tre mesi a questa parte.

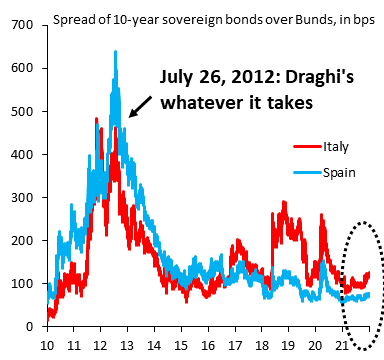

Altresì, occorre definitivamente prendere atto che l’Italia è già oggi totalmente dipendente e commissariata dalla Bce. Tradotto, l’Europa. Non ci sono altre spiegazioni. Anche perché mentre il nostro spread passava la giornata in modalità montagne russe, salvo chiudere in tipico strappo al ribasso sul finale, il differenziale del Bonos spagnolo a 10 sul Bund operava in modalità siesta: fisso a quota 75 punti base, immobile come una balena spiaggiata. E questo grafico

Andamento dello spread di Bonos e Btp sul Bund decennale

Fonte: Haver Analytics

Andamento dello spread di Bonos e Btp sul Bund decennale

Fonte: Haver Analytics

parla chiaro: dall’annuncio di scale back (solo formale, oltretutto, cifre alla mano) degli acquisti Bce negli ultimi due trimestri 2021, il nostro spread ha cominciato a muoversi in de-couple da quello iberico.

Nelle ultime tre settimane, poi, fibrillazione continua sui timori di un doppio colpo, un uno-due alla Tyson: fine del Pepp al 31 marzo e re-investimento minimo dei titoli di portfolio in seno all’APP. Praticamente, oltre a passare da una copertura di acquisto Bce del 120% delle emissioni nette nel 2021 al 70% di quest’anno, il rischio è quello di dover sopravvivere ai marosi di mercato con soli 20 miliardi di acquisti al mese già dal prossimo settembre. Infine, l’enorme spada di Damocle: riuscirà il dinamico duo Draghi-Macron a far passare il principio di flessibilità in seno alla riforma del Patto di stabilità o la Germania si mostrerà rigorista anche con un governo in rosso?

E questo grafico

Breakdown percentuale delle detenzioni di debito spagnolo e italiano

Fonte: Haver Analytics

Breakdown percentuale delle detenzioni di debito spagnolo e italiano

Fonte: Haver Analytics

parla ancora più chiaro: l’Italia sconta un rischio implicito, una lettera scarlatta, un peccato originale. Perché le bande azzurre sono identiche, sia per il Tesoro italiano che per quello spagnolo, sia per Bankitalia che per il Banco de Espagna: il debito sovrano è garantito SOLO dalla Bce. Investitori esteri? Zero. Banche domestiche? Già ampiamente in modalità de-leverage e de-risk, almeno da quando il Covid ha garantito quella cassa continua chiamata Pepp, di fatto una bad bank sotto falso nome. Il problema è proprio questo, tipico delle fasi di ritorno sul mercato dopo una ristrutturazione: quanto si è credibili? Quanta strada si riuscirà a percorrere senza le rotelle dell’Eurotower a garantire stabilità alla bicicletta delle emissioni?

Purtroppo, stavolta il mercato pare aver messo nel mirino il bersaglio grosso e non la Grecia di turno. Il cui spread oggi ha chiuso a 146,3 punti base. Lontano da quello spagnolo. Prossimo a quello italiano. A a Bruxelles circolano sempre più insistente voci. E crono-programmi. La tregua per l’Italia durerà ancora un mese, il tempo necessario all’elezione del nuovo Presidente della Repubblica. E a ridosso del board Bce del 2-3 febbraio, quello che dovrà giocoforza dire una parola chiara non solo sulla prosecuzione dei programmi di acquisto ma anche sulla strategia di contrasto dell’inflazione.

A quel punto, Roma dovrà decidere. Se come si vocifera, servirà addirittura un nuovo scostamento di bilancio, di fatto l’Ue metterà sotto sorveglianza i conti del Paese. E non attraverso atti eclatanti di commissariamento, procedure formali o invio di lettere: semplicemente utilizzando l’arma letale della seconda tranche del Recovery Fund. Bloccandola. A quel punto, chiunque sia a Palazzo Chigi, avrà l’agenda dettata. E margini di autonomia politica ridotti a zero.

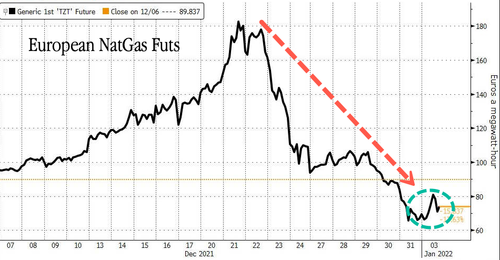

E se qualcuno pensasse che tutto stia per trovare una naturale via di risoluzione, questo grafico

Andamento del prezzo dei futures del gas europeo (Dutch)

Fonte: Bloomberg/Zerohedge

Andamento del prezzo dei futures del gas europeo (Dutch)

Fonte: Bloomberg/Zerohedge

mostra quanto breve sia stato l’effetto placebo della flottiglia di tankers statunitensi sul prezzo del gas naturale europeo: solo oggi, alla riapertura delle contrattazioni, un rotondo +20% intraday dopo nove giorni di cali. E Gazprom non intende arretrare: per tutta la settimana, nessuna extra-capacity prenotata via Ucraina e Slovacchia verso la Germania. E da fine settimana, torna il freddo sull’Europa. In Italia, invece, il clima rischia di surriscaldarsi. E non per effetto dell’anticiclone.

© RIPRODUZIONE RISERVATA