Nel caso dei certificati di investimento, c’è qualcosa per ogni situazione di mercato. Una guida

I certificati di investimento sono, a differenza di quanto suggerisce il nome, interessanti non solo per gli investitori, ma anche per i trader.

Tuttavia, è importante selezionare i certificati giusti, che non è sempre facile dato il largo numero di differenti varianti. Questa storia è intesa a servire come primo aiuto orientativo nella giungla dei certificati e descrive le modalità operative dei certificati di investimento più importanti e le loro applicazioni potenziali nella pratica.

L’approfondimento è a cura di TRADERS’ Magazine Italia

Lo sviluppo di successo del mercato dei certificati viene riflesso nella selezione del prodotto. Se c’erano soltanto 1.000 certificati nel 1999, adesso ce ne sono oltre 1,5 milioni differenti (certificati di investimento e leverage), dei quali quasi 1/3 sono certificati d’investimento. Con le security strutturate, trader ed investitori possono coprire praticamente ogni aspettativa di mercato immaginabile.

Il termine “strutturato” non è scelto a caso. In principio, i certificati sono opzioni classiche o altre strategie di investimento che sono anche implementate da investitori professionisti quotidianamente, solo che sono cartolarizzate in una security. Perciò, queste strategie professionali sono accessibili anche ai non professionisti.

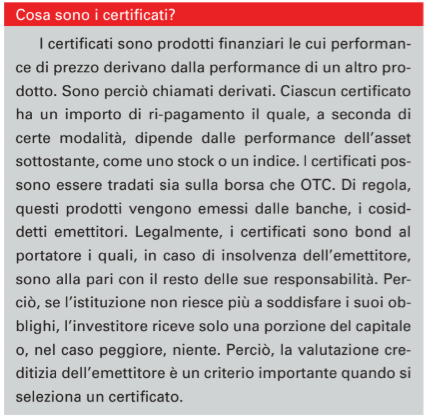

Essenzialmente, come già indicato, se ne distinguono due tipi: certificati di investimento e di leverage. I primi sono generalmente idonei per i partecipanti al mercato orientati al medio-lungo termine per il classico accumulo di asset, mentre i certificati con leverage sono stati creati per la natura speculativa di chi vuole fare leva sui movimenti di mercato a breve termine o fare hedging su posizioni di security esistenti.

Per chi sono adatti i certificati di investimento?

I certificati di investimento possono fare molto di più di quello che ci si aspetterebbe dal nome. Per questo motivo, desideriamo accompagnare il nostro principiante del trading, Tom, nella giungla delle norme gamma dei certificati di investimento. Tom ha diversi opinioni in testa riguardo il mercato e desidera fare qualcosa per un hedging e una diversificazione del portafoglio.

Con i giusti certificati di investimento, egli intende affidarsi ai mercati sicuri sul lungo termine, ma anche costruire una base a bassa fluttuazione nel portafoglio nel breve termine come parte di una strategia principale-satellite e, in generale, una strategia di portafoglio olistica secondo Marcowitz.

Questo perché anche nelle fasi con pochi movimenti sul mercato, che non sono condizioni ideali per i trader, Tom può sfruttare appieno i punti di forza con pochi certificati di investimento.

Il beneficio principale dei certificati di investimento è che possono implementare la propria opinione di mercato individualmente. Sia con un mercato in salita, stagnante o anche in caduta, c’è sempre una soluzione idonea con la quale si può generare un reddito. Tuttavia, per poter trovare il prodotto giusto, Tom deve avere una solida conoscenza del design, delle opportunità e dei rischi associati a ciascun certificato, cosa che esporremo di seguito più nel dettaglio.

Prodotti con protezione del capitale

In principio, i certificati di investimento si possono suddividere in due gruppi: quelli con protezione di capitale e quelli senza. I primi sono ad esempio i bond strutturati o i classici certificati con protezione del capitale.

Nel caso dei prodotti con protezione del capitale, Tom riceverà un importo minimo alla fine del termine, a seconda dell’importo della protezione di capitale del certificato; questo a prescindere dallo sviluppo del sottostante. Tuttavia, i bond strutturati non devono essere confusi con i convertibili inversi. Questi sono identici solo in termini di maturità, alla fine del quale il denaro utilizzato viene ripagato, e in pagamenti con interesse fisso.

Tuttavia, i bond strutturati sono caratterizzati da condizioni aggiuntive differenti, come termini di pagamento o differenti importi di pagamento degli interessi. Nel caso dei certificati con protezione del capitale, l’emittente, dall’altra parte, assicura all’investitore un ripagamento sulla maturità al valore nominale. In aggiunta, c’è la possibilità di un ritorno moderato a seconda delle performance di una o più sottostanti.

Prodotti di investimento senza protezione del capitale

Caratteristiche di pagamento molto più interessanti sono disponibili per i certificati senza protezione di capitale, che comportano il rischio di perdita. Certificati express e a sconto così come convertibili inversi hanno il volume di mercato più alto di questa categoria. Ci sono inoltre certificati indice e bonus che offrono opportunità interessanti.

Tom vorrebbe concentrarsi su questo gruppo e perciò diversificare e mettere al sicuro il proprio portafoglio. Di seguito, introdurremo le aspettative di mercato differenti di Tom e spiegheremo i prodotti corrispondenti.

Aspettativa di mercato: in salita

Tom presume che i mercati azionari vadano ad aumentare significativamente. Fra le altre cose, per questo sono adatti certificati indice e bonus. Un certificato indice è una security che tiene traccia dell’evoluzione di un indice in rapporto 1:1. Ad esempio, se Tom vuole investire in azioni tedesche e scommettere sui prezzi in salita, può acquistare un certificato indice sul DAX.

La loro alta trasparenza in particolar modo è ciò che rende i certificati indice un prodotto popolare. Tutto quelli che ci vuole è un’occhiata al DAX per scoprire quale valore ha il vostro deposito. Non ci sono limiti di ricavo o meccanismi di sicurezza. Non solo gli indici standard possono essere mappati facilmente, ma ci sono anche diversi indici strategici che consentono ai trader di filtrare le strategie mirate in base all’industria, alle regioni di investimento o ai nuovi trend di investimento.

Ci sono anche i certificati indice sulle commodity, sui bond o sul mercato immobiliare. Perciò, questi prodotti con le loro caratteristiche sono molto adatti ad una strategia principale-satellite.

Come strumento principale, i certificati indice possono essere acquistati su grossi indici a volatilità piuttosto alta. Il prodotto non basato su leva finanziaria, orientato al mercato, riduce la volatilità del portafoglio satellite principale. I certificati bonus, dall’altra parte, sono leggermente più complessi poiché hanno una barriera e un livello bonus. Tom riceve un pagamento per questi ultimi fin tanto che la barriera non viene toccata o infranta durante il termine.

Se il sottostante sale al di sopra del livello bonus, Tom può trarre beneficio da questi guadagni. Se, d’altra parte, la barriera viene infranta, il sottostante viene consegnato o il prezzo del sottostante determinato alla maturità viene ripagato. Se, tuttavia, la sottostante successivamente sale di nuovo al di sopra del prezzo di acquisto del certificato fino alla fine del termine, vengono restituiti anche i profitti.

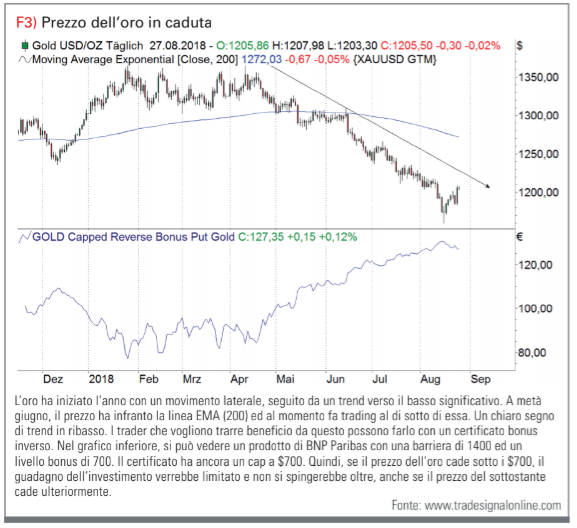

Una forma speciale sono i certificati bonus Capped, i quali hanno un buffer di sicurezza maggiore ed un limite di profitto aggiuntivo (cap). Se il prezzo sale al di sopra del cap, Tom riceve solo il profitto fino a tale limite. Ecco perché questi prodotti mostrano la loro forza anche durante le fasi laterali.

Aspettativa di mercato: in caduta

Tom si aspetta dei mercati significativamente in discesa, quindi può usare il cosiddetto indice inverso e i certificati bonus inversi. Entrambi funzionano come varianti della versione in ascesa.

In maniera speculare, i certificati indice inverso riflettono le performance dell’indice in maniera inversa: i livelli di indice in diminuzione fanno aumentare il prezzo del certificato e viceversa. Con questi prodotti, Tom può quindi trarre beneficio dai mercati in discesa o fare hedging del suo portafoglio sul breve termine se si aspetta che il prezzo ad interim cali negli stock dove trattiene già delle posizioni long.

Questo funziona anche con i certificati bonus inversi. Questi prodotti hanno la barriera al di sopra del prezzo corrente e Tom può beneficiare anche dei prezzi in caduta. Ma sono validi anche con prezzi stagnanti o in lieve rialzo.

Aspettativa di mercato: leggera salita/discesa

A causa della struttura caratteristica dei certificati bonus, Tom può usare questi certificati per ottenere un ritorno anche se il sottostante sale o scende solo lievemente. Tom ha un hedge contro i cali di prezzo fino a poco prima della barriera e quindi riceve un buffer per il rischio.

L’aspetto più importante nella selezione dei prodotti è naturalmente il giusto livello della barriera. Così facendo, può orientarsi, ad esempio, verso demarcatori di supporto tecnici importanti. Un altro modo per scommettere su un movimento modesto del mercato è quello di emettere certificati a sconto. In confronto all’investimento diretto, Tom utilizza lo sconto per pagare un prezzo più basso per partecipare alle performance dell’asset sottostante.

Tuttavia, la possibilità di vincere attraverso dei prezzi fortemente in salita del sottostante è limitato da un cap. Essenzialmente, più basso è questo importo massimo, maggiore è il buffer di sicurezza e lo sconto sul prezzo corrente del sottostante. I certificati a sconto hanno un termine fisso, dopo il quale si controlla la posizione del prezzo del sottostante. Se il prezzo del sottostante è uguale o superiore al massimo, Tom riceverà il profitto massimo possibile e riceverà l’importo massimo (cap).

Se, tuttavia, il prezzo dell’azione cade al di sotto del cap alla data di chiusura egli riceverà il sottostante nel conto deposito o una risoluzione in contante corrispondente. Una perdita perciò si verifica solo se il prezzo del sottostante alla fine del termine cade così tanto da consumare lo sconto.

Una terza opzione per Tom è quella dei certificati express. All’interno del loro termine, sono incluse delle date di osservazione regolari (date di valutazione) nelle quali l’emettitore può chiamare prima il certificato e Tom può ricevere un ritorno moderato (componente di introito) in aggiunta al valore nominale, a patto che vengano soddisfatte le condizioni.

Per questo scopo, il sottostante deve trovarsi a livello o oltre la soglia di riscossione predefinita alla data del rapporto. Le componenti di introito aumentano con l’aumento della maturità. Se, perciò, il sottostante si trova al di sotto della soglia di riscossione alla prima data di valutazione, il termine verrà esteso fino alla data di valutazione successiva, quando il prezzo verrà ridisegnato ancora, e così via.

La quarta e ultima opzione, con la quale Tom può implementare la sua opinione di mercato è rappresentata dai bond convertibili inversi. Sono security con pagamento di interessi fisso, che si verifica alla fine del termine o durante lo stesso. I tassi di interesse sono indipendenti dallo sviluppo di prezzo dell’azione sottostante.

Di solito sono ben al di sopra del ricavo dei dividendi e dei tassi di interesse del mercato. Essenzialmente, i bond convertibili inversi funzionano come certificati a sconto. Alla fine del termine viene deciso se l’investitore riceve l’importo nominale più gli interessi o il sottostante.

Nel primo caso, tuttavia, il sottostante (ossia un’azione o un indice) potrebbe non cadere al di sotto del prezzo di acquisto fissato all’inizio. Tuttavia, se il prezzo dello stock cade e si trova al di sotto del prezzo di acquisto alla fine del termine, verrà consegnato il numero di azioni come definito dal rapporto.

Anche se le perdite sono mitigate entro una certa misura dal guadagno ricevuto sull’interesse, queste possono anche superare i ricavi nel caso peggiore. Per quanto riguarda il ricavo obiettivo e la maturità, Tom può implementare, soprattutto, la ben nota strategia buy & hold con i convertibili inversi.

Aspettativa di mercato: laterale

I mercati laterali senza alta volatilità sono di solito un orrore per i trader. Ma Tom anche qui può agire in maniera intelligente ed ottenere dei ritorni con l’aiuto dei certificati di investimento. I bond convertibili inversi già presentati, i certificati express, a sconto e bonus sono anch’essi fantastici per i mercati stagnanti.

Specialmente con i certificati express, è sufficiente che il prezzo del sottostante si muova solo lateralmente per ottenere un ritorno moderato. Se Tom suppone un aumento minimo del valore del sottostante alla maturità, egli raggiungerà il ritorno massimo. Naturalmente si può anche vendere il certificato in corso d’opera in qualsiasi momento e trarre profitto dalla differenza di prezzo se la prospettiva di mercato cambia drasticamente.

Tenete gli occhi aperti per i rischi!

Anche se alcuni prodotti promettono un investimento senza rischi, dato che hanno la garanzia di capitale fino al 100%, questo non è proprio vero. Anche con questi e tutti gli altri prodotti, c’è un rischio fondamentale: che l’emettitore vada in bancarotta.

Se l’emettitore versa in difficoltà finanziarie e deve presentare bancarotta, Tom diventerà il creditore. Ossia, egli riceve indietro il denaro solo se il patrimonio insolvente emette abbastanza. L’Associazione Tedesca sulle Derivative offre uno strumento utile in questo contesto. Sul sito web della DDV troverete una lista degli spread di default creditizi (CDS) degli emettitori.

Questo è il prezzo che bisogna pagare per un bond a cinque anni dell’istituzione come assicurazione di perdita sul prestito. Più alto è, e maggiore è la stima di mercato sul rischio di default. I trader devono prestare particolare attenzione allo sviluppo nel corso del tempo.

Naturalmente, i certificati che non sono garantiti al 100% sul capitale, mostrano anche il classico rischio di prezzo. A causa delle strutture, questo non corrisponde al rischio del sottostante, eccetto per i certificati indice. Un’analisi dettagliata della struttura di pagamento è perciò essenziale prima di investire. Come sapete in quanto trader, potete padroneggiare i rischi tramite una buona gestione.

Nel caso dei certificati di investimento, è necessario, fra le altre cose, prestare attenzione alla congruenza di maturità per poter controllare il rischio di prezzo. I meccanismi di sicurezza delle carte di protezione parziale di solito hanno effetto solo in certi momenti.

Ad esempio, se dovete vendere un certificato bonus prima della scadenza del termine, potreste non ottenere il risultato che volete. Quindi dovete sempre accertarvi che il termine corrisponda al vostro orizzonte di investimento.

Conclusione

I certificati di investimento hanno il grosso vantaggio di potere implementare praticamente qualsiasi aspettativa di mercato. Ma fate attenzione: più complessa è la struttura e meno liquido il mercato di riferimento, più alte sono le commissioni. Perciò, vale la pena fare un raffronto fra i prezzi dei diversi emettitori.

Se tenete a mente questo punto e tenete a mente le caratteristiche dei certificati, potete pianificare i vostri trade perché possano allinearsi meravigliosamente con le vostre aspettative di mercato. Perciò, anche in questi ambienti di mercato, i certificati di investimento permettono di accedere ad una varietà di opportunità non adatte per i trader a breve termine, come i movimenti laterali con poca volatilità.

Inoltre, possono essere una componente utile del portafoglio. “Non mettere tutte le uova in un paniere” è una frase che si adatta anche gli strumenti di trading e non solo alle classi di asset.

© RIPRODUZIONE RISERVATA

Argomenti