Cos’è il risk management? Qual è la sua funzione? Perché è essenziale nel trading? Un guida completa per avere successo grazie alla gestione del rischio.

Cos’è il risk management? Questa è la domanda che in molti si pongono, quando ci si avvicina al mondo dei mercati finanziari. Che tu sia un investitore, un imprenditore o aspirante tale ti sei ritrovato nella condizione di dover comprendere esattamente cos’è il risk management e quali sono le giuste tecniche per evitare la perdita del tuo capitale.

Nel trading infatti è importante saper gestire il rischio di perdite, dal momento che il mercato azionario non sempre rispetta le nostre previsioni. Nei casi in cui le nostre aspettative vengono deluse è necessario riuscire a non perdere tutto il proprio capitale.

Risulta quindi importante conoscere non solo il risk management, ma anche il money management.

L’attenta gestione del rischio è sicuramente una delle componenti fondamentali per ogni persona che voglia avere successo nella propria attività di trading. Grazie alle teorie del risk management e del money management infatti si possono prevenire i rischi che si corrono quando si investe sul mercato.

Se si prendono due trader che fanno le stesse entrate e uscite, la gestione del rischio e la dimensione delle loro posizioni farà la differenza nelle loro rispettive performance.

Tuttavia, è estremamente raro che all’inizio i trader diano a questo tema l’attenzione che merita.

Tutti i tipi di esperti cercano piuttosto soluzioni per la tempistica delle voci che «la dimensione delle posizioni» e «la gestione del rischio».

Tuttavia, è stato dimostrato molte volte che la gestione del rischio e la dimensione di una posizione sono ben più importanti della tempistica. Per evitare di cadere in questo tranello, cerchiamo di conoscere il risk management.

Come compiere correttamente la gestione del rischio? Come attuare tutte le procedure previste nel risk management? Cosa prevede il risk management? Vediamo insieme quali sono le più importanti regole del risk management, per quale ragione è indispensabile e come applicarlo.

Ecco la guida completa che spiega cos’è il risk management e le giuste tecniche per minimizzare rischi e perdite.

Risk management: cos’è?

Il trading è un’attività rischiosa e trovare un adeguato livello di rischio non è sempre facile.

La gestione del rischio, in Inglese risk management, che è direttamente legata alla dimensione di una posizione, è uno degli aspetti fondamentali del trading - indipendentemente dal vostro calendario.

Il risk management è il processo continuo di identificazione, analisi, valutazione e gestione delle esposizioni a delle perdite e controllo del rischio e delle risorse finanziarie per minimizzare gli effetti negativi di una perdita.

La funzione principale del complesso di tecniche del risk management è quella di massimizzare i profitti, cercando di ridurre i rischi di perdite.

Le perdite che con il risk management l’individuo cerca di minimizzare possono provenire da:

- rischi finanziari

- rischi operativi

- rischi politico-ambientali

- rischi strategici

In modo più esteso, il risk management si rivolge al ridimensionamento di tutti quei fattori che impediscono ad un individuo o ad una società di raggiungere i propri obiettivi.

Nonostante le perdite accidentali siano imprevedibili e non pianificate, esistono dei metodi compresi nel risk management che possono rendere gli eventi di rischio più prevedibili.

Più prevedibile è un evento, minore è il rischio poiché può essere prevenuto o minimizzato. Inoltre, le spese impreviste possono essere stimate e preventivate.

È questo il risk management: il processo con il fine di rendere le perdite più prevedibili. Questa è la definizione che si può dare di tutto l’insieme delle tecniche che cercano di mettere al sicuro, per quanto possibile, il capitale dell’investitore.

Il segreto per un corretto risk management è controllare tutte le funzioni del proprio piano di gestione del rischio e assicurarsi che siano necessarie ed efficace per ridurre il costo complessivo del rischio operativo.

Risk management: il segreto dei trader di successo

Il risk management è senza ogni dubbio una delle chiavi del successo nel trading, ma per ironia della sorte è uno degli aspetti più trascurati. Questo diventa indispensabile ogni qual volta si decide di investire una certa somma di denaro e quindi quando ci si espone ad un rischio finanziario.

Va sempre tenuto a mente che il trading deve essere un’attività destinata a far soldi nel tempo e solo saper valutare i rischi e costruire una propria strategia duratura può contribuire in maniera efficace a mantenere il nostro bilancio in attivo.

Bisogna inoltre tenere presente che un sistema di trading risulta vincente solo il 40% delle volte e di conseguenza si deve cercare di tutelarsi il più possibile. Pensate a tutte le volte che avete puntato sull’asset sbagliato, se non aveste messo al riparo il vostro capitale avreste perso tutto.

Leggi anche L’importanza della gestione del rischio nel Forex

Risk management: rapporto fisso di rischio

Il risk management ha diverse teorie e regole di applicazione. Vediamo insieme le due principali scuole di pensiero al riguardo, analizzandone pro e contro per ciascuna.

Per prima cosa conosciamo meglio il rapporto fisso di rischio.

Come funziona

Questa strategia di gestione del rischio consiste nel comprare una data quantità di unità per quantità di capitale detenuto. È stato diffuso dai leggendari «Turtles» nel 1980 (la famosa scommessa tra Richard Dennis e William Eckhardt). Questa strategia è stata una componente chiave del loro successo.

Vediamone un esempio pratico, per capire in che modo la teoria è ancora valida e applicabile per gestire il rischio di perdite.

Si può decidere di acquistare un mini contratto per ogni 5000 dollari che si posseggono. A seconda del contratto, si avrà la leva 2:1. Non appena il capitale aumenta di 5.000 dollari, si aggiungerà automaticamente 1 unità.

Ovviamente questo tipo di operazione ha degli svantaggi, che sono principalmente due:

- Il problema di questa strategia è che essa non consente di aumentare l’esposizione in base alle probabilità di uscita. Si ha quindi la stessa esposizione per una elevata probabilità di trading come per una media probabilità di trading;

- Per gli account di piccole dimensioni, questa strategia può richiedere molto tempo prima che si sia in grado di aggiungere una unità, e questo è vero anche se si è in grado di raggiungere un elevato livello di profitti.

Ci sono però dei vantaggi da non sottovalutare nel rapporto fisso di rischio, che sono principalmente i seguenti:

- metodo di calcolo lineare e semplice;

- un approccio meccanico che permette ai principianti di non dover preoccuparsi di dimensionamento della posizione e delle questioni di gestione del rischio;

- l’esposizione aumenta solo se aumenta la dimensione dei conti. Il livello di rischio è pre-definito e rimane sempre lo stesso.

Risk management: il rischio come percentuale

Questa strategia si basa sulla quantità di rischio che viene tollerata per il trade. Ad esempio, se si utilizza una configurazione tecnica che richiede un grande stop, si riduce il numero di posizioni per mantenere lo stesso livello di esposizione.

Tuttavia, se si incontra una configurazione tecnica che richiede un basso stop loss, è possibile aumentare il numero di posizioni, pur mantenendo la stessa quantità di esposizione.

Se siete disposti a correre il rischio predefinito di 0,5% sul portafoglio, si dovrebbe sempre fare in modo che la vostra esposizione al rischio sia sempre allo 0,5%.

Pertanto, se si dispone di una fermata a 10 pips, si dovrà applicare la formula:

[(Dimensione del conto) * percentuale di rischio predefinito] = rischio tollerato = RT

Per trovare la dimensione della vostra posizione : RT / valore monetario del fermo per 1 posizione = Dimensione della posizione.

Diamo un’occhiata a questo esempio, usando numeri reali:

Ho 100,000 dollari nel mio conto, e la tolleranza di rischio è dello 0,5% per il trade.

Utilizzo la coppia di valute X, dove il valore di un pip è di 5 dollari. Il mio stop su questo trade sarà a 25 pip. Quanto sarà grande la mia posizione?

Rischio tollerato = $ 100.000 * 0,005 = 500 $

Rischio tollerato per contratto = 25 * $ 5 = $ 125

$ 500 / $ 125 = 4; possiamo quindi scambiare 4 contratti alla volta, in questo esempio.

Il funzionamento di questo metodo dovrebbe essere adesso abbastanza chiaro. Vediamo quindi di analizzare i pro e i contro di questo metodo operativo.

Lo svantaggio in questo caso è che non è possibile massimizzare l’esposizione in base alla probabilità di un esito verificatosi.

Sebbene questo sia un notevole inconveniente per il trader, si devono anche considerare i vantaggi che offre questo metodo operativo:

- questo sistema permette di avere una certa quantità di rischio, espresso in percentuale e non importa quanto sia grande il vostro stop;

- facile da calcolare;

- permette di aumentare gradualmente il numero di posizioni, pur mantenendo un determinato livello di rischio, espresso come percentuale del vostro conto.

Risk management: rischio secondo la volatilità

Vediamo adesso come questa metodologia può essere molto utile per il mercato del Forex, dove dobbiamo tenere conto della volatilità.

Al fine di definire la volatilità andremo a utilizzare l’Average True Range.

L’Average True Range (ATR) è la media mobile della gamma in assoluto di un dato periodo. È generalmente calcolata su 14 periodi.

Si può definire il livello di rischio in base alla volatilità storica della coppia di valute sull’unità di tempo sulla quale lavoreremo.

Prima di tutto, cerchiamo di calcolare il rischio che dovremo tollerare per il commercio dell’1% di un conto di 100.000 $:

$ 100.000 * 0,01 = $ 1.000 per trade

Quindi, prendiamo l’ATR dell’unità di tempo a cui siamo interessati Diciamo che abbiamo un’ATR a 25 punti per 60 minuti (la nostra unità di trading) e il valore di un pip è di $ 2.

Il calcolo dello stop è il seguente:

Stop> o = (3 * 25) = 75 punti

In termini monetari: $ 2 * 75 punti = $ 150 rischiati per contratto.

Ora, utilizzate la dimensione dello stop a contratto per determinare la dimensione di una posizione.

Se siamo disposti a rischiare 1.000 dollari per trade, abbiamo ancora bisogno di trovare il numero di contratti che possiamo assumere. Per fare questo, dividiamo $ 1,000 / rischio per il nostro contratto = $ 1000 / $ 150 = 6.66 contratti.

Dato che questo risultato non è un numero tondo, arrotonderemo al numero intero più vicino, quindi per questo esempio sarebbe 6 contratti.

Ci sono però degli svantaggi nell’utilizzare questo metodo operativo di risk management:

- gli stop sono piuttosto grandi;

- pressione psicologica a causa della distanza dello stop.

Vi presentiamo però anche i vantaggi che si possono avere da questa modalità:

- certezza di essere ben posizionati dovunque i mercati si mettano in una tendenza;

- secondo Van K. Tharp, questo metodo di gestione del denaro permette di fare soldi anche con il 100% di entrate casuali.

Risk management: perché è importante nel trading?

Facendo trading sul forex o sugli altri mercati finanziari ci mettiamo in affari e ci impegniamo a far soldi, questa è l’idea di base del business.

Molti trader, però, vengono sovrastati dall’ansia di fare profitto e non valutano minimamente la dimensione totale del loro conto e la loro esposizione (position sizing), ma calcolano semplicemente quanto sono disposti a perdere e premono il tasto “trade”. È esattamente quanto avviene nel gioco d’azzardo ed è ben diverso dal trading.

Agendo in questo modo, i trader non guardano al ritorno nel lungo termine del proprio capitale investito, ma si muovono solamente alla ricerca del “jackpot”, dell’operazione in grado di portare subito alla “grande vincita”. Non adottare un’accurata strategia di risk management, al contrario, è il modo più facile per far sì che le perdite superino presto i guadagni e quindi per far svuotare man mano il conto.

Risk management: un esempio pratico

Per rendere più lampante l’importanza della gestione del rischio, prendiamo in considerazione l’esempio di un casinò: molti vincitori lasciano il tavolo felici per le grandi vincite, eppure il casinò non fallisce mai e continua a guadagnare molti soldi.

Com’è possibile? La risposta è che il casinò è un’azienda che applica un’ottima gestione del rischio e, a lungo andare, le entrate che otterrà dalla perdita dei giocatori saranno superiori alle uscite delle vincite.

È un ottimo esempio di strategia di gestione del rischio e costituisce un buon esempio pratico per spiegare l’assioma “il banco vince sempre”.

I trader devono sempre ricordare la regola fondamentale del risk management: si deve essere il casinò nel trading, non il giocatore. Solo in questo modo si potrà guadagnare sugli investimenti ed evitare di essere uno dei tanti trader senza successo.

Risk management: regole per applicarlo al trading

Il trading è un’attività ben diversa dal gioco d’azzardo, tuttavia il modo in cui ci si approccia ad esso può sfociare in comportamenti paragonabili al giocatore del casinò: è quanto si deve assolutamente evitare per evitare di perdere.

Cosa bisogna fare quindi per un corretto risk management nel trading?

- Prima di tutto va analizzato il contesto: affiancare l’analisi tecnica con un’analisi fondamentale e calcolare i possibili imprevisti che possono far volgere gli eventi a nostro sfavore. È per questo sconsigliabile aprire operazioni prima che grandi market mover possano stravolgere il mercato.

- In nessun caso bisognerà investire nel trading le risorse destinate ai propri bisogni primari, è un rischio che nessuno al mondo deve correre, neppure il trader più esperto al mondo.

- Individuare il giusto obiettivo della nostra operazione sembra scontato, eppure è un presupposto indispensabile. Infatti, se il target è troppo vicino al punto di ingresso, con tutta probabilità il rapporto rischio/rendimento sarà a nostro sfavore.

- Il rendimento atteso deve essere almeno pari alla possibile perdita, possibilmente maggiore: molti trader cercano, nella propria operatività, di mantenere un rapporto rischio/rendimento di 1:2, ossia cercano profitti pari al doppio della somma rischiata. Rischiare più di quanto si può guadagnare, alla lunga, non porterà ad alcun risultato positivo.

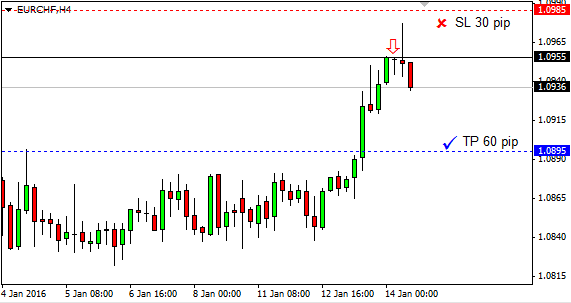

Esempio di rapporto rischio/rendimento 1:2, con stop loss a 30 pip e take profit a 60 pip. L’immagine costituisce solo un esempio e non un consiglio operativo.

- Aprire operazioni senza stop loss è il miglior modo per sovraesporsi al rischio e, statisticamente, condurrà il nostro conto ad azzerarsi molto, molto presto.

- La quantità di denaro da investire va commisurata alla grandezza del conto, ogni perdita potenziale non deve mai eccedere il 5% del capitale iniziale.

- La pazienza e la lucidità svolgono in ogni momento un ruolo essenziale, per dominare gli effetti delle emozioni occorre affidarsi a strategie pianificate.

Risk management e money management: due elementi indispensabili

Arrivati a questo punto non possono esserci più dubbi e di certo non potete pensare di investire senza applicare le regole del risk management.

Il connubio risk e money management è però senza dubbio il miglior modo di mettere in salvo il proprio capitale.

Nessuna analisi riuscirà infatti ad essere sicura al 100% e il vostro portafoglio potrebbe essere in costante rischio. Quindi l’applicazione delle regole della gestione del rischio sembra essere l’unico modo per non affondare.

Se si pensa infatti al mercato del Forex e alla sua volatilità si capisce perfettamente quale importanza abbia questo insieme di regole.

La gestione del rischio permette infatti di mettere da parte i propri sentimenti e di pensare con razionalità a quello che è lo scopo del trading: guadagnare.

Cercate quindi di attenervi ai consigli che vi abbiamo proposto in precedenza e provate a vedere i risultati sulle vostre strategie di trading.

© RIPRODUZIONE RISERVATA