Con la benzina in area 3,5 dollari al gallone e le PMI costrette ad aumenti retributivi di massa pur di trovare lavoratori, la spirale inflattiva pare in rampa di lancio. La Fed cosa farà coi tassi?

Ufficialmente, l’America sta parlando soltanto di tre novità in ambito economico: il via libera bipartisan al piano infrastrutturale di Biden, l’esplosione del titolo Pfizer dopo l’annuncio della pillola miracolosa anti-Covid e il dato record dei nuovi occupati. Formalmente, quella di venerdì 5 novembre appare una data da cerchiare in rosso sul calendario.

Certo, basta grattare un po’ la superficie per scoprire che quanto approvato dalla Camera Usa è una prosecuzione sotto altra forma del finanziamento diretto del deficit garantito finora dalla pandemia, che il farmaco della casa produttrice del Viagra ha visto sospesa la sperimentazione a tempo di record, stante risultati straordinari fin dal primo stadio di trial (e la commessa miliardaria fatta scattare a tempo zero dalla Casa Bianca) e che l’occupazione ha sì battuto il consensus ma continua a languire con il tasso di partecipazione al minimo da 40 anni.

Poco male, la logica del bicchiere: c’è chi lo vede mezzo pieno e chi mezzo vuoto. Questione di impostazione caratteriale. Diverso invece è quanto ci mostra questo primo grafico,

Andamento storico del prezzo del carburante alla pompa negli Usa

Fonte: Bloomberg

Andamento storico del prezzo del carburante alla pompa negli Usa

Fonte: Bloomberg

poiché in questo caso la differenza del quantitativo di liquido nel contenitore appare esiziale. Trattandosi di benzina. Per l’esattezza del suo prezzo, arrivato nella giornata da miracolo economico di ieri a 3,421 dollari al gallone come media nazionale alla pompa. Di fatto, le dinamiche sono quelle di approccio in area 3,5 dollari. Un traguardo in negativo raggiunto ben poche volte nelle ultime due decadi, come mostra il grafico e che spiega in maniera decisamente chiara il perché la vera priorità parallela e nascosta della Casa Bianca sia oggi quella di forzare la mano dell’OPEC+ per ottenere un aumento della produzione di greggio che schiacci (e in fretta) le fiammate del prezzo.

E qui emerge un primo problema: la riposta dei sauditi a Joe Biden, giunta tramite Bloomberg direttamente dal ministro dell’Energia di Ryad, il principe Abdulaziz bin Salman: Il petrolio non rappresenta il problema, la criticità infatti riguarda l’intero complesso energetico che sta attraversando un periodo fuori controllo. Come dire, arrangiatevi. E, soprattutto, riflettete sul detto in base al quale chi è causa del suo male, pianga se stesso. Perché in contemporanea con l’esplosione dei prezzi alla pompa, ecco che due senatori democratici, Edward Markey e Jeff Merkley, hanno avuto l’ottima idea di volersi mostrare più realisti del Re rispetto alla narrativa pop della COP26 (la stessa smontata dalla stessa Greta Thunberg) e hanno presentato un progetto di legge per proibire il finanziamento di nuovi progetti legati al fossile o l’espansione di quelli già in essere a partire dal 2022, la proibizione totale dal 2030 e quella del carbone per riscaldamento dal 2025.

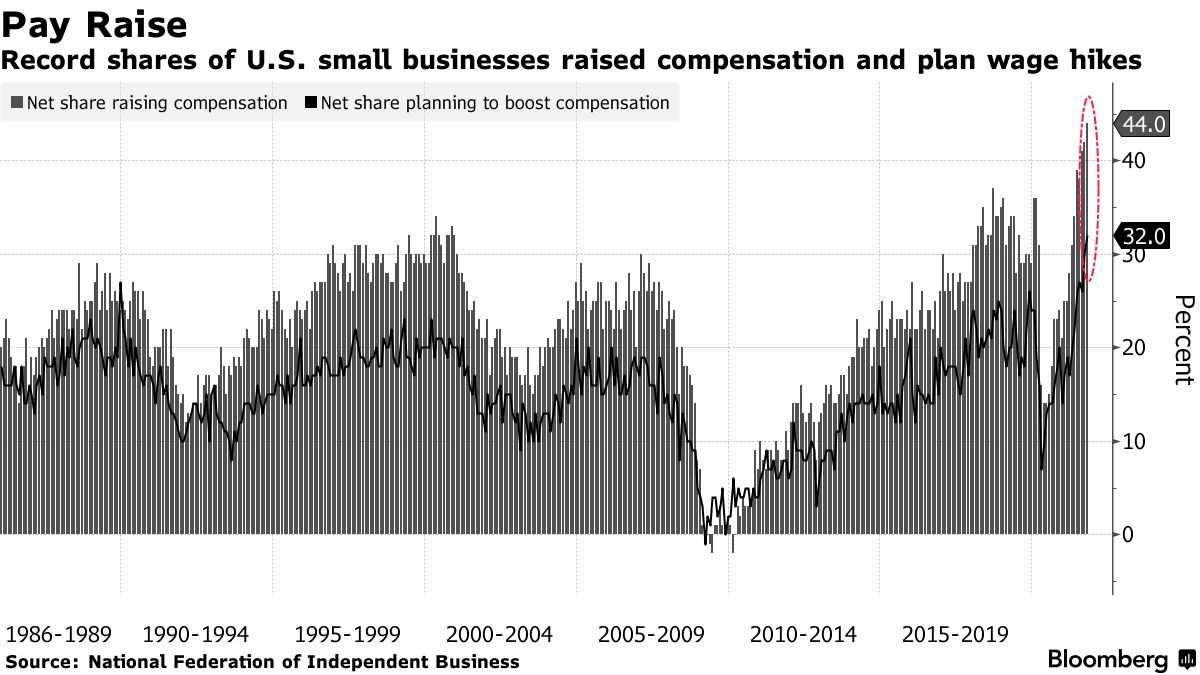

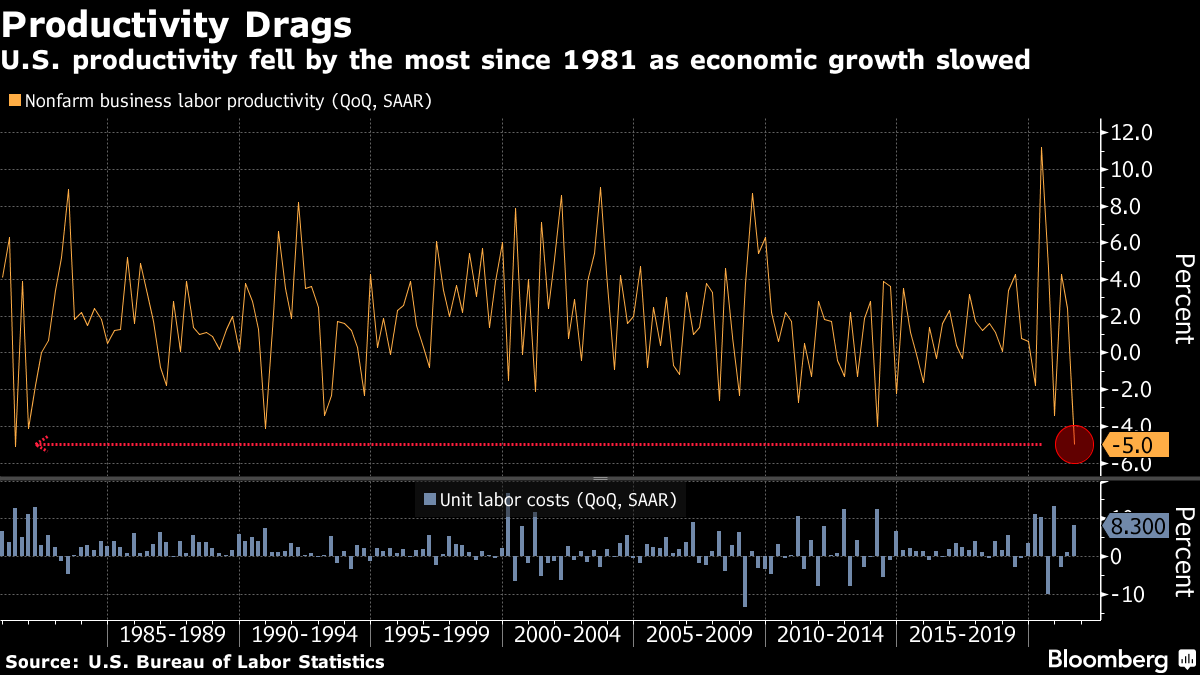

Tradotto, mentre la Casa Bianca prega l’OPEC+ di trivellare come pazzi per evitare rivolte ai distributori, due esponenti del suo partito propongono che le banche chiudano i rubinetti verso i produttori. Alla Exxon hanno stappato champagne, visto che una simile boutade si configura come naturale e miracoloso fertilizzante per prezzi e speculazione. Ma non basta. Perché la vera criticità che si muove in controluce negli Usa è rappresentata da questi due grafici,

Andamento storico delle dinamiche salariali e retributive Usa

Fonte: Bloomberg

Andamento storico delle dinamiche salariali e retributive Usa

Fonte: Bloomberg

Andamento storico del tasso di produttività Usa

Fonte: Bloomberg

Andamento storico del tasso di produttività Usa

Fonte: Bloomberg

strettamente correlati al trend rialzista del prezzo del carburante. Se nel mese di ottobre, il 42% delle piccole e medie aziende Usa interpellate nel sondaggio mensile dell’associazione di categoria NFIB ha confermato di aver aumentato i salari pur di trovare manodopera, il più netto aumento su base mensile dal 1986 (40% in settembre), l’ultima rilevazione mostra come il 32% del totale si accinga ora a farlo nei prossimi tre mesi, dato record assoluto da quando si traccia la serie storica. Ed ecco il problema, mostrato dal secondo grafico: in contemporanea, la produttività Usa è crollata al minimo dal 1981 sotto i colpi del rallentamento della crescita dovuta a criticità sulla supply chain e primi contraccolpi dei sickouts di massa da obbligo vaccinale.

Il cui contagio partito dalle linee aeree ora ha toccato i gangli vitali del servizio pubblico come pompieri, polizia e insegnanti e vede sul piede di guerra i lavoratori portuali del cosiddetto West Coast Corridor, ovvero i 15.000 dipendenti dei terminal di Los Angeles, Long Beach e Oakland che garantiscono l’approvvigionamento di merci da tutto il mondo, Cina in testa. Il loro contratto scade nel luglio 2022 e, visto il trend salariale garantito dal combinato di piani di supporto federale anti-Covid e inflazione da Qe perenne, oggi battono cassa. Minacciando lo shopping di Black Friday e Natale.

Le conseguenze indesiderate del monetarismo estremo sono arrivate al pettine, come i proverbiali nodi. Perché proseguire con sostegni a reddito e occupazione, quando l’economia riapre e i posti di lavoro fioccano e consentire alla Fed di calciare in avanti il barattolo del taper per almeno due trimestri, quando occorreva staccare la spina per inviare un segnale di normalizzazione e soprattutto congelare certe dinamiche dei prezzi generate da inflazione e colli di bottiglia, significa ora trovarsi in questa condizione.

Ben più grave e seria di quanto si pensi. E a confermarlo è stato lo stesso Jerome Powell nel corso della conferenza stampa di mercoledì scorso, quando ha dichiarato che si sostanzierebbe un problema se i salari crescessero più dell’inflazione e della produttività, scenario che al momento però non offre riscontri. Sicuri che sia così, al netto di una parte del mondo che pare già indirizzata verso la quarta ondata di Covid? Ma poco importa, occorre vivere il momento. Carpe diem, come mostra questo grafico,

Andamento di S&P 500 e rendimento del Treasury a 30 anni dopo il board Fed

Fonte: Bloomberg

Andamento di S&P 500 e rendimento del Treasury a 30 anni dopo il board Fed

Fonte: Bloomberg

dal quale si evince come l’annuncio del taper della Fed si sia sostanziato nell’ennesimo, straordinario booster per tutte le asset classes. Da spauracchio a driver, basta calciare il barattolo per qualche mese e la mutazione è garantita. Il problema sta nella motivazione di questo morphing: il terrore - quella vero - oggi è legato a una normalizzazione dei tassi come risposta all’inflazione e non allo scale back degli acquisti da parte delle Banche centrali.

E la Bank of England lo ha dimostrato platealmente nel suo ultimo board. Quanto ci metteranno le dinamiche di produttività e salari a mandare fuori controllo del tutto la quella dei prezzi, costringendo con la forza Powell e soci e fare qualcosa per raffreddare il clima? A quel punto, ci sostanzierà il vero taper. Anzi, il suo tantrum.

© RIPRODUZIONE RISERVATA