In contemporanea con il board Bce, Lisbona conferma un boom di contagi da variante BA.5. In attesa di recessione, torna il virus. Ma in Italia lo spread vola e preoccupa chi compra, più che chi vende

Segnarsi con attenzione la nuova sigla: BA.5. Non è un volo British Airways, bensì la nuova variante Omicron che sta facendo nuovamente impennare il numero di contagi in Europa, Per l’esattezza, in Portogallo. Stando a dati della Johns Hopkins University, i casi di Covid-19 nel Paese sono passati dagli oltre 11.000 registrati all’inizio di aprile a circa 28.000. Nello stesso periodo non si nota invece un aumento dei decessi, i quali anzi sono scesi dalla media settimanale di 46 a quella attuale di 38.

Apparentemente, nulla che dovrebbe spaventare. Soprattutto, se posto in relazione al record storico dei dati lusitani. Lisbona, infatti, ha applicato restrizioni molto più blande del resto del Continente durante tutte le ondate precedente e, anche ora, le cifre appaiono decisamente fuori dalla banda di oscillazione dell’emergenza. Nemmeno a dirlo, poi, a detta dei virologi la vatiante BA.5 sarebbe enormemente più contagiosa delle precedenti. Qualcosa stona. Più che altro, perché tutto può permettersi l’economia lusitana tranne che un allarme, più o meno sostanziato dai fatti, che mandi all’aria la stagione turistica alle porte. E qualcuno avanza già il dubbio; il parallelo aumento di casi di BA.5 in Germania apre la porta al sospetto di contagio da importazione vacanziera. Se così fosse, Lisbona sarebbe nei guai. Molto seri.

O forse, no. Forse il guaio serio, applicando una molto pragmatica analisi costi/benefici, è quello che si sta sostanziando da almeno una settimana sui mercati del debito sovrano, da tempo sotto pressione per la stretta della Fed ma nelle ultime sedute di contrattazioni divenuti vero e proprio banco di prova della tenuta dell’eurozona a una pedissequa copiatura da parte della Bce del playbook della Banca centrale d’Oltreoceano. Ovvero, il policy error di alzare i tassi nel pieno di un ciclo pre-recessivo. E chi paga maggiormente, prezzando in anticipo il rischio, un simile scenario? I paesi a più alto indebitamento e più alta dipendenza dalla Bce. I soliti, i vecchi Pigs. Ovvero, il Portogallo che opera da canarino nella miniera prima di passare il contagio alla Spagna per via di esposizione bancaria, la Grecia che ancora attende l’investment grade da parte delle agenzie di rating, essendo terminato il grace period del Pepp e l’elefante nella stanza, l’Italia.

Passata a tempo di record dalla copertina dell’Economist a osservato speciale. Quantomeno, a livello di spread. Il quale se fino a venerdì scorso aveva conosciuto una costante ancorché contenuta risalita sopra quota 200 punti base - e con il rendimento benchmark del decennale a un pelo dalla soglia di insostenibilità del 3,5% -, oggi in apertura di contrattazione è volata al massimo di 234 punti base, salvo ritracciare. Ma come si dice a Roma, peggio mi sento. Perché se quel balzo dai 211 di chiusura di venerdì mostra la propensione alla sell-off in vista del board Bce di mercoledì e giovedì in Olanda, quasi i traders avessero allenato le dita nel weekend per schiacciare con risolutezza massima il tasto sell, il ripiegamento in area 220 può essere dato solo da due variabili.

Primo, la stessa Bce è intervenuta tramite il programma-ombrello di acquisti, APP, focalizzandosi sui Btp e acquistandoli con il badile. Pessima conferma di totale dipendenza del nostro debito da Francoforte. Secondo, a operare l’off-setting su quella cascata di vendite premeditata e programmata sono state banche e assicurazioni italiane, tornate in grande stile al doom loop. Ovvero, l’incestuoso rapporto di detenzione strutturale di debito pubblico domestico, di fatto lo storico e invisibile ruolo di prestatore di ultima istanza che dal 2012 è stato recitato dalla Bce. Il problema? Semplice, se per caso Francoforte dovesse confermare la fine a ogni aiuto al 30 giugno e, magari, da luglio anche l’aumento dei tassi per contrastare un’inflazione arrivata nell’eurozona all’8,1%, dove andrà a finire lo spread?

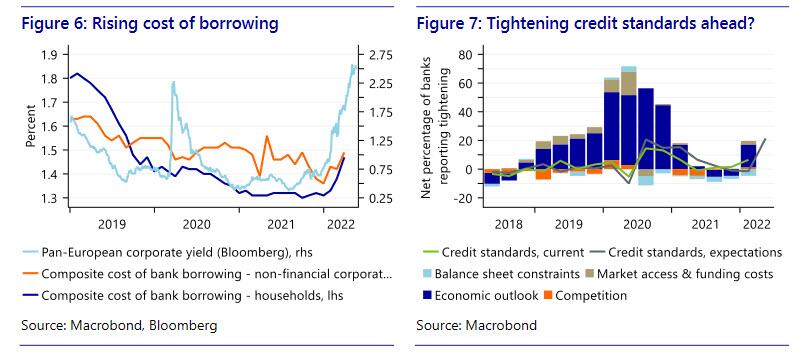

E quante perdite incamereranno banche e società assicuratrici, tenendo in pancia quella carta il cui valore va a precipizio? E, soprattutto, chi pagherà gli accantonamenti che obbligatoriamente Bce e Eba chiederanno? Ovviamente, gli attivi. Ovvero, il credito. Il tutto in una situazione di contrazione delle condizioni finanziarie già avviata, come mostra questo grafico.

Andamento delle condizioni finanziarie per il mercato creditizio dell’eurozona

Fonte: Rabobank/Macrobond

Andamento delle condizioni finanziarie per il mercato creditizio dell’eurozona

Fonte: Rabobank/Macrobond

Insomma, c’è da sperare che la variante BA.5 faccia il suo dovere come le precedenti e metta un freno alle pressioni del fronte del Nord in sede Bce. Ma con l’inflazione a quel livello, il massimo che si possa ottenere appare un rinvio del principio di normalizzazione del costo del denaro, difficilmente un ritorno all’acquisto di debito strutturale. A meno di non accedere a un programma ad hoc, dedicato al Paese richiedente.{{}} Sapete come si chiama? MES, la sorpresa post-elettorale. E in attesa della sfida all’Ok Corral del 21 giugno con Mario Draghi al Senato.

© RIPRODUZIONE RISERVATA