Altro record per il reverse repo: il sistema scoppia di liquidità e si avvicina l’endgame per il Qe. In contemporanea, le piattaforme tornano a consigliare gli acquisti di meme stocks e le loro valutazioni esplodono. Come in febbraio. E sale ai massimi dell’anno anche lo short interest sullo Standard&Poor’s. Qualcuno pensa a una forma «alternativa» di utilizzo del cash in eccesso, coprendo forzatamente posizioni al ribasso?

Se la tua facility di reverse repo (RRP) da giorni esplode letteralmente di liquidità, sintomo che il Qe sta pericolosamente avvicinandosi alla fase dell’endgame, come si può tamponare la situazione senza dover accelerare nei fatti - e non più a parole - quel taper che un simile trend di deposito sembra inequivocabilmente reclamare? Magari, creando le condizioni per un’altra ondata di short squeezes simile a quella dello scorso febbraio, capace da un lato di impegnare liquidità sul mercato per le coperture forzate di posizioni ribassiste e dall’altro di riavvicinare l’investitore retail, scottato dai tonfi primaverili ma ancora carico di stimmy money del programma federale che andrà a scadenza a fine settembre.

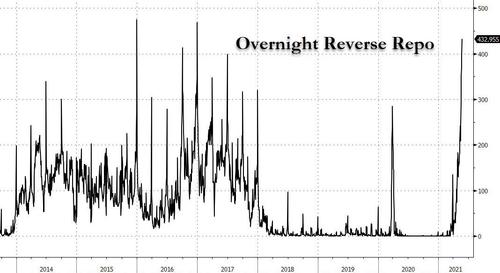

Sorge il dubbio, unendo i puntini di quanto accaduto sul mercato ieri, quasi le mosse sotterranee e apparentemente scollegate dei soggetti in gioco fossero puntini della Settimana enigmistica. Partendo proprio dal reverse repo della Fed di New York e da questo grafico:

Fonte: Bloomberg

433 miliardi di utilizzo, 38 più del giorno prima, 190 miliardi in più in una settimana e terzo livello più alto di sempre. Insomma, la Fed continua a inondare il mercato di liquidità con i suoi acquisti di titoli sul mercato secondario per 80 miliardi al mese (più 40 di Mbs) ma questo comincia a non saper più dove stoccare quel cash. E lo riporta quindi alla Fed, ottenendo in cambio come collaterale gli stessi Treasuries che la Banca centrale drena in seno al Qe.

Una partita di giro. La quale, però, ora sta per arrivare al punto di ebollizione massima. La pentola a pressione chiamata RRP sta sinistramente fischiando. Sempre più forte. Sempre più a lungo. Perché avanti di questo passo, il collaterale terminerà e con esso anche la possibilità di monetizzare il debito. E per quanto, in vista del board del 15-16 giugno, almeno due esponenti della Fed al giorno si alternino dicendo la loro sul taper, tutti sanno che staccare la spina in maniera realmente drastica appare impossibile. Occorre un escamotage. Un incidente controllato. O, meglio ancora, un bell’evento mediatico. Ed ecco che, mentre 48 controparti depositavano liquidità alla Fed, a Wall Street tornavano di gran moda due nomi terminati nel dimenticatoio: GameStop e AMC Entertaiment, le punte di diamante delle cosiddette meme stocks, in vena di riscossa con - rispettivamente - un +29% e un +16%.

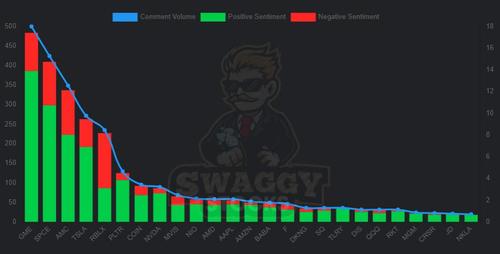

Divenute argomento globale di discussione nel mese di febbraio, quando i loro rialzi da short squeezes monopolizzarono le prime pagine dei giornali e mandarono zampe all’aria Melvin Capital, hedge fund pesantemente esposto short e colto con la guardia totalmente abbassata, ecco che di colpo paiono tornate in auge. Come certe sneakers. Cambio di management? Annunci di fusione o acquisizione? Partnership con Tesla per il turismo su Marte? No, soltanto il fatto di essere state il primo e terzo argomento più trattato del giorno su WallStreetBets, come mostra il grafico.

Fonte: Swaggy

E, conseguentemente, di aver poi monopolizzato di default anche Twitter e Stocktwits. E anche in questo caso, nessuna news relativa ai conti o al piano industriale garantiva contenuti alla conversazione: qualcuno ha lanciato il sasso e tutti hanno seguito l’esempio.

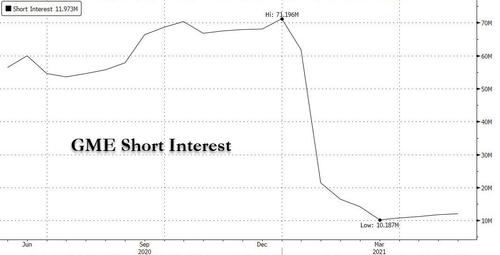

Partendo da un classicissimo: lo short interest di AMC era appena tornato sui massimi storici. Aria di short squeeze, insomma. Irresistibile come il profumo di croissant al mattino. Detto fatto, i tweets si sono tramutati in fatti. Ovvero, acquisti. Alle 14.35 di ieri pomeriggio (ora di New York) avevano cambiato di mano qualcosa come 123 milioni di titoli AMC, divenendo il secondo più trattato fra quelli con valutazione superiore a 1 dollaro. Meno aggressivo ma comunque molto attivo anche il trading retail su GameStop, 8 milioni di titoli scambiati, più del doppio di quanto avvenuto nelle ultime 10 sessioni. Il motivo? Lo short interest della catena di videogame è ancora poco appetibile per una strategia di attacco frontale, come mostra il grafico.

Fonte: Bloomberg

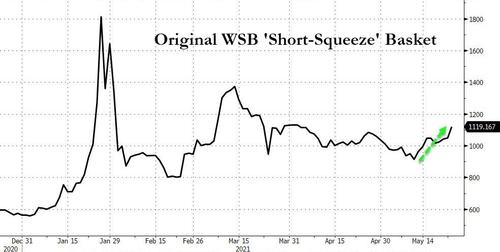

In compenso, questa altra immagine

Fonte: Bloomberg

sintetizza la giornata: il basket di titoli più seguiti e scambiati dagli utenti di WallStreetBets - con mire dichiaratamente di short squeeze - ha segnato il rialzo maggiore da inizio aprile. Senza un motivo, di fatto. Ma si sa, chiunque può scrivere in forma anonima e coperta da nickname su quelle chat. Magari, aizzando gli animi di chi vuole punire i veri banksters di Wall Street, colpendoli con le loro stesse armi. Magari, digitando quegli appelli all’uso rivoluzionario del conto titolo da un computer di un linda scrivania di qualche banca o fondo che acquista i flussi di trading da Robinhood per settare i suoi algoritmi. E che, essendo anche Primary dealer, ora sta unendo le forze con la Fed per evitare un’apocalisse repo.

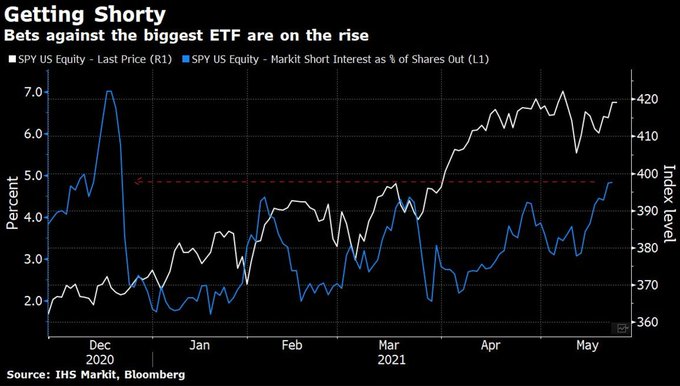

Ma ecco che questo grafico

Fonte: Bloomberg

mostra come in ulteriore e sospetta contemporanea, lo short interest sull’ETF che traccia lo Standard&Poor’s 500 - SPY, un gigante da 357 miliardi - sia salito al livello massimo da inizio anno. Circa il 4,8% delle azioni del fondo sono ora in prestito in attesa di un crollo delle valutazioni, proprio mentre l’indice oscilla sui massimo storici. Un mese e mezzo fa quella percentuale era al 2% e a inizio anno all’1,7%. Certo, nel corso del 2020 quel livello era salito più volte sopra il 7% ma il timing odierno appare decisamente diverso. All’epoca, infatti, il mercato scontava l’evolversi della pandemia ma usufruiva di un sostegno delle Banche centrali che appariva a forza quattro e indefinito, oggi invece si parla sempre più frequentemente e apertamente di taper di quello stimolo.

Insomma, potenzialmente, due spinte ribassiste stanno unendo le forze nella loro scommessa contro il mercato, sia a livello di meme stocks che dell’indice benchmark di Wall Street. Quindi, se sarà short squeeze, attivato da un qualsiasi refolo di vento di ottimismo (vero e presunto) che arrivi dalla Fed o dal Tesoro o dal Congresso, qualche altro hedge fund pare destinato ad andare a fare compagnia a Melvin Capital. Innescando un periodo di grande tensione, con cali roboanti ma controllati e aumento del VIX: l’ideale per bruciare un po’ di liquidità. Evitando così che finisca nella facility di reverse repo, la quale si sgonfierà come lo short interest di questi giorni. E smetterà in questo modo di porre ulteriore pressione sulle decisioni - reali e concrete - della Fed. Ma magari, è solo fanta-finanza.

© RIPRODUZIONE RISERVATA