Oscillatore RSI (Relative Strenght Index), la guida completa: significato, utilizzo, a cosa serve

Cos’è l’oscillatore RSI, come funziona e a cosa serve? L’RSI (Relative Strenght Index) è un algoritmo di momentum utile ad individuare le fasi di eccesso del mercato, molto utilizzato nell’analisi tecnica.

Per comprenderne meglio il significato e il suo utilizzo, proponiamo una guida completa con esempio pratico che illustra in modo chiaro e dettagliato tutte le nozioni utili su uno degli oscillatori tecnici più utilizzati nel trading.

Il calcolo della forza relativa serve ad esprimere la forza o la debolezza di un determinato strumento finanziario analizzandone i prezzi passati.

Come si può fare trading sul Forex utilizzando l’RSI?

Oscillatore RSI: sommario

Oscillatore RSI: cos’è?

L’oscillatore RSI è stato sviluppato da J. Welles Wilder e presentato nel libro del 1978 “New Concepts in Technical Trading Systems”.

L’indice di forza è considerato un oscillatore di momentum, utilizzato per quantificare la forza o debolezza del trend in corso.

I valori possibili per l’RSI vanno da 0 a 100. I valori significativi per l’oscillatore sono oltre i 70 punti (segnale di ipercomprato) e sotto i 30 (segnale di ipervenduto).

Oscillatore RSI: calcolo

Come anticipato, l’RSI descrive quando il mercato entra in fasi di ipercomprato o di ipervenduto.

Esistono sue diverse formule per il calcolo dell’RSI:

![]()

Dove:

- Gp indica il numero dei periodi positivi

- Gn il numero dei periodi negativi

![]()

Dove:

- GpM è la media dei periodi positivi

- GnM è la media dei periodi negativi

La variabile X indica il numero di periodi che vogliamo utilizzare per calcolare l’RSI. Il parametro è liberamente personalizzabile, anche se il valore più utilizzato 14.

L’indice di forza relativa oscillerà in un range compreso tra i valori di 0 e 100.

L’RSI può essere applicato ad ogni tipo di timeframe e potrà quindi considerare i prezzi di chiusura di candele giornaliere, orarie, settimanali, ecc.

La maggior parte degli analisti per dare significatività all’oscillatore RSI pongono i livelli di eccesso a 70-30 oppure 80-20.

Molto più rari sono i casi in cui i parametri di ipercomprato e ipervenduto impostati a 90 e 10 che, sebbene evitino un maggior numero di di falsi segnali che l’RSI può creare, sono di difficile raggiungimento.

Oscillatore RSI: significato e funzionamento

L’RSI ha un range di valori che va da 0 a 100:

- valori dell’RSI al di sotto del 30 indicano una fase di ipervenduto.

- valori dell’RSI al di sopra di 70 indicano una fase di ipercomprato.

Se i movimenti rialzisti o ribassisti portano l’RSI a valori che superano le soglie di ipervenduto o ipercomprato, rispettivamente a 30 e 70, allora l’indice ci sta suggerendo l’arrivo di un possibile movimento di inversione.

Oscillatore RSI: esempio pratico

Procediamo con un esempio pratico per capire ancora meglio il funzionamento dell’oscillatore RSI, il suo funzionamento e le indicazioni operative che può fornire al trader.

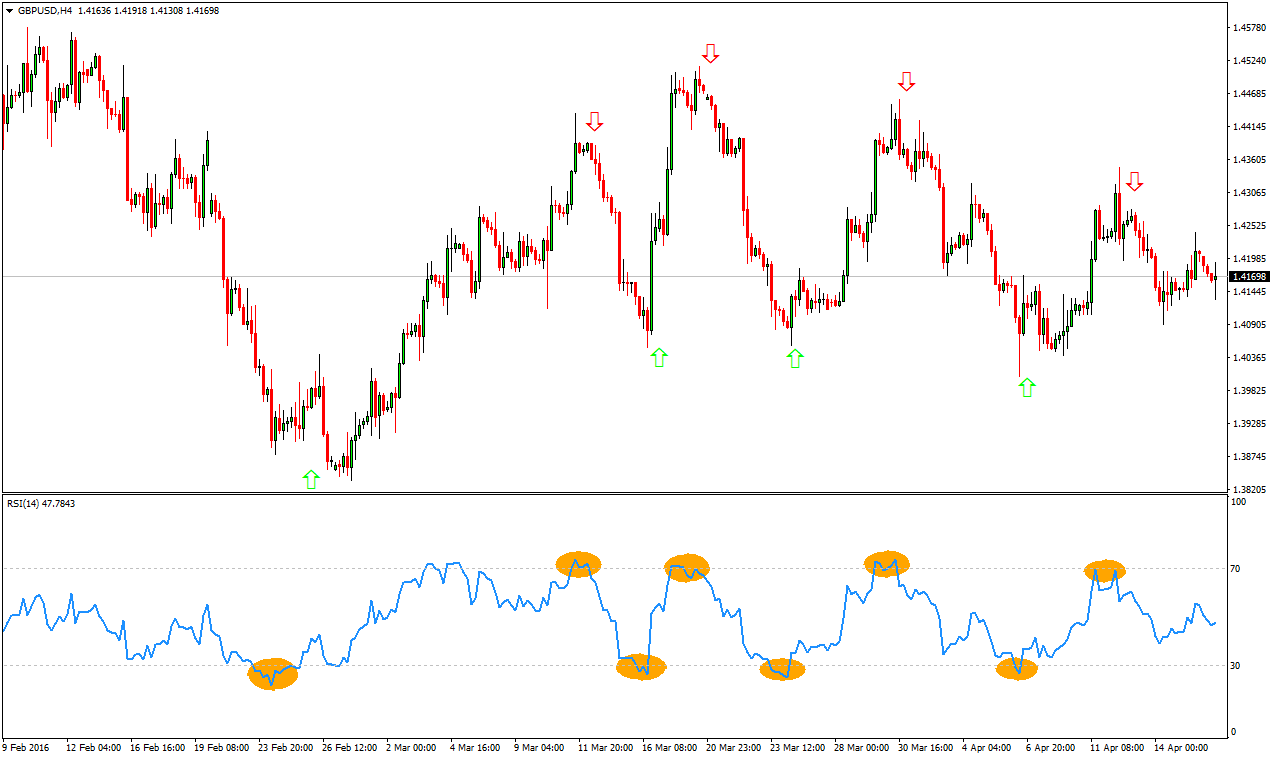

Nel seguente grafico è stato considerato il cambio sterlina-dollaro con timeframe H4:

L’andamento del cambio, con continue variazioni nel momentum, è rappresentato in modo fedele dal modo in cui si si muove l’RSI a 14 periodi, riportato nella parte inferiore del grafico.

Con il colore arancione vengono evidenziati gli intervalli nei quali l’oscillatore RSI si è mosso in zone di ipervenduto o ipercomprato.

Per ogni ellisse arancione sul grafico è stata inserita freccia, di colore rosso o verde, che indica l’operazione suggerita dall’oscillatore in quel momento.

Le zone sotto 30 o sopra 70 rappresentato zone critiche dove molto spesso il livello dei prezzi tende a voler rientrare verso aree di maggiore neutralità.

Possiamo affermare, dunque, che l’RSI anticipa la possibile inversione di un trend.

Le divergenze tra l’RSI e il prezzo

Cercare una divergenza tra il prezzo e l’oscillatore RSI è un altro mezzo per affinare ancora di più l’applicazione di questo algoritmo. La divergenza si verifica quando un sottostante segna una serie di minimi e masimi senza che l’RSI non faccia altrettanto.

Una divergenza ribassista si verifica quando il prezzo segna una serie di nuovi massimi, mentre l’RSI mette a segno una successione di minimi. Una divergenza rialzista viene individuata quanto il i corsi segnano minimi decrescenti con l’RSI che forma lows crescenti.

© RIPRODUZIONE RISERVATA