Bce chiusa per ferie, differenziale Btp/Bund in orbita. Di fatto, la nudità del Re. Ma attenzione, perché sono le dinamiche salariali in questo contesto di inflazione il vero detonatore per il 2022

Come volevasi dimostrare, la pausa festiva della Bce nell’operatività sul mercato secondario dei bond sovrani ha operato da elettroshock per il nostro spread. Dopo la fiammata di venerdì, rintuzzata da una linea Maginot a quota 138 punti base che tradiva l’esistenza di una versione casereccia del Plunge Protection Team di Wall Street, oggi il differenziale del nostro Btp ha rotto il livello psicologico di 140 punti base già in apertura, volendo a 145 e poi dando vita a un continuo up-and-down.

Di fatto, la conferma indiretta dell’esistenza di quel meccanismo di autotutela, un backdoor funding che con ogni probabilità vede Bankitalia e Tesoro operare moral suasion sugli istituti di credito domestici, affinché sostengano i nostri decennali ma con la certezza/garanzia di poterli scaricare subito il 2 gennaio, non appena ripartirà il Pepp insieme alle altre facilities di acquisto dell’Eurotower. Nulla di drammatico, in sé. E nemmeno di inedito. Il problema è che se quota 145 certamente non inquieta un Paese che ha vissuto per anni in area 230 e ha provato le brezza di 575 punti base non più tardi di un decennio fa, altrettanto garantito è l’effetto Re è nudo: qualcuno ha atteso i pochi giorni di inazione della Bce per mostrare al mondo la lettera scarlatta dell’Italia, ben celata finora dal cappotto di lusso del governo Draghi.

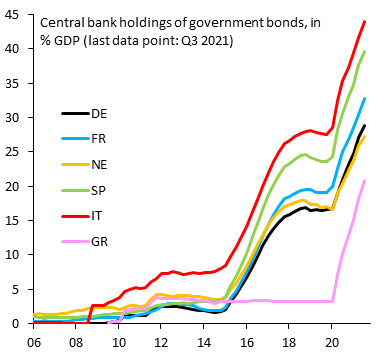

La mostra questo grafico,

Detenzioni di debito sovrano della Bce in percentuale al Pil

Fonte: Haver Aanalytics/Bce

Detenzioni di debito sovrano della Bce in percentuale al Pil

Fonte: Haver Aanalytics/Bce

il quale è impietoso nel sentenziare come il nostro Paese e il suo debito sempre più record dipendano in toto dall’Eurotower, dai suoi acquisti e anche dalla duration del reinvestimento in portfolio: con riferimento a dati aggiornati al terzo trimestre scorso, oltre il 40% dei nostri Btp sono a bilancio della Bce, il tutto giustificato da una ratio folle del 120% fra emissione del Tesoro e acquisti dell’Eutotower nel corso dell’anno che sta per concludersi. Ma attenzione, il prossimo anno (ovvero fra una settimana) quel rapporto simbiotico scenderà al 70%. Già ampiamente manipolatorio in una logica di mercato ma paradossalmente molto pericoloso per chi, come l’Italia, al primo segnale di assenza di Mamma Bce precipita nel caos.

E deve far intervenire le banche, prima che quota 140 si tramuti in 200 entro la prima data-spartiacque del 2 gennaio. Mostrando a tutti le nostre nudità. Brutta faccenda. Non a caso, politica e media compiacenti - quelli che applaudono Mario Draghi all’ingresso e all’uscita della conferenza stampa di fine anno, quasi fossero groupies dei Backstreet Boys - sono in piena isteria da Omicron. Nuovi sintomi della variante cui prestare attenzione (mal di testa, dolori muscolari e naso che cola, praticamente ciò che tutti attraversano almeno una volta durante la stagione invernale), apologia dell’apartheid dei no-vax che avrebbe garantito la svolta a Germania e Austria, interviste-minaccia ai membri del CTS con funeste previsioni di lockdown e necessità di rastrellamenti casa per casa per stanare i renitenti all’iniezione.

Praticamente, un clima da Vietnam. Ma estremamente strumentale e utile. Perché senza questo catalizzatore ansiogeno, quei 145 punti base avrebbero necessitato una spiegazione da parte del governo dei Migliori. Ma come, l’Europa e il mondo ci copiano pedissequamente come modello nella lotta al virus, possiamo contare su 209 miliardi di fondi Ue, abbiamo il Pil al 6%, tutti i piani del Pnrr andati a buon fine, l’Economist ci incorona nazione dell’anno e, di colpo, appena la Bce prende una settimana di ferie, ci esplode lo spread, quasi governasse un Berlusconi qualsiasi?

Il problema è serio. Molto serio. Perché non passa più unicamente dalla necessità di una Bce che arrivi a una forzatura statutaria di assistenza che rasenti l’implicita accettazione del principio degli Eurobond. Ma anche dal fatto che l’Europa invii in fretta chiari segnali al mercato rispetto alla sua ferma volontà di rivedere il Patto di Stabilità in chiave meno rigorista. Che poi lo faccia o meno, poco importa. I tempi dell’Ue sono biblici rispetto alle prezzature di mercato: occorre che chi investe si convinca che Mario Draghi abbia vinto la sua battaglia, annunciata in modo formale la scorsa settimana nell’articolo a quattro mani con Emmanuel Macron sul Financial Times.

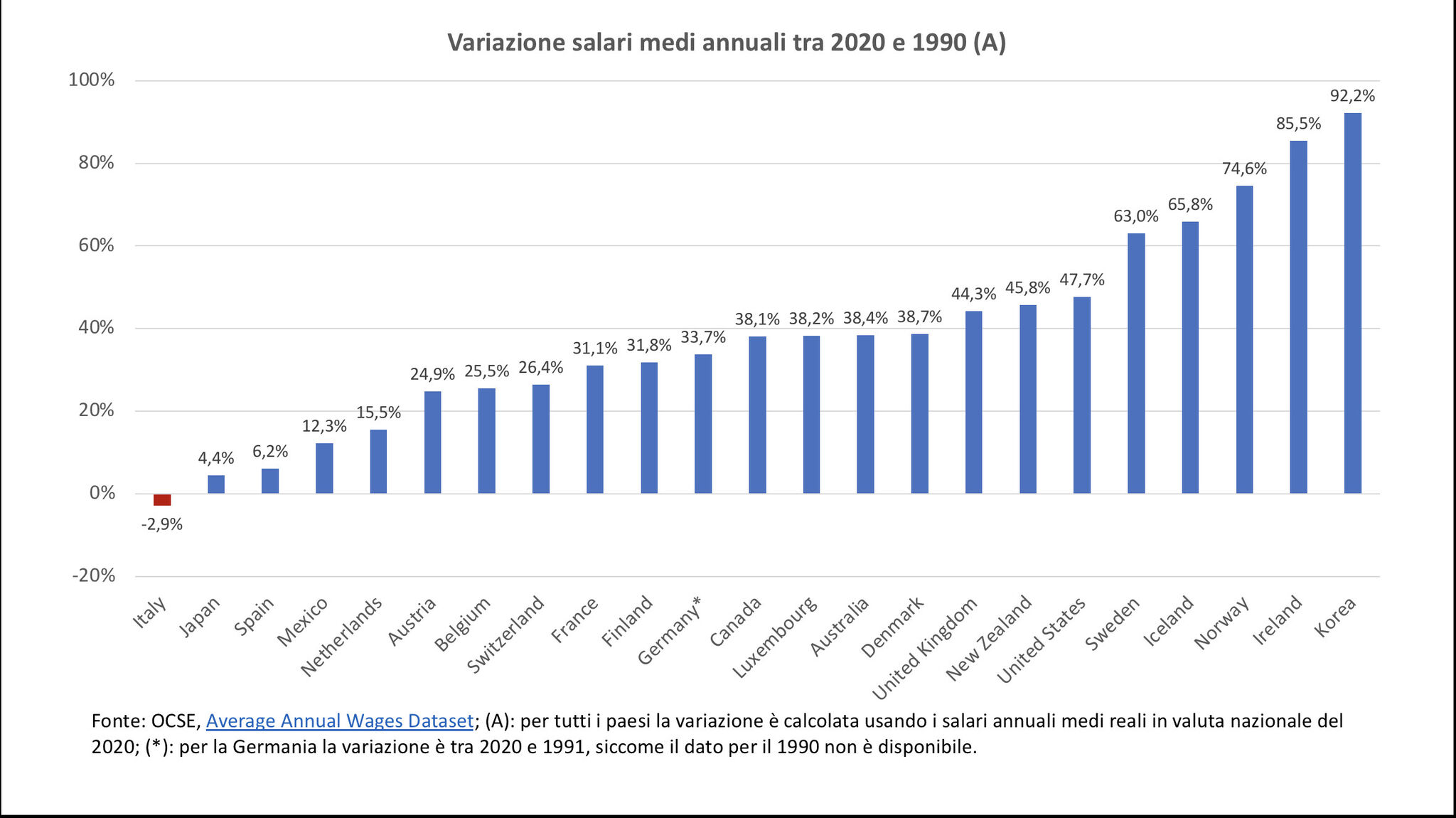

Altrimenti sono dolori. E spread amari. Perché questo altro grafico

Variazione dei salari medi per Paese nel periodo 1990-2020

Fonte: Ocse

Variazione dei salari medi per Paese nel periodo 1990-2020

Fonte: Ocse

mostra di peggio, paradossalmente molto di peggio anche rispetto alla dipendenza del nostro debito monstre dall’Europa: siamo l’unico Paese fra quelli presi in esame dall’Ocse che in un arco temporale addirittura trentennale ha visto i valori di variazione dei salari medi andare addirittura in negativo. L’unico. Cosa accadrebbe se il governo fosse costretto a imporre misure lacrime e sangue per garantirsi il vitale supporto Bce, implementando una politica stile 2011 su dinamiche simili e con l’inflazione che sta erodendo a ritmi da record il già magrissimo potere d’acquisto dei cittadini?

La rivoluzione, probabilmente. E infatti, la stampa parla dei sintomi di Omicron cui prestare attenzione. Ma lo spread parla chiaro. Paradossalmente, più quando arretra artificialmente per l’intervento forzato delle nostre banche che quando sale, rispondendo per una volta a una dinamica di premio di rischio che non sia basata sul mark-to-unicorns della Bce. Attenti, la cortina fumogena del Quirinale potrebbe essere incubatrice di svolta sgradevoli nella politica economica e fiscale.

© RIPRODUZIONE RISERVATA