Parlando al Financial Times, la numero uno Bce gioca con le interpretazioni ma il messaggio è chiaro: la variante Delta è l’assist perfetto. Ma anche Goldman ammette che ormai certo debito vale zero

L’uso del termine persistente rappresenta un’indicazione del fatto che non potrà più esserci una contrazione monetaria prematura come accaduto in passato. Christine Lagarde affila gli artigli in vista del board Bce del 22 luglio, l’ultimo prima della pausa estiva. E lo fa con una doppietta mediatica di quelle che lasciano poco all’interpretazione: prima l’intervista a Bloomberg Tv in cui annunciava per quella data addirittura un cambio della forward guidance della Banca centrale e la mutazione del Pepp in un nuovo strumento, poi la conferma della definitiva archiviazione del carattere temporale dello stesso programma di acquisti anti-pandemici.

Persistente può voler dire tutto e niente ma, Treccani alla mano, la definizione è chiara: Che permane costantemente nel tempo, che si prolunga oltre il previsto o comunque per un lungo periodo; continuo, ostinato. E non basta, perché conversando con il quotidiano della City, Christine Lagarde lascia chiaramente filtrare la propria preoccupazione per una spaccatura altrettanto persistente - e, anzi, in aggravamento - in seno al board a una settimana dall’appuntamento clou. Insomma, la numero uno della Banca centrale gioca chiaramente d’anticipo e lo fa schierando l’artiglieria pesante: variante Delta in piena risalita in tutta Europa, tanto da spingere la Francia alla de facto introduzione del vaccino obbligatorio, Janet Yellen che chiede al Vecchio Continente più spesa pubblica per contrastare la crisi e indicatori che mostrano una sempre più diseguale risposta economica dei Paesi Ue alla pandemia.

Insomma, chi vorrà rompere in sede di Consiglio sulla nuova guidance che presupponga un Pepp persistente, si prenderà le proprie responsabilità con la Storia e con un evento paragonabile per impatto sistemico a un’altra Lehman Brothers. Difficile capire se sia coraggio o disperazione ad armare la mano della numero uno Bce nella sua offensiva, però. Perché questo grafico

Fonte: Bce/Goldman Sachs

mostra come la scorsa settimana e al netto delle redemptions, la Banca centrale abbia accelerato notevolmente il ritmo degli acquisti, attestandosi a 22,1 miliardi di euro di controvalore. Un altro segnale chiaro, figlio legittimo della ritirata dei falchi lo scorso 10 giugno per conclamata inferiorità numerica al momento del voto.

E stando a quanto deliberato dal board, questo ritmo proseguirà per tutto il terzo trimestre. Di fatto, un preventivo e codificato messaggio di implicito utilizzo integrale dell’envelop da qui al 31 marzo 2022. Ora, poi, il salto in avanti: quella data va ritenuta simbolica o poco più, perché oltre a dover mutare sotto altra forma che ne garantisca la strutturalità, già oggi il Pepp va inteso come strumento persistente. Come reagirà la Bundesbank di fronte a una dichiarazione di guerra di questo livello, praticamente senza precedenti? E, soprattutto, quanto potrà contare sui propri alleati storici come Olanda e Austria, entrambi alle prese con una risorgenza dei contagi che nel caso de L’Aja ha visto Mark Rutte costretto a scusarsi pubblicamente con la popolazione per le riaperture troppe repentine?

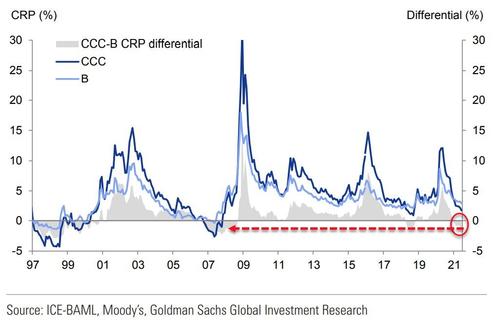

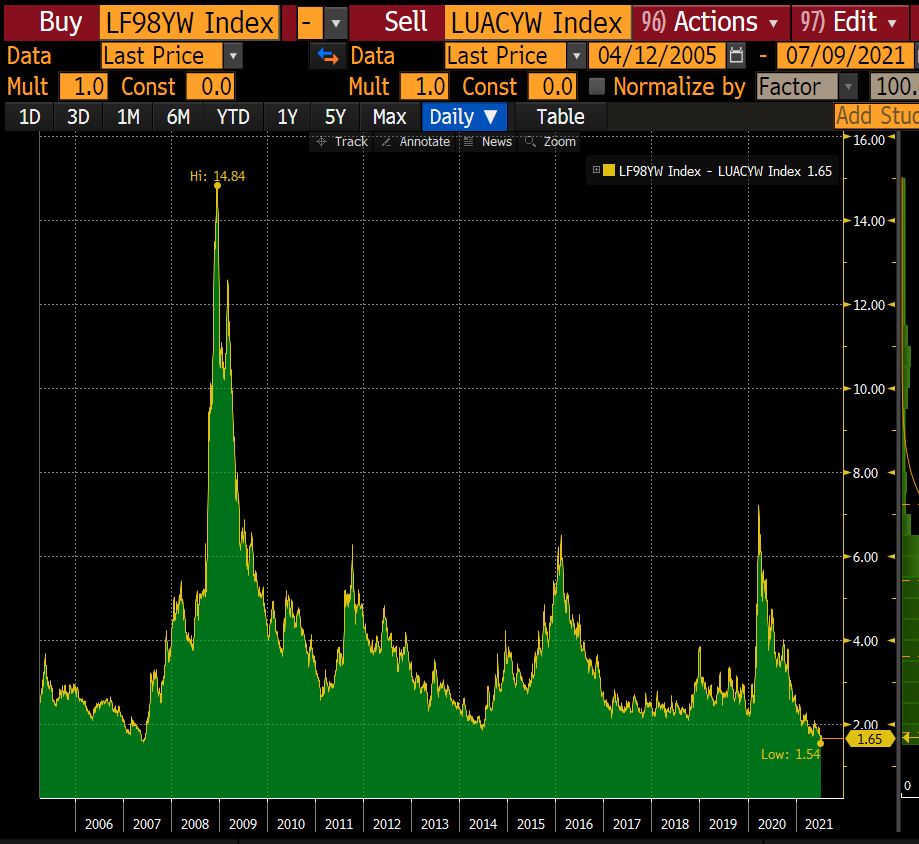

Accetteranno il rischio di essere bollati anche come i responsabili di un ritiro degli stimoli troppo prematuro e che comprometta la ripresa raggiunta finora? Il piano della Lagarde, se tale va inteso, appare studiato in ogni particolare. E con tempismo perfetto. C’è però un rovescio della medaglia, un’arma in mano ai falchi che potrebbe pesare quantomeno sul medio termine. Perché se Jens Weidmann si trova nella sgradevole posizione di potenziale killer della resilienza europea al virus, questi grafici

Fonte: Goldman Sachs

Fonte: Bloomberg

mostrano come le colombe capitanate dalla Lagarde potrebbero vedersi intestata addirittura la distruzione totale del concetti di premio obbligazionario.

E a confermarlo è nientemeno che Goldman Sachs, il cui ultimo studio mostra come il livello record di erosione dell’eccesso di premio offerto nella parte più a rischio del mercato dei bond Usa sia oggi tale da aver raggiunto un livello registrato l’ultima volta prima del collasso totale del 2008. Di fatto, la compressione artificiale degli spread cominciata dieci anni fa e tradottasi in una vera e propria operazione mirata con i programmi anti-pandemici ha portato il differenziale fra debito investment grade e junk a un punto pressoché di non ritorno.

E questo ultimo grafico

Fonte: Bloomberg

mostra la parte ulteriormente e pericolosamente comparabile al precedente del crollo Lehman: interpellati da Bank of New York Mellon per un sondaggio, gli americani hanno mediamente ammesso di non conoscere la natura e i rischi potenziali connessi alla presenza di obbligazioni nel proprio portfolio. Insomma, come non conosceva la strutturale piramidale delle cartolarizzazioni di mutui immobiliari che promettevano faville a livello di guadagni, così sono totalmente all’oscuro rispetto alla possibilità che quanto oggi vale 96 sul dollaro possa precipitare a 35 in una sola notte, in caso il mercato percepisca una potenziale fine del Bengodi legato al premio di rischio reale.

Certo, di fronte a contagi e ricoveri che salgono di nuovo e alla grancassa mediatica che li accompagna, questo appare un argomento troppo da addetti ai lavori per essere messo efficacemente sul tavolo del Board Bce come monito. Ma resta un fatto: prima o poi, quando lo spread fra IG e HY sarà pressoché annullato e la carta emessa dalle aziende o dai governi per finanziarsi sarà paradossalmente tutta uguale, sia per chi crea utili e gestisce con oculatezza i conti che per le zombie firms o gli Stati affetti da indebitamento cronico, il mercato dovrà giocoforza fermarsi. Pena saltare del tutto.

La scommessa di Christine Lagarde così come di Jerome Powell è quella legata a una percezione tale di onnipotenza delle Banche centrali da veder garantito loro un controllo assoluto delle situazione a ogni stadio del processo monetario. La logica da smetto quando voglio del tossico o dell’alcolizzato, insomma. I quali, però, spesso e volentieri finiscono in clinica di disintossicazione. O in ospedale. O peggio. Insomma, il Consiglio Bce sulla carta più formale e inutile di tutti sta rivelandosi nelle premesse l’unico realmente dirimente a livello di impostazione strutturale. Ma il 26 settembre in Germania si vota. E forse, questa volta, uno stop agli eccessi dell’Eurotower potrebbe imporlo l’uscente Angela Merkel. E il poco entusiasmo con cui le Borse europee hanno reagito all’uscita formalmente tranquillizzante di Christine Lagarde sembra non escludere questa ipotesi estrema.

© RIPRODUZIONE RISERVATA