I mercati sono persone e per vincerli è necessaria la comprensione di ciò che stanno facendo.

I mercati sono persone. Quindi per vincerli è necessaria la comprensione di ciò che stanno facendo. E, forse cosa ancora più importante, come si sentono, perché ciò guiderà le loro azioni future e, alla fine, come reagiranno i mercati, almeno a breve termine. Per sapere come si sentono le persone dobbiamo distinguere quelle con una posizione dagli spettatori in disparte. Questo approfondimento è a cura di TRADERS’ Magazine Italia, www.traders-mag.it.

I due gruppi hanno una diversa mentalità. In questo articolo, osserveremo la linea di equilibrio di emozioni di questo primo gruppo: come si sentono al riguardo le persone con una posizione.

Come ha affermato Peter Lynch, i piccoli investitori hanno un enorme vantaggio rispetto ai grandi investitori. In primo luogo, possono comprare e vendere tutto ciò che vogliono. Nessuna regola da seguire, il che ci conduce indubbiamente anche al loro svantaggio più grande. In secondo luogo, possono farlo senza muovere i mercati o persino senza lasciare traccia. Solo perché sono piccoli. Ma forse il vantaggio maggiore che il Sig. Linch ha trascurato è che possono muoversi più velocemente che i grandi investitori, Quindi come si muovono i grandi investitori e come si sentono i piccoli?

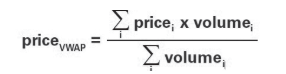

Costi medi ponderati per il Volume (VWAP)

Dunque abbiamo tutti questi ordini in entrata in una singola ora di trading. Come possiamo dar loro un senso? Nelle statistiche analitiche il modo principale per riassumere i dati è tramite la media comune. Aggiungi tutti i dati e dividi per la quantità di dati. Per quanto popolare possa essere questa semplice media, è solo un caso speciale di ciò che si definisce generalmente una media ponderata. Basicamente sono la stessa cosa, perché nel caso della media semplice, tutte le ponderazioni sono “semplicemente” una.

Quando vogliamo lavorare verso un prezzo di transazione medio, il volume è la scelta preminente e ovvia da usare come ponderazione.

Facciamo un esempio. Se abbiamo 200 azioni trattate a, diciamo, dieci. E 300 azioni tradate a undici, allora abbiamo in media 500 azioni tradate a (200 x 10 + 300 x 11) / 500 = 10,60.

Non c’è nulla di magico o nuovo al riguardo, poiché se vedessi esattamente le stesse transazioni in un unico porfolio, il prezzo medio di acquisto sarebbe calcolato nello stesso modo.

Ciò che chiamiamo il prezzo medio ponderato per volume o VWAP in breve, è in formula nient’altro che:

Ovviamente per calcolarlo sono necessari dati di transazione. Dati derivati come OHLC non risolveranno la questione.

Grandi e piccoli

Quindi come ci aiuta il VWAP nell’approccio agli investitori grandi e piccoli? Tanto per cominciare, i grandi investitori rappresentano grosse somme di denaro. Ma persino queste devono essere tagliate in piccoli ordini per tre motivi.

Primo, il più delle volte un grosso ordine sarebbe unilaterale, il che significa che non sarebbe presente alcun ordine di ricezione nella controparte. Secondo, grossi ordini sarebbero piuttosto visibili e attrarrebbero molta attenzione. Terzo, essi cambierebbero il mercato a proprio svantaggio. Non dimenticare che la liquidità indirizza l’esecuzione dell’ordine (vale a dire che l’esecuzione favorisce la liquidità) e ordini più piccoli, essendo sostenuti più facilmente da un ordine opposto, inizierebbero a favorire questi grossi ordini. Per mostrare un esempio, più grande è l’ordine, più grande è la necessità di un limite. Ma un limite sottrae liquidità. Così ordini più piccoli sul mercato la passerebbero nella coda di priorità.

Per far fronte a tutto ciò, i grandi investitori spartiscono i loro ordini in tanti piccoli ordini quasi invisibili ed espandono la loro offerta nel tempo. Strategie basicamente semplici come iniziare a comprare piccole quantità se te ne servono molte. Se il prezzo si spinge troppo oltre, si smette di comprare e si attende che il prezzo ritorni all’interno della propria specifica fascia di prezzo d’acquisto. Ora tali strategie sono gestite con algoritmi software da intermediari, che offrono ai loro clienti tale assicurazione di qualità nell’esecuzione dell’ordine come esecuzione con obiettivo VWAP (la più vicina possibile) o persino VWAP garantita.

F1) VWAP su un grafico SPY settimanale

Grafico SPY settimanale dotato di una semplice media mobile (linea rossa) così come una media ponderata sul volume mobile, entrambe con una finestra mobile a 50 periodi. Sebbene la differenza sia minima su un così grande lasso di tempo, è in effetti chiaro che il VWAP corrisponde di più alle cadute.

Per avere come obiettivo o garantire l’esecuzione VWAP, gli algoritmi devono focalizzarsi sull’attuale VWAP per la sessione ma mirare anche a quale sarà il VWAP finale. Quindi forse anche questo spiega la forma a U che vediamo in molti grafici di volume. Perché è alla fine della sessione che il volume principale dovrebbe essere inserito per puntare al prezzo di esecuzione media il più vicino possibile al VWAP finale della sessione. Dopotutto, è verso la fine che il VWAP finale si conosce con maggiore certezza. Dopotutto, il VWAP è osservato da vicino dai grandi investitori e i loro algoritmi.

Dove conta allora per piccoli investitori?

Emozioni, nient’altro che emozioni…

I piccoli investitori non sono coscientemente coinvolti nei calcoli come VWAP. Al massimo le loro piattaforme di trading lo usano per il calcolo del prezzo medio d’entrata. Ma la finanza comportamentale ci ha mostrato che l’ancoraggio è un importante preconcetto umano. È talmente forte che negli esperimenti psicologici è noto che le persone possono essere facilmente spinte ad andare in una determinata direzione con le proprie decisioni senza nemmeno rendersene conto.

Forse la cosa ancora più importante a cui i trader sono più propensi è semplicemente il loro prezzo d’entrata, sebbene al mercato non interessi dove essi siano entrati. Il nostro guadagno o perdita sarà deciso dagli ordini che devono ancora seguire. Ma è importante per l’individuo perché divide la fascia di prezzo in un’area di guadagno e di perdita (almeno per lei/lui). Immaginate due trader che hanno comprato a 15 e a 10, con un prezzo attualmente di 12,5. Che differenza di emozioni devono avere! Un VWAP individua esattamente la divisione dove l’azione media mostra una perdita o un profitto.

In breve, al di sopra di un VWAP, l’azione media mostra che possiede un profitto. Al di sotto, l’azione media è accompagnata da una perdita.

Ma un momento…tutto ciò non dipende dalla finestra mobile su cui è calcolato il VWAP?

Finestre e àncore

È senz’altro vero che il VWAP che si ottiene dipende pesantemente dalla finestra su cui è calcolato. Quindi forse un VWAP non dovrebbe essere ricavato oltre i punti su cui è calcolato. Ma è difficile da conseguire su un calcolo mobile. Poiché ogni punto mantiene il VWAP calcolato sul precedente intervallo fisso scelto. Nella figura 1 per esempio l’intervallo è 50 periodi (settimane in tale caso).

Forse idealmente, perché è una media ponderata sul volume, dovrebbe essere il volume, e non il tempo, a dettare l’intervallo su cui è calcolato. A ogni punto nel tempo potremmo ricalcolare il VWAP sul numero di azioni uguale alla straordinaria quantità di azioni, o ancora meglio, il capitale flottante dello strumento dell’indagine. In quel modo, quando il volume per transazione aumenta, l’intervallo su cui il VWAP è computato si restringe.

Ma questo si ridurrà semplicemente a qualche implementazione personalizzata. E persino allora non molte piattaforme avranno i mezzi per implementare una cosa del genere. Una soluzione pratica, ma non così esatta, sarebbe di dividere il capitale flottante per il volume medio giornaliero, dando un intervallo di tempo medio in cui ci si potrebbe aspettare un totale ricambio flottante in volume.

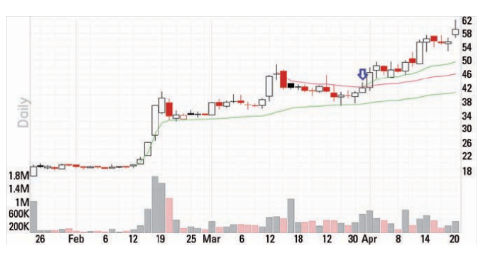

F2) VWAP ancorato su un grafico

Grafico di un’azione più piccola che illustra quanto affidabile possano essere i VWAP ancorati (linea verde) per mostrare supporto e resistenza. Bassi, alti e punto di breakout sono tipicamente tutte buone àncore a cui legare un VWAP.

Per l’azione nella figura 2, ciò si ridurrebbe ad azioni flottanti di 7,23 milioni, con una media di 24.500 quote gestite al giorno. Quindi il tasso di ricambio flottante sarebbe di uno su circa 29 giorni.

Un approccio totalmente diverso è non usare una media mobile ma una media ancorata. Invece di avere una finestra mobile che si sposta a destra con il tempo, il punto d’inizio dell’intervallo di calcolo è fisso. Quindi la finestra cresce poiché più dati diventano disponibili. Il principale svantaggio di questa tecnica è che, insieme al tempo, la media perde più valore poiché è computata su troppi dati. Ma se lo si fa con punti di partenza significativi, si ottiene un supporto e delle caratteristiche di resistenza sorprendentemente accurate.

Osservate la figura 2. Ciò che abbiamo lì è un’azione più piccola, dove grandi investitori sono assenti o almeno messi in minoranza in azioni rappresentate dai piccoli investitori. In tali casi le emozioni sono onnipresenti. Alla fine di febbraio c’è un breakout. Da quel momento in poi iniziamo a calcolare un VWAP: quel VWAP rappresenta la quota media comprata dal breakout. E che buona linea di supporto è stata da allora!

Un culmine, come quello a metà marzo, è un’altra buona àncora per un VWAP, questa volta come linea di resistenza. Quando viene rotta (come segnalato dalla freccia nella figura 2), abbiamo un’altra àncora cui legare un VWAP. Ancora una volta un supporto molto affidabile, così sembra. Inoltre, le anomalie non sono più un gran problema perché i gap possono essere usati come nuovi punti àncora invece di essere usati per elaborazione numerica.

© RIPRODUZIONE RISERVATA