E se il mercato non dovesse offrire un trend chiaramente identificabile? Ecco come approfittarne.

“Il trend è tuo Amico”. Non è solo il famoso mago del mercato Ed Seykota a sapere come implementare questa saggezza del trading traendone profitto, ma molti trader privati e istituzionali cercano anch’essi i trend a lungo termine. E se il mercato non dovesse offrire un trend chiaramente identificabile? I trader sono quindi condannati all’inedia? Risposte concrete a questa domanda di base vengono fornite da Wieland Arlt nel seguente articolo, a cura di Traders’ Magazine Italia, www.traders-mag.it.

I Trend Follower lasciano correre i profitti

Raramente si trova un trader che non cerchi un trend redditizio all’interno della sua strategia di trading. L’approccio trend-following è l’estrema espressione del Santo Graal del trading, e spesso conduce ad una visione unilaterale del mercato. Anche se i sistemi di tracciamento del trend possono conseguire risultati promettenti, potrebbero cadere nelle fasi di mercato in cui non abbiamo un trend concreto e, soprattutto, costante. Un trader che non possiede una strategia alternativa nel suo arsenale durante queste fasi di mercato viene spesso intrappolato tra i fronti degli acquirenti dei venditori e perciò finisce in rosso. Una strategia basilare efficace può venire certamente sempre applicata in questi casi: non fare nulla. I trader che seguono questa strategia, non fanno nulla di sbagliato e in un certo senso prevengono le perdite. Tuttavia, con la “strategia del non far niente”, questi trader si perdono una moltitudine di opportunità redditizie. Quando è presente un movimento laterale, espresso in termini tedeschi come “mercato a denti di sega”, si usa un termine più significativo in inglese: il “trading range”. E questo termine in definitiva significa tutto quanto: questo mercato è fatto per fare trading, non per acquistare e andare a sdraiarsi.

I range trader si assicurano profitti con coscienza

Mentre una posizione nel mercato del trend viene mantenuta il più a lungo possibile per poter trarre profitto in modo onnicomprensivo dallo sviluppo di un trend, la durata di una posizione in un trading range è strettamente limitata. Perché chiunque trattenga la posizione troppo a lungo inevitabilmente finirà sul lato sbagliato e quindi in perdita. Il trading di successo all’interno di un trading range viene perciò ridotto sempre alla domanda della gestione posizionale. Ma non in modo esclusivo. Prima della gestione della posizione arriva l’apertura. E anche qui ci sono differenze considerevoli. Mentre il trading sui breakout e quello sui declini rappresentano strategie comprovate per i trend follower, queste conducono direttamente alla scon fitta nei mercati a movimento laterale. Perciò, sono precisamente queste strategie che devono essere messe alla prova in quei mercati. Prendiamo la classica strategia di breakout sopra/sotto un punto di massimo o minimo precedente. Questa strategia segue l’idea che il breakthrough continuerà un trend esistente. Tuttavia, questa logica non si può applicare all’interno di un mercato che si sposta lateralmente. Al contrario, un breakout dovrebbe essere considerato con grande cautela, dato che questo può portare ad un falso segnale diretto. Su una faccia della moneta abbiamo che un falso breakout, abbastanza spesso, rappresenta un segnale esatto di entrata nella direzione opposta.

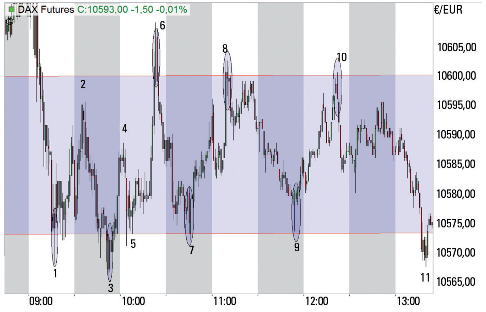

F1) FDAX nel grafico a 1 minuto

| Arrivando dalla parte superiore, la mattina il mercato forma un movimento laterale. Esce dalla fascia diverse volte, ma ritorna indietro. I breakout falsi dei punti 1, 3 e 6 vengono illustrati molto vividamente dalle ombre delle candele e dalle formazioni a candela. I trend follower sono in errore, ma i range trader qui possono sfruttare le occasioni. |

Considerate questa situazione nell’esempio in figura 1: potete vedere che il FDAX esce dal range diverse volte nel grafico a 1 minuto e torna indietro direttamente. I falsi breakout ai punti 1, 3 e 6 sono rappresentati molto vividamente dalle ombre e dalle formazioni delle candele. I trader che avevano scommesso su un breakout hanno agito sull’inversione, e sono stati ricompensati con un guadagno. Tuttavia, e questo è l’elemento chiave, solo se la posizione si è anche chiusa in tempo e il profitto risultante è stato messo al sicuro. Questo non è facile ai punti 2 e 4. Ma chiunque abbia fatto trading nel range compreso fra i limiti potrebbe quantomeno implementare dei trade di successo tra i punti 5 e 6, 6 e 7, 7 e 8, 8 e 9, 9 e 10 così come fra 10 e 11, sempre a condizione che la posizione venga chiusa in tempo. Come risultato, ci sono sei diverse opportunità di trading di successo a favore dei Range Trader.

Falsi breakouts gestiti con successo

Abbiamo già parlato dei falsi breakout. La domanda ora è come si può fare trading su di essi all’interno di un trading range. La copia valutaria ha visto un aumento che ha contrassegnato un punto di massimo al punto 1. Da lì, la coppia valutaria è ricaduta fino al punto 2, che giace su un supporto ed oscilla avanti e indietro fra le linee di limite superiore e inferiore (punti da 3 a 6). La copia valutaria ha ingannato i trader con un ulteriore aumento, solo per ricadere direttamente al di sotto del limite e ancora più sotto dei minimi precedenti. Come risultato, è stato formato un nuovo minimo e i trader che si erano posizionati al di sotto del punto 3 con un ordine sell-stop sono stati fermati in posizione short. La conseguente lunga candela verde evidenzia chiaramente con quanta velocità queste posizioni devono essere chiuse. Il prezzo corre nuovamente all’interno del range, all’inizio in maniera esitante poi dinamica, e finalmente esce con forza dalla parte superiore.

Le candele indicano il cammino

In questo esempio dovrebbe essere chiaro perché è importante attendere prima i segnali nel mercato. Posizionare l’ordine di stop ai limiti del range porta rapidamente a brutti risultati e viene spesso innescato dai partecipanti al mercato. Ciò si applica anche alla stop loss. In questo caso, una distanza di qualche punto può fornire maggior sicurezza. Le reazioni del mercato alle zone corrispondenti sono decisive per il posizionamento. Cosa c’è di più azzaccato se non guardare ai segnali delle candele come tracce dei partecipanti al mercato?

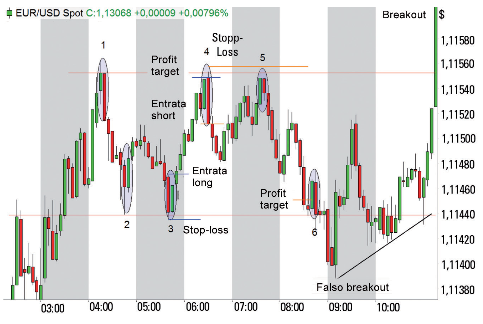

F2) EUR / USD nel grafico a 5 minuti

| La coppia EUR / USD si è spostata durante le ore mattutine all’interno di una fascia di trading più stretta e ha oscillato avanti e indietro fra i due limiti. Le reazioni del mercato possono essere valutate meglio tramite i segnali delle candele per poi fare trading. Ai punti 2 e 4 potete vedere uno schema ad inghiottimento bearish, mentre ai punti 3 e 5 un Harami. Quest’ultimo ha offerto, dopo il rimbalzo al supporto al punto 3, un segnale di entrata a quota $ 1,11475 con il target a quota $ 1,1155. Lo stop loss era leggermente al di sotto della formazione a $ 1,11435 (trade blu). Con il completamento dello schema ad inghiottimento bearish, ne segue una entrata short a $ 1,11520 con obiettivo a $ 1,11450. Lo stop loss questa volta si trovava al di sopra della formazione a quota $ 1,11565 (trade arancio). |

Diamo un’occhiata alla figura 2. Ai punti 2 e 4 potete vedere uno schema ad inghiottimento, mentre ai punti 3 e 5 un Harami (vedere Infobox). Queste formazioni a candela mostrano ai trader come si pongono le relazioni fra acquirenti e venditori. Nel caso di uno schema ad inghiottimento, un lato ha completamente superato l’altro; nel caso dell’Harami, dimostrano debolezza per quanto riguarda la direzione del prezzo e contemporaneamente un certo grado di indecisione del mercato, ed entro quale estensione continua il movimento di prezzo.

Possono essere dedotti direttamente dei trade concreti sia long che short. L’Harami offre una buona chances per il long (trade blu) con un rimbalzo nel supporto al punto 3 con un’entrata a $ 1,11475 e target a $ 1,11550.

Lo stop loss si trova leggermente al di sotto della formazione, quindi a $ 1,11435. Una volta raggiunto l’obiettivo, può essere direttamente aperta una posizione dall’altra parte. Con il completamento dello schema ad inghiottimento bearish al punto 4, l’entrata short segue a $ 1,11510 con l’obiettivo a $ 1,11450 in qualche modo al di sopra del bordo (trade arancio). Lo stop loss si trova al di sopra della formazione a quota $ 1,11565. Il fatto che esso fosse ben posizionato viene mostrato dall’ulteriore sviluppo del prezzo, in quanto ancora una volta mette alla prova il limite superiore (punto 5) e poi corre dalla parte opposta. Anche le candele del primo esempio sono molto eloquenti. Il martello ai punti 1 e 9 e lo schema perforante (vedi Infobox) ai punti 3 e 7 rendono chiaro che il testimone è stato passato agli acquirenti, il che viene contrassegnato come un punto di svolta. Nuovamente, il punto 6 mostra un marcato schema ad inghiottimento. Chiunque voglia fare trading su un trading range dovrebbe per questo essere in grado di riconoscere i segnali all’interno del mercato. L’interpretazione delle candele può aiutare. Per la gestione posizionale, si applica quanto segue: se trovate un’entrata al limite superiore, dovete necessariamente chiudere la posizione nella zona del limite inferiore. Questo è il range trading. Una delle caratteristiche chiave dei range trader è la flessibilità. Per quanto sia rapido il cambiamento della direzione di prezzo, il trader deve cambiare i propri schemi cognitivi altrettanto rapidamente. Un falso breakout e una perdita sostenuta devono essere spuntate tanto rapidamente quanto i profitti. Se siete ancora arrabbiati per una perdita potenziale, vi perdete un’opportunità redditizia dall’altra parte.

Conclusione

Per ritornare alla strategia di base del non fare niente: dov’è il vantaggio del range trading in confronto al trend following puro e all’attesa durante un periodo di movimento laterale? I trend follower che aspettano una continuazione del trend e i corrispondenti segnali sono condannati all’inedia e perciò corrono rischi di falsi segnali nell’eventualità di un breakout. Se, tuttavia, il trend follower diventa range trader, può deliberatamente implementare diversi trade redditizi all’interno dei limiti. Dato che la concentrazione qui cade meno sui breakout, ma sul trading della fascia stessa, il rischio di breakout è peraltro molto meno rilevante. Al contrario, coloro che riconoscono in qualità di range trader, il falso breakout, possono trarre beneficio sin dall’inizio delle perdite.

Analisi delle candele

| Harami | Un Harami è una formazione della analisi delle candele, che può verificarsi a seguito di un trend ed è caratterizzato da debolezza del trend. Lo schema Harami si forma con una candela lunga e successivamente una corta il cui corpo è completamente all’interno della candela precedente. Un breakout sopra/sotto la prima candela indica l’ulteriore sviluppo di prezzo. Ad un livello di resistenza/supporto, lo schema Harami può essere un segnale di inversione del trend. |

|---|---|

| Schema ad inghiottimento | Uno schema ad inghiottimento è una formazione di inversione dall’analisi delle candele, che può verificarsi a seguito di un trend. Esso viene caratterizzato da una candela lunga che circonda completamente la candela precedente. Uno schema ad inghiottimento bearish si verifica quando una candela rossa inghiotte una candela verde; uno schema ad inghiottimento bullish si verifica quando una candela verde inghiotte una candela rossa. Nell’interpretazione, questa formazione indica che l’altro lato è passato al comando. Lo schema ad inghiottimento può essere il segnale di un’inversione di trend. |

| Schema perforante | Uno schema perforante è una formazione di inversione dall’analisi delle candele. A seguito di un un movimento verso il basso, il mercato forma una candela rossa. La successiva candela forma prima un nuovo minimo e poi inizia a salire. La candela spinge in profondità nella zona della candela precedente. La formazione venne completata quando la candela verde risultante copre almeno il 50% della candela rossa precedente. |

| Martello | Un martello è un segnale di inversione dall’analisi delle candele, che può verificarsi dopo un trend verso il basso. Il martello è caratterizzato da un corpo piccolo e uno stoppino inferiore più lungo, che dovrebbe essere almeno il doppio della lunghezza del corpo. Lo stoppino superiore dovrebbe essere minimo. |

A cura di Wieland Arlt, un trader attivo e autore del libro “Risk and Money Management Simplified”. Con la sua Torero Traders School, supporta il Trader aiutandolo a raggiungere il successo.

© RIPRODUZIONE RISERVATA