Anche in America i numeri del Covid sono tutt’altro che tranquillizzanti ma non trapela alcuna isteria. La ragione? Per quanto manipolatoria, l’azione di Powell è stata efficace. Quella della Bce, no

Solita avvertenza, solita premessa: i dati contenuti in questo articolo sono tutti ufficiali. E verificabili alla fonte. Come mostrano questi due grafici,

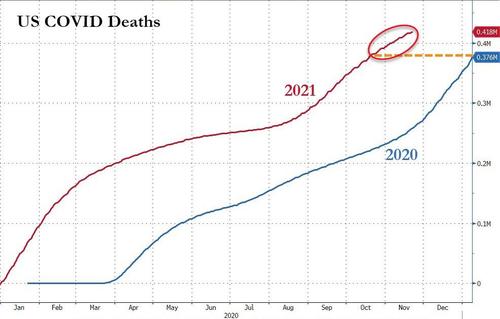

Comparazione delle morti per Covid negli Usa (2020 vs 2021)

Fonte: CDC/Zerohedge

Comparazione delle morti per Covid negli Usa (2020 vs 2021)

Fonte: CDC/Zerohedge

Andamento del tasso vaccinale negli Stati Uniti

Fonte: CDC

Andamento del tasso vaccinale negli Stati Uniti

Fonte: CDC

il numero di morti classificati da Covid dal CDC statunitense quest’anno ha già superato quello del 2020. Per l’esattezza, stando ai numeri della Johns Hopkins University risalenti al 22 novembre, 392,117 persone hanno perso la vita per il virus contro le 377.883 del 2020. E manca ancora più di un mese all’arrivo del 2022. Ma, soprattutto, il discrimine sta nel vaccino, come mostra la seconda immagine, dalla quale si desume come il 59% degli americani in età da vaccino abbia ricevuto la doppia dose e il 17% anche il booster. Una stranezza. Ma anche un clamoroso fallimento, stante la promessa di Joe Biden di raggiungere l’immunità di gregge degli Usa entro il 4 luglio scorso.

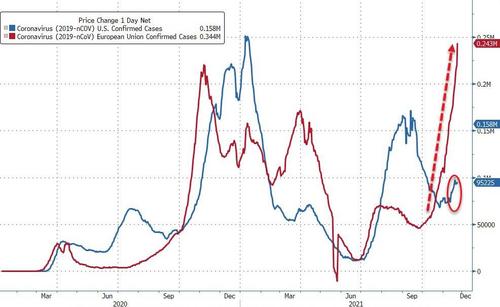

E questo terzo grafico

Comparazione fra nuovi contagi da Covid in Europa e negli Usa

Fonte: Bloomberg/Zerohedge

Comparazione fra nuovi contagi da Covid in Europa e negli Usa

Fonte: Bloomberg/Zerohedge

mostra come, seppur sideralmente lontana dall’iperbole in atto con la quarta ondata europea. il trend di nuovi contagi negli Usa sia ricominciato a salire nelle ultime settimane. Eppure, nessun allarme. Nessuna isteria. Nemmeno un fiato di preoccupazione da parte delle Casa Bianca o dei vari governi statali. Nessuna restrizione in vista, nessun lockdown nemmeno lontanamente all’orizzonte. Anzi, ieri tutti hanno festeggiato il Giorno del Ringraziamento senza restrizioni e ci si prepara al Natale con animo appesantito soltanto dall’inflazione. Come mai tanta apparente sottovalutazione?

Perché a differenza di un’Europa che necessita ancora come l’aria del Pepp, oggi gli Usa possono fare a meno del Qe. Anzi, devono. Perché il taper è in atto e già prezzato e perché occorre mostrare alla gente come le autorità stiano prendendo sul serio la lotta contro l’aumento dei prezzi. Nel turbinio in atto, infatti, a molti è sfuggito un dato fondamentale giunto dagli Stati Uniti: la scorsa settimana le richieste iniziali di sussidio di disoccupazione si sono fermate a 199.000, la lettura più bassa dal novembre 1969. Merito di un mercato del lavoro meno sclerotizzato di quello del Vecchio Continente che, quindi, riesce più agilmente ad assorbire gli shock da sussidio sul breve periodo.

Dopo qualche settimana di stallo, l’aumento dei salari e la presa d’atto della fine del periodo espansivo ha spinto domanda e offerta di lavoro a incontrarsi. E su larga scala. Di fatto, per qualche mese il temuto effetto di erosione del potere d’acquisto generato da sussidi mai così alti che venivano a mancare beneficerà un offset positivo da parte delle forzature salariali cui sono ricorsi molti datori di lavoro a corto di personale. Ovviamente, una dinamica simile ha il fiato corto. Ma serve a prendere tempo, soprattutto quando la benzina a 5 dollari al gallone non consente eccessi monetari in grande stile.

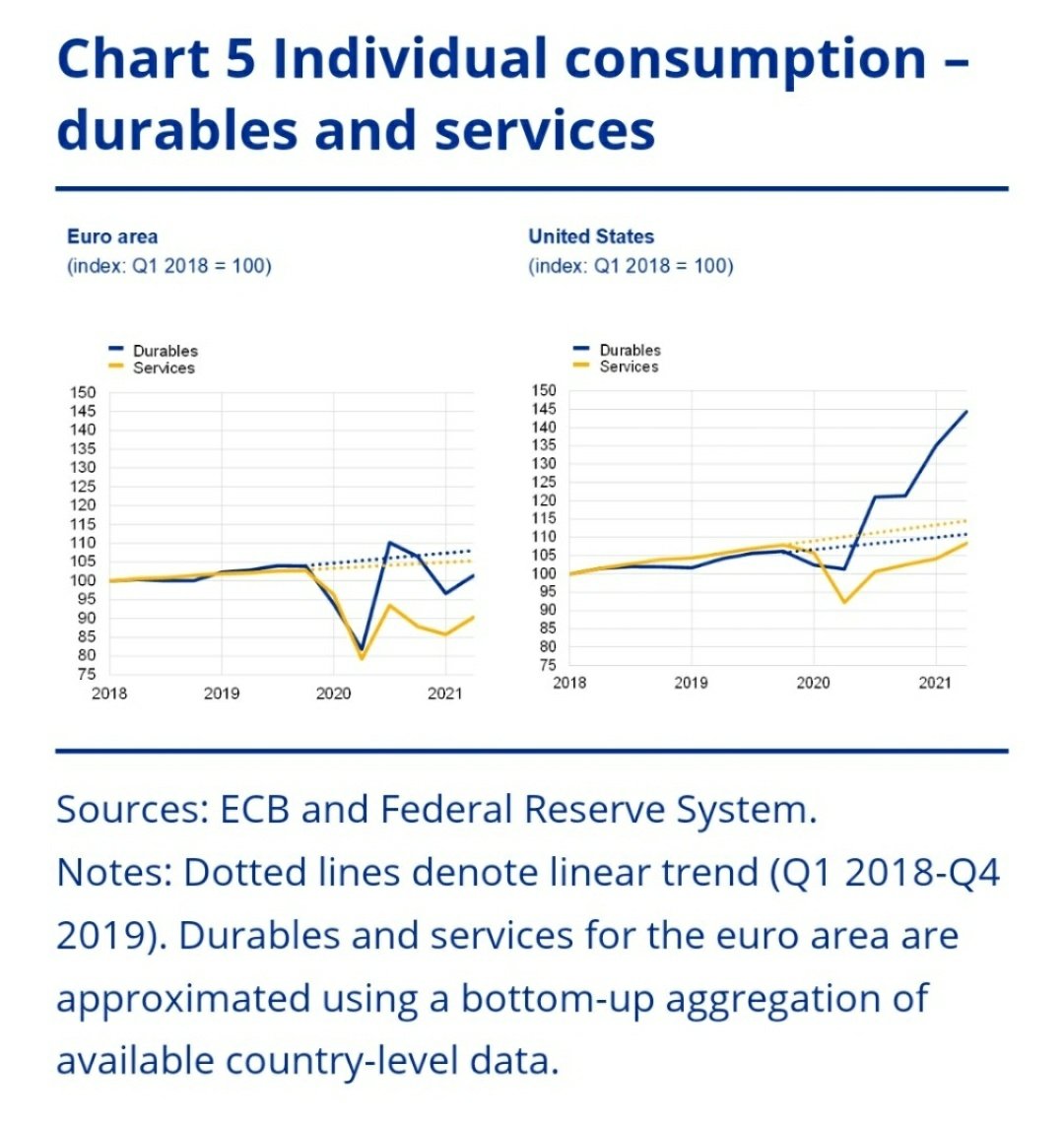

E questo altro grafico

Comparazione fra consumi individuali (servizi e beni durevoli) in Usa ed Europa

Fonte: Bce/Fed

Comparazione fra consumi individuali (servizi e beni durevoli) in Usa ed Europa

Fonte: Bce/Fed

mostra plasticamente la differente dinamica di interazione con l’economia reale sostanziatasi tra Usa ed Europa quando si parla di programma di sostegno pandemici. A fronte di servizi che hanno patito e non poco la pandemia anche Oltreoceano, quanto messo in campo da Fed e Tesoro ha garantito una ripresa turbo dei consumi di beni durevoli. In Europa, il Pepp invece è servito unicamente a comprimere artificialmente gli spread sovrani. Ora, però, è arrivata la resa dei conti: con l’inflazione andata fuori controllo che erode rapidamente il potere d’acquisto, quel trend da encefalogramma piatto rischia di tramutarsi in una spirale mortale e auto-alimentante, in caso la Bce dovesse staccare la spina al suo sostegno e non indirizzarne una parte sostanziale altrove.

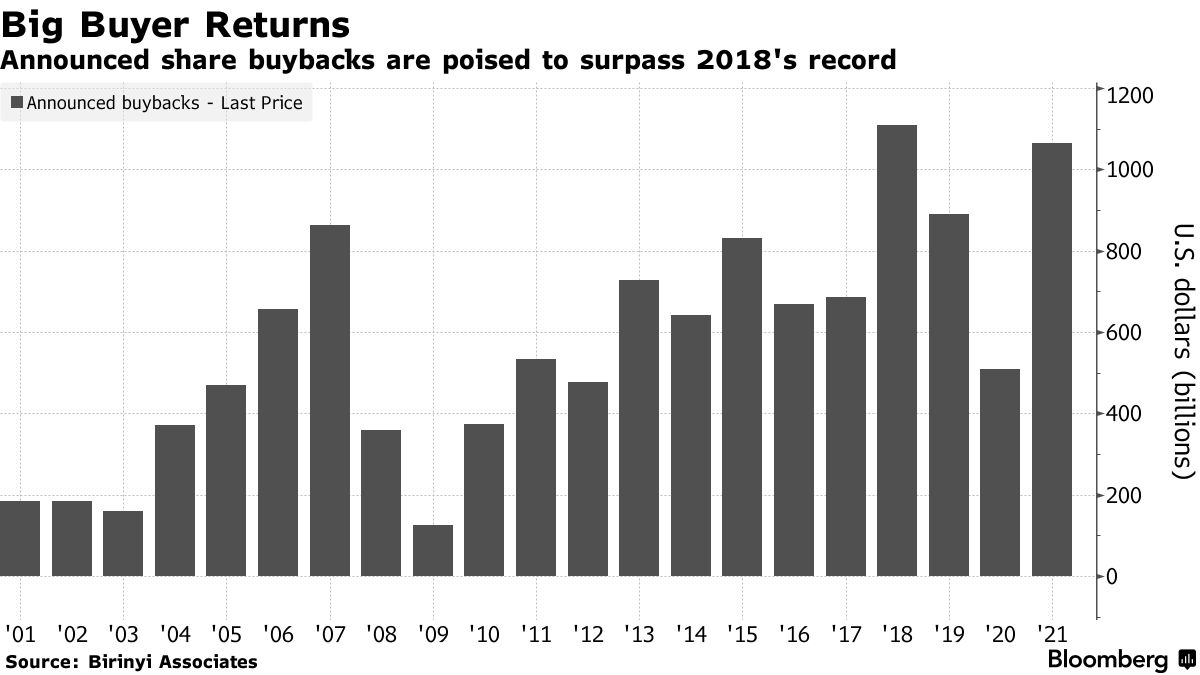

Ovvero, rafforzare magari gli acquisti di debito corporate, al fine di riattivare la dinamo della concessione creditizia delle banche verso le famiglie, avendo le aziende un canale privilegiato e alternativo di finanziamento nell’Eurotower che garantisce spazio sui prestiti e respiro sugli accantonamenti. Questi altri due grafici,

Andamento dell’ammontare in buybacks annunciati a Wall Street

Fonte: Bloomberg

Andamento dell’ammontare in buybacks annunciati a Wall Street

Fonte: Bloomberg

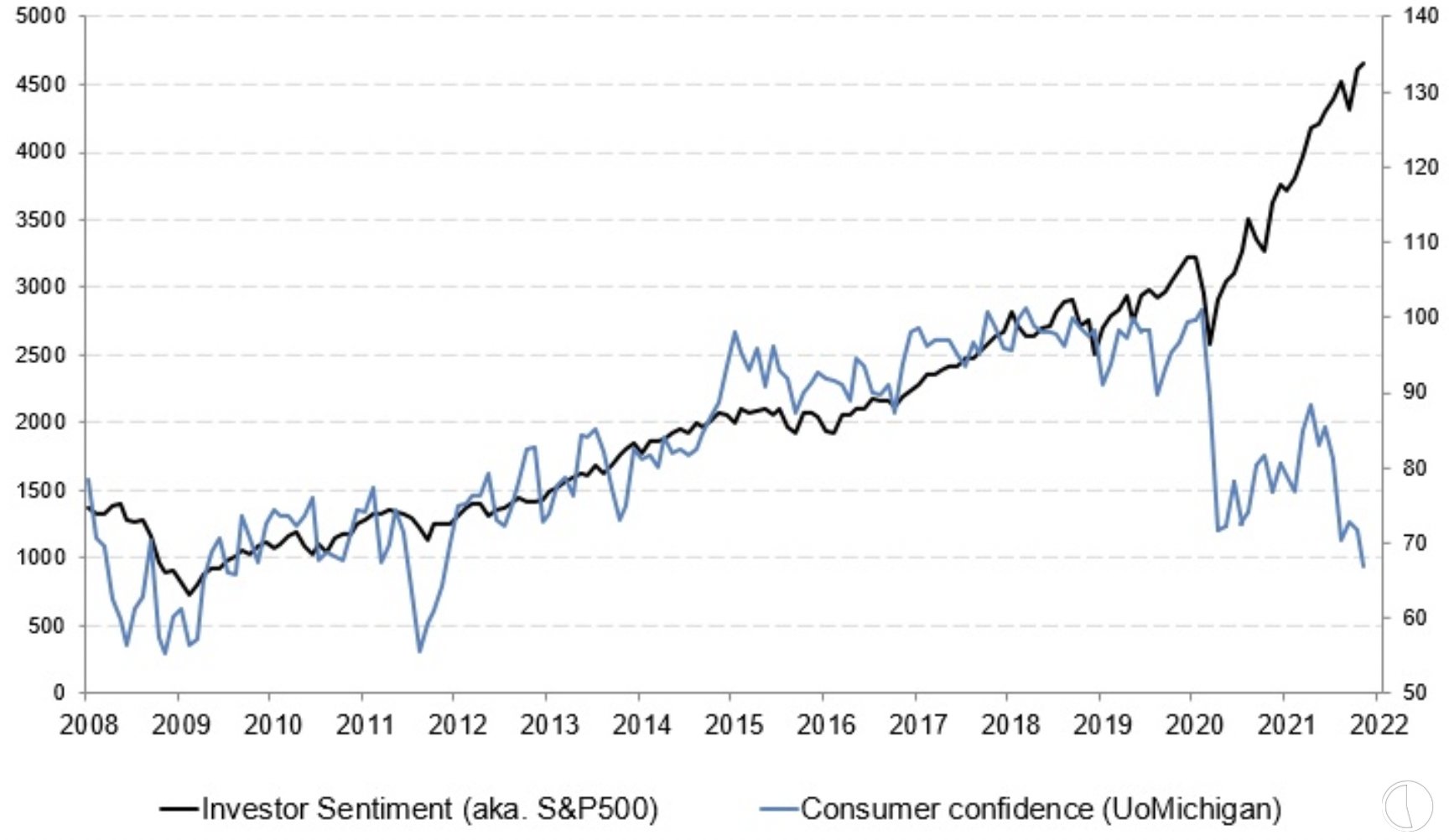

Comparazione fra indice di fiducia dei consumatori Usa e Standard&Poor’s 500

Fonte: NorthmanTrader

Comparazione fra indice di fiducia dei consumatori Usa e Standard&Poor’s 500

Fonte: NorthmanTrader

poi, mettono ulteriormente in prospettiva la dinamica statunitense: con il Tesoro che ha forzato le maglie del deficit per sostenere le famiglie, la Fed ha concentrato gli sforzi sulle corporations e sulla possibilità di finanziarsi a tasso zero e con ammontare pressoché illimitati. Detto fatto, il 2022 sarà l’anno in cui la cortesia verrà ripagata: stando a calcoli di Goldman Sachs, circa 1 trilione di dollari è pronto a riversarsi sul mercato equity sotto forma di buybacks, garantendo un kicker di inizio anno e un sostegno strutturale ai corsi almeno per i primi due trimestri. Ovvero, mentre la Fed gioca al taper.

E l’ultimo grafico mostra perché questa logica appare vincente e a prova di bomba: in un Paese in cui i consumi personali pesano ancora per circa il 70% del Pil, la fiducia dei consumatori è al minimo storico ma quella di chi investe è talmente off the charts da garantire navigazione serena e con il pilota automatico allo Standard&Poor’s 500. In un contesto simile, quindi, anche quello dell’inflazione rappresenta un problema che si può affrontare con maggiore calma, permettendosi anche il lusso di clamorosi autogol come quello sulle riserve petrolifere.

Quando servirà, però, quella curva di contagi potrebbe tornare utile alla Banca centrale, magari per fermarsi un attimo con il drenaggio implicito di liquidità dal mercato. L’Europa, invece, è in pieno panico da Pepp da prolungare e soprattutto ristrutturare nei suoi obiettivi, pur evitando nel contempo di inviare segnali mal interpretati sugli spread. Come sta accadendo in questi giorni, ad esempio. Sullo sfondo, molto sfumato, il Covid. Quantomeno, se inteso solo come emergenza sanitaria.

© RIPRODUZIONE RISERVATA