Per la prima volta dal giugno 1998, la Bank of Japan è intervenuta direttamente sul mercato dei cambi per sostenere uno yen in caduta libera. Il cortocircuito letale dell’Abenomics presenta il conto?

Negli ultimi venti anni circa, la Bank of Japan è intervenuta direttamente sul mercato sei volta per bloccare l’eccessivo apprezzamento dello yen. Oggi, invece, Tokyo per la prima volta dal giugno 1998 è scesa in campo per invertire il trend opposto: una valuta in caduta libera sul dollaro. E la gravità dell’accaduto non è testimoniata solo da questo grafico,

Andamento del cross valutario fra yen giapponese e dollaro Usa

Fonte: Bloomberg

Andamento del cross valutario fra yen giapponese e dollaro Usa

Fonte: Bloomberg

bensì dal fatto che a confermare l’intervento sia stato il capo della diplomazia nipponica, Masato Kanda, il quale ha sottolineato non solo come il governo continuerà a monitorare la situazione con forte senso dell’urgenza ma anche che sarà lui stesso a sovrintendere ogni nuovo, possibile salvataggio forex.

Ma se le statistiche aiutano a comprendere, i precedenti storici confermano come interventi valutari non coordinati tendono ad avere il fiato corto. E se uno yen a quota 145 configura un prodromo di disintegrazione e non solo di crollo, ecco che a far paura deve essere la ragione che ha spinto Tokyo a rompere gli indugi in maniera così plateale e a rendere implicitamente noto come la vigilanza proseguirà: il mercato è andato a vedere il bluff della patria dell’Abenomics. E ne ha sancito l’ingresso ufficiale in una fase di cortocircuito terminale.

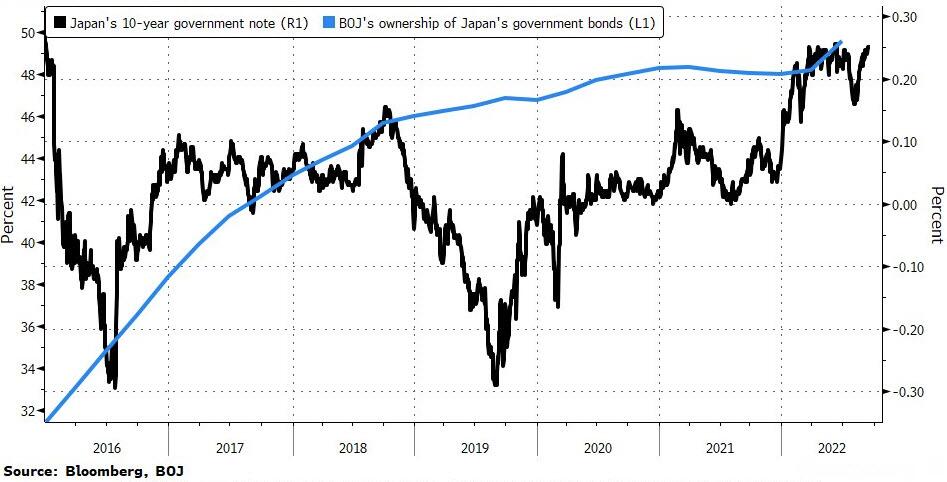

Tradotto, il potenziale QEnding. Perché se l’El Dorado del monetarismo senza limiti deve alzare bandiera bianca, allora a venire meno sarà la residua fiducia del mercato nella credibilità delle Banche centrali e delle loro ricette. E che questo avvenga in pieno ciclo rialzista globale, Cina a parte, non può che aggravare la dinamica. E di parecchio. Perché questi grafici

Andamento degli spreads di bid-ask su varie scadenze del debito giapponese

Fonte: Bloomberg

Andamento degli spreads di bid-ask su varie scadenze del debito giapponese

Fonte: Bloomberg

Andamento comparato di rendimento del decennale giapponese e detenzioni della Bank of Japan

Fonte: Bloomberg

Andamento comparato di rendimento del decennale giapponese e detenzioni della Bank of Japan

Fonte: Bloomberg

ci dicono parecchio. Stante un bilancio della Bank of Japan al 135% del Pil proprio in ossequio agli acquisti onnivori di debito domestico per mantenere la politica di controllo sulla curva dei rendimenti, questi ultimi sono comunque entrati in modalità Frankenstein che si ribella al padrone. E la conferma di una situazione ormai fuori controllo è arrivata nei primi due giorni di contrattazioni di questa settimana, quando il benchmark del debito nipponico - il JGB a 10 anni - non ha registrato alcuna attività di trading. Liquidità evaporata, il mercato ha detto addio a quello che storicamente era l’obbligazionario sovrano più grande e frequentato del mondo.

Ma ancora peggio appare la situazione, se vista da un’altra prospettiva. In contemporanea con quello stop totale - di fatto la morte ufficiale di concetti ritenuti desueti come fair value e price discovery -, la stessa Bank of Japan ha acquistato debito domestico per un controvalore di 1,26 trilioni di yen, pari a 8,8 miliardi di dollari, il massimo dallo scorso giugno. In due giorni. Insomma, il vero laboratorio monetarista e di controllo statale del mercato - altro che Cina - sta inviando sinistri scricchiolii.

E con la liquidità in calo anche sul mercato dei Treasury Usa, ecco che Bank of America ha avvisato nella sua ultima nota mensile sul fatto che volumi di trading in continua contrazione sul mercato del debito Usa potrebbero tradursi nella più grande minaccia alla stabilità finanziaria globale. Insomma, in attesa dell’improbabile atomica russa appare decisamente salutare tenere sotto stretta osservazione cosa accade a Tokyo. Perché a rischio non c’è soltanto uno stock di debito finora ritenuto esorbitante ma sostenibile grazie allo status di bene rifugio della valuta (carry trade in testa), bensì quello di miracolosa panacea a ogni crisi di quella Tipografia Lo Turco di stampo globale chiamato QE. E se cade quel totem, sarà l’anarchia.

© RIPRODUZIONE RISERVATA

Argomenti