La Bank of England amplia per la quarta volta l’intervento sul mercato, mentre persino Borrell critica la Fed che «porterà la recessione mondiale». Tutti frutti seminati da «Mister tantrum» nel 2013

Una cosa è quasi certa: nella giuria che ha conferito a Ben Bernanke e a due suoi colleghi il Premio Nobel per l’Economia non erano presenti rappresentanti di mercati emergenti. Perché quel 22 maggio 2013, da quelle parti se lo ricordano bene. Fu l’inizio del famigerato taper tantrum, ovvero l’esplosione dei costi dell’indebitamento in dollari per quelle nazioni, a causa della decisione dell’allora numero uno della Fed - e oggi premio Nobel - di procedere a un drastico tapering del Qe attivato nel post-Lehman.

Tradotto, Ben Bernanke è l’ispiratore nemmeno troppo indiretto del disastro che la Federal Reserve sta compiendo attualmente sui mercati con i suoi rialzi record dei tassi per contrastare quella stessa inflazione che battezzò come transitoria e ritenne tale fino alle soglie del 6%. Di fatto, l’equivalente di nominare un piromane a capo dei Vigili del fuoco.

E che la questione stia travalicando il mero aspetto del paradosso, cui d’altronde l’Accademia svedese con le sue frequenti bizzarrie in fatto di onorificenze ci ha ormai abituato, lo ha confermato una fonte non certo tacciabile di anti-mercatismo come il Financial Times. Il quale ha dato conto di una conversazione a porte chiuse avvenuta fra il capo della diplomazia Ue, Josep Borrell e gli ambasciatore di 27 Paesi. Eccone il virgolettato, finora mai smentito: Tutti devono seguirla (la Fed, ndr), perché altrimenti le loro valute verranno svalutate. Per questo tutti quanti stanno correndo come matti nell’aumentare i tassi di interesse, un processo che ci porterà verso una recessione mondiale.

Esattamente il problema sostanziatosi nel 2013 con il taper tantrum. La Fed, incurante delle conseguenze globali, decise che era ora di sgonfiare il proprio stato patrimoniale, reso esorbitante da tre anni di QE come risposta al fallimento Lehman. Il perché era presto detto: Ben Bernanke sapeva benissimo che l’espansione monetaria era ormai divenuta architrave sistemica di un casinò globale, quindi preparava il campo a un nuovo intervento. Da un lato minimizzando il rischio di esplosione disordinata delle bolle sugli assets in patria e dall’altro generando detonatori di crisi in Asia, forte di un debito europeo che aveva appena reso il QE un mantra assoluto anche nel Vecchio Continente grazie al Whatever it takes di Mario Draghi.

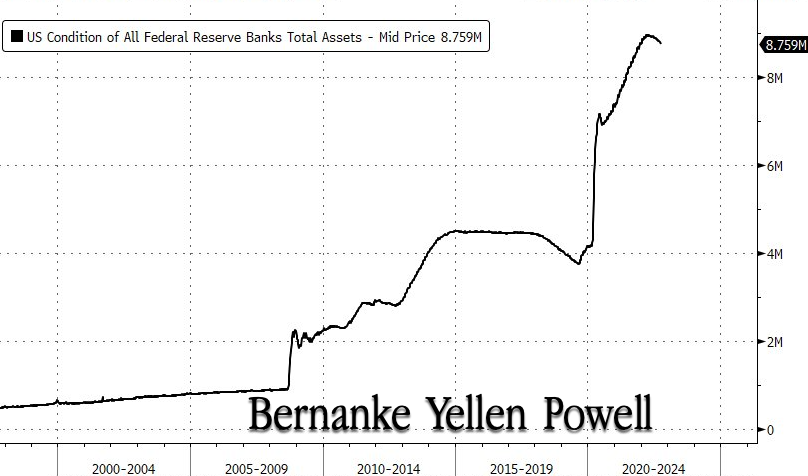

Una cosa però va ammessa: Ben Bernanke è un assoluto primatista in disastri monetari. Lo conferma questo grafico,

Espansione dello stato patrimoniale della Fed sotto la guida di Bernanke, Yellen e Powell

Fonte: Bloomberg/Zerohedge

Espansione dello stato patrimoniale della Fed sotto la guida di Bernanke, Yellen e Powell

Fonte: Bloomberg/Zerohedge

il quale mostra l’andamento dello stato patrimoniale della Fed sotto le ultime tre gestioni: Bernanke appunto, Janet Yellen (oggi segretaria al Tesoro) e l’attuale di Jerome Powell. Non c’è che dire, il Nobel è decisamente stato conferito a chi di conseguenze nefaste della stamperia seriale e della monetizzazione strutturale del debito ne sa qualcosa. Anzi, ne è avanguardista e antesignano. Un po’ come chiedere a chi ha allagato il bagno di sistemare le tubature. Probabilmente è in grado di farlo, il problema è che ha dimostrato di non averne granché la volontà. Anzi.

E se questa notizia

Japan's 10-year benchmark bond fails to trade for a third consecutive session in a fresh sign of the country's dysfunctional bond market https://t.co/ijCJKXFHVB

— Bloomberg (@business) October 11, 2022

ci mostra come la scuola a cui il recente vincitore del Nobel per l’Economia si è abbeverato prima di mettersi in proprio - la mitica Abenomics giapponese - stia di fatto schiantandosi contro il muro dell’illiquidità disfunzionale da QE, ecco che le cronache di queste ore ci offrono un preoccupante spaccato della teoria Bernanke in azione anche nel Vecchio Continente.

As bond yields spike, Bank of England widens U.K. market intervention in second effort this week to calm volatile markets https://t.co/nOd34VztO1

— MarketWatch (@MarketWatch) October 11, 2022

A fronte di tre interventi in dieci giorni resi totalmente inutili da un continuo aumento dei rendimenti, oggi la Bank of England ha dovuto compiere il quarto. E annunciando ulteriori aumenti dei controvalori di acquisto sul mercato obbligazionario, la Old Lady ha confermato l’inserimento nella platea degli assets acquistabili (e già acquistati) anche di titoli di Stato index-linked per l’intera settimana in corso. Ovvero, il badile amplia la sua portata e raccatta sul mercato anche la carta indicizzata all’inflazione. Manca l’aria, poi la BoE sta promettendo al mercato di comprare tutto.

Il mercato si calmerà dopo questa ennesima incursione in territorio di QE mascherato ed emergenziale? O forse si otterrà l’effetto contrario, perché a onta del realismo l’istituto di Threadneedle Street continua a millantare contemporanei percorsi di aumenti di tassi in modalità Fed? Il mercato andrà fino in fondo con la sua ricerca e scoperta del bluff, quasi in un dèjà vu del suicidio monetario del 1992? In attesa della risposta, ecco che l’associazione che riunisce assicurazioni e fondi pensione britannici pare avere le idee molto chiare:

Read the PLSA's statement on the Bank of England's action and gilt market volatility https://t.co/7pLAleCaTS

— PLSA (@ThePLSA) October 11, 2022

siano benedetti tutti gli ampliamenti possibili. Ma fin da ora, la certezza travestita da consiglio è che gli acquisti di bond indicizzati vadano estesi almeno al 31 ottobre. And beyond.

Insomma, quei fondi pensione costretti a svendere assets a 30 centesimi sul dollaro (quando sono fortunati) a Goldman Sachs e soci, pur di raggranellare sul mercato la liquidità necessaria a coprire le margin calls, ci dicono che - forse - Ben Bernanke avrebbe meritato maggiormente il Tapiro d’oro, piuttosto che il Nobel per l’Economia. Ma guai a discutere e contestare il manovratore globale. Parola di Josep Borrell.

© RIPRODUZIONE RISERVATA

Argomenti