Perché un’uscita così irrituale, quando l’unica preoccupazione è quella vaccini? Sono i dati a parlare. Quelli del credito a famiglie e imprese, negativo in Italia e Spagna e in pieno boom nel Nord Europa. Cosa si cela, davvero, nella spinta agli eurobond?

La situazione deve essere davvero seria, se un uomo dell’esperienza di Mario Draghi incappa in un errore di comunicazione simile. Uscire con la proposta di accelerazione sugli eurobond nel pieno di un Consiglio europeo dedicato pressoché unicamente alla vera priorità dei vaccini equivale infatti ad ammettere che il Re è nudo. E se le opinione pubbliche non si accorgono di queste scelte, i mercati le prezzano immediatamente.

Una primaria fonte del mondo bancario legge così la sortita del presidente del Consiglio italiano sul titolo comune europeo, quasi a voler volgarmente dire che l’inquilino di Palazzo Chigi si è presentato al tavolo del picnic europeo con il proverbiale cavolo a merenda.

E, in effetti, i dati forniti dalla stessa Bce lasciano intravedere una possibile lettura dell’accaduto. Decisamente poco ottimistica per un Paese che, a livello di dibattito interno e di narrativa ufficiale, sembra invece lanciato come un centometrista verso somministrazioni vaccinali anche notturne e riaperture a tempo di record dopo Pasqua, al fine di non perdere quote di mercato nella corsa verso la ripresa.

La quale, ad esempio, appare certificata e con numeri da primato per la Germania, sia dai dati PMI di manifattura e servizi che dall’indice IFO pubblicato ieri. Questo nonostante Berlino stia vivendo in regime di lockdown rigido da prima di Natale e intenda proseguire su questa strada fino al 18 aprile prossimo.

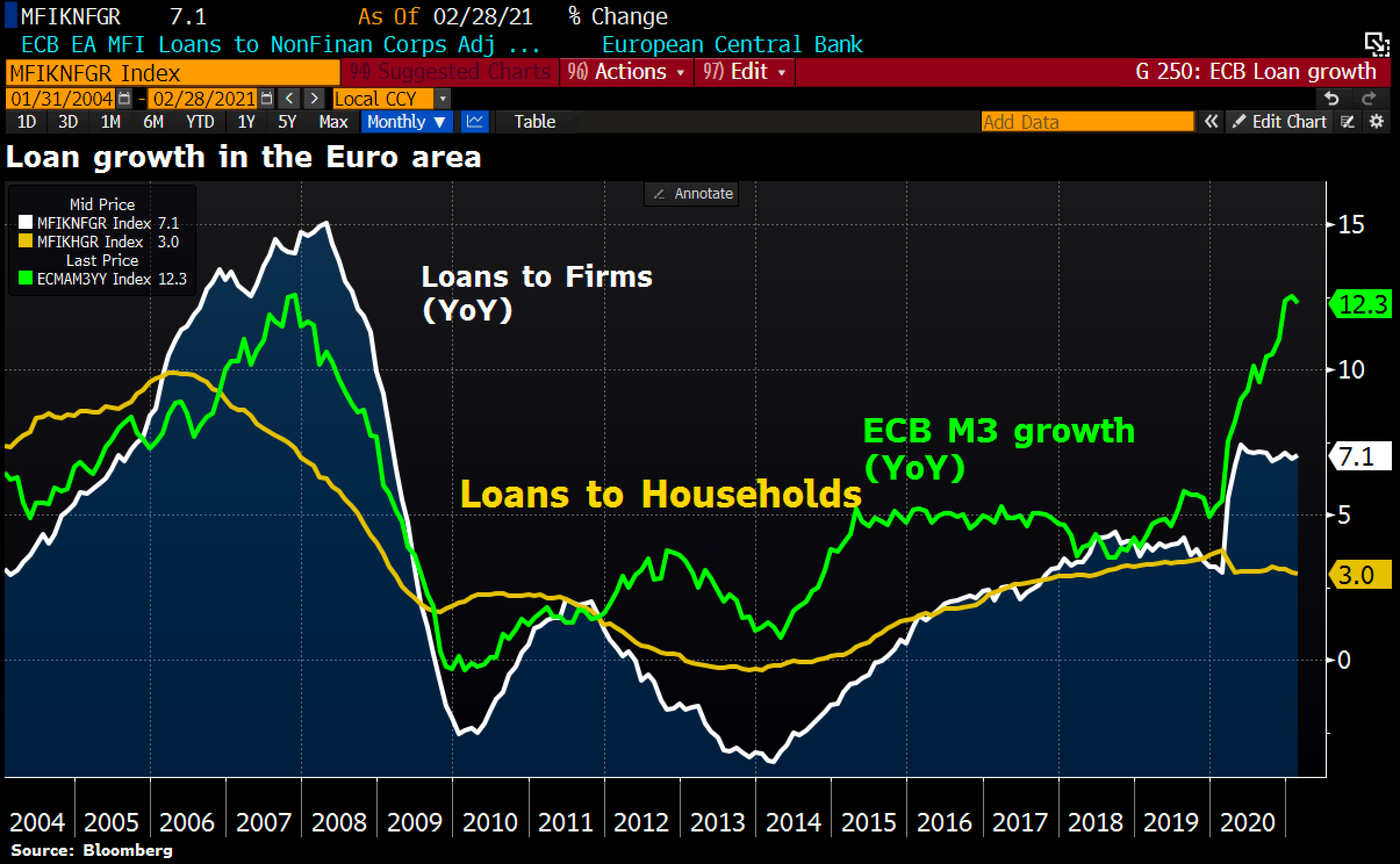

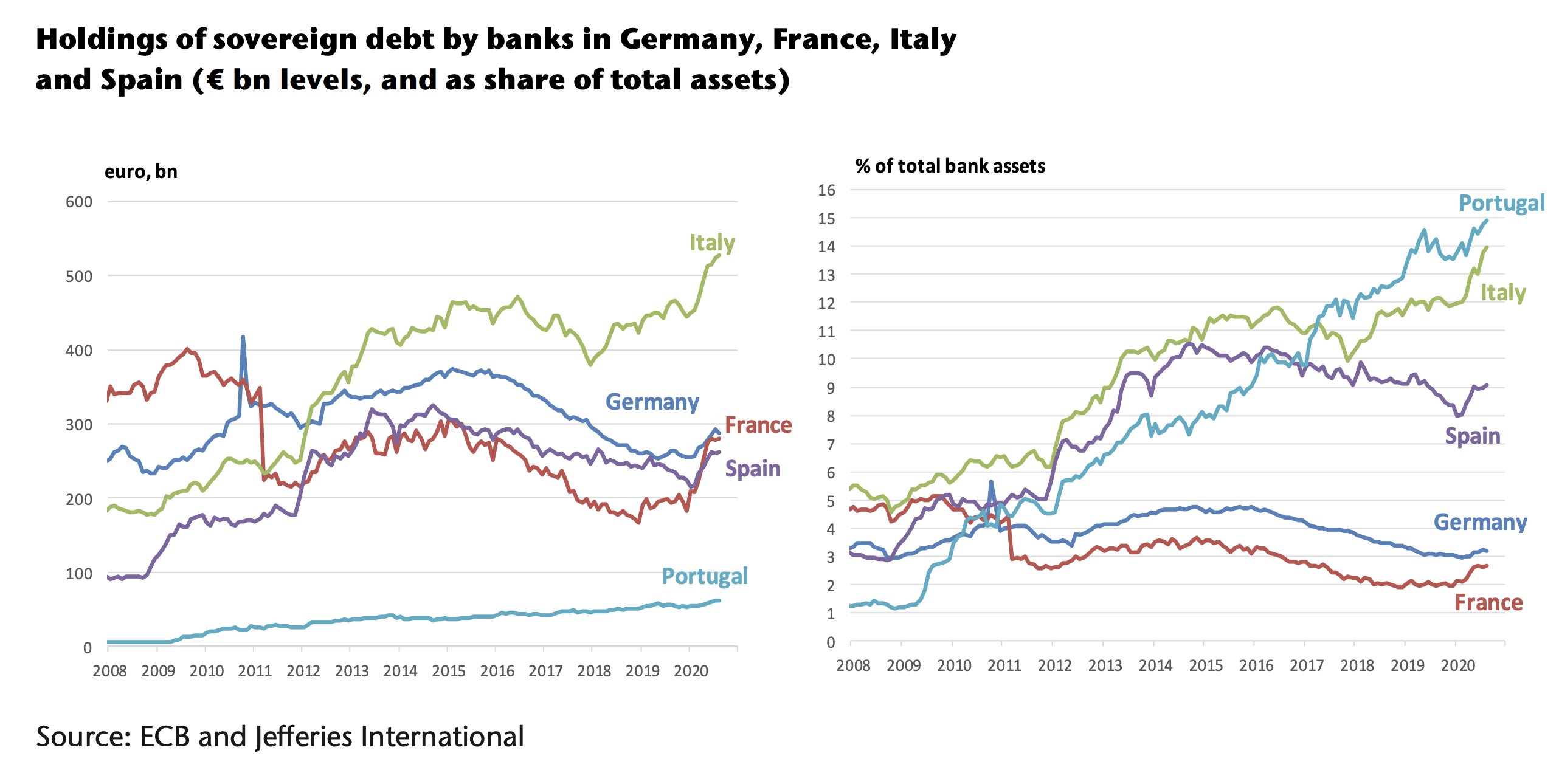

Al centro delle preoccupazioni del premier ci sono questi grafici,

Bloomberg

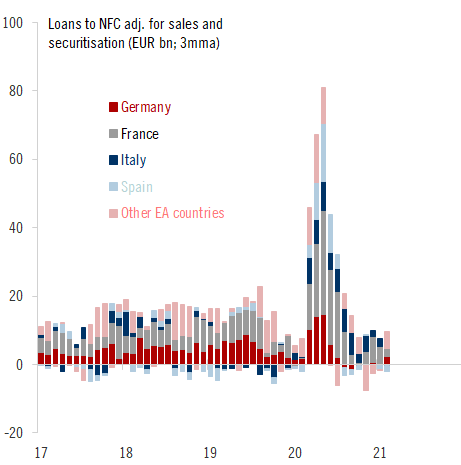

Bce

dai quali si evince un vulnus esorbitante rispetto ai proclami di rivalsa macro post-Covid. Il dato della concessione di credito a famiglie e imprese nell’eurozona ha conosciuto una netta accelerazione nel mese di febbraio, stante anche l’aumento ormai senza più paragoni recenti della massa monetaria M3 in circolazione.

I prestiti alle aziende non finanziarie sono saliti del 7,1%, mentre quelli ai privati del 3% e anche i dati sui mutui hanno segnato un avanzamento significativo, +4,5% su base annua, mentre a registrare un saldo negativo sono state altre formule di credito al consumo, -2,8% su base annua.

Comunque sia, il bancomat corporate dell’eurozona sembra sufficientemente carico da sostenere uno sforzo di ripresa che vedrà il Vecchio Continente dover competere non solo con la Cina ma anche con l’America proiettata verso un +6% di crescita e con un diluvio di liquidità in circolazione.

C’è però un problema, mostrato plasticamente dal secondo grafico: quel lending boom appare concentrato nel Nord Europa, Germania e Francia comprese, mentre il trend di Italia e Spagna appare in negativo.

Paradossalmente, le due economie maggiormente beneficiare degli acquisti Bce e dei fondi di supporto Sure sono quelle che vedono più congelato il meccanismo di trasmissione del credito. Difficile, al netto di ristori spesso ancora soltanto sulla carta e comunque con ammontare decisamente risibili rispetto alle perdite, sperare in una ripartenza a razzo, quando viene a mancare la liquidità alle imprese.

Senza contare come i timori per i rallentamenti nella campagna vaccinale e l’esplosione dell’incidenza delle varianti stiano mettendo sempre maggiormente a rischio anche la stagione estiva del turismo straniero.

Il tutto, evitando di aprire il capitolo più ampio delle dinamiche di prezzo già in ebollizione che non potranno che esacerbarsi, stante il colpo potenzialmente letale che il blocco del canale di Suez potrà assestare a una supply chain globale già messa a dura prova da lockdown e scarsità di elementi base, vedi i semiconduttori.

Insomma, paradossalmente l’uscita del primo ministro italiano appare come una sorta di grido disperato e preventivo rispetto a potenziali tentazioni di rilassamento nelle politiche di supporto, stante i numeri macro messi in campo da alcuni Paesi membri e dal dato relativo alla liquidità in eccesso e al credito bancario.

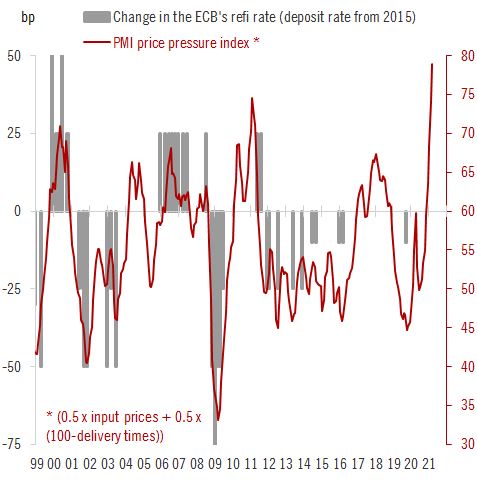

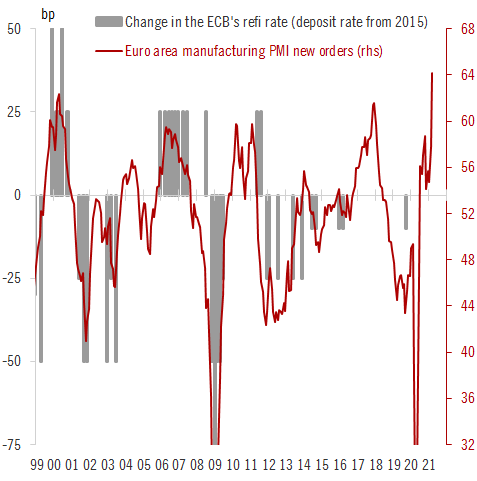

E una conferma indiretta a questa tesi arriva proprio da Francoforte, sponda Bce. Palazzo nel quale Mario Draghi gode ancora, oltre che di stima imperitura, anche di contatti e amicizie. E la pubblicazione di questi due grafici,

Bce

Bce

in concomitanza con quella dei dati PMI di Germania e Francia, non deve averlo fatto dormire tranquillo. Perché quando si comincia a investire gli analisti di alcuni compiti, difficilmente lo si fa soltanto per puro spirito accademico o per iperbole ipotetica.

E cosa ci dicono? Semplice, sintetizzano il terrore che giorno dopo giorno sta prendendo sempre più il sopravvento a Palazzo Chigi: quello di un fattore Trichet. Ovvero, la scelta di aumento dei tassi compiuta dall’allora governatore della Bce nel luglio 2008, proprio a fronte di un surriscaldamento delle dinamiche dei prezzi nell’eurozona. Due mesi dopo, però, esplose Lehman Brothers e lo scandalo subprime schiantò l’intero sistema: da allora, quando si vuole identificare un errore strategico in fatto di politica monetaria, si ricorre a questo precedente. E le dinamiche sulla serie storica, parlano chiaro: a livello di pressione dei prezzi e nuovi ordinativi manifatturieri, il trend attuale sarebbe già consistente con un rialzo dei tassi.

Ben inteso, questo non avverrà mai. Non fosse altro per l’ulteriore scostamento da 60 miliardi messo in campo dalla Germania: parliamo di un indebitamento per il 2021 pari ormai a 240,2 miliardi di euro, circa il 7% del Pil, a cui si uniranno i già preventivati 81,5 per il 2022. Qualcosa come 320 miliardi in un biennio. Di fatto, extra-emissioni che garantiscono alla Bce collaterale di qualità sufficiente per proseguire il PEPP a colpi di deroghe sulla capital key e il limite per emittente almeno fino alla prossima primavera.

Il problema, però, sta appunto nella percezione. Perché come il mercato ha poco gradito l’uscita fuori contesto di Mario Draghi sugli eurobond, potrebbe cominciare a prezzare e fattorizzare un tapering del programma di acquisti come best case scenario, in caso il Covid perdesse potenza attraverso la campagna vaccinale e l’arrivo della bella stagione e quella liquidità in eccesso si tramutasse, magari, in investimenti in CapEx. E perché dovrebbe farlo proprio contro Italia e Spagna?

Semplice e a offrire una conferma sono sempre i dati ufficiali della Bce. Se infatti tutta la stampa ha dedicato un titolo alla dichiarazione di Christine Lagarde rispetto al calo dello spread grazie all’arrivo del suo predecessore a Palazzo Chigi, quasi nessuno ha offerto altrettanto spazio al rovescio della medaglia di quel dato.

A febbraio, infatti, le detenzioni di Btp della banche italiane hanno toccato la quota di 435,835 miliardi, massimo da ottobre.

Certo, la rivalutazione dei prezzi pesa ma la questione rimane esiziale e ontologica: il doom loop fra banche e Tesoro rischia di essere la ragione alla base di quel deludente e preoccupante dato rispetto alla concessione di credito a imprese e famiglie. Proprio nel momento di maggior bisogno di liquidità. Un trend che, come mostra questo altro grafico,

Jefferies/Bce

vede Italia, Spagna e Portogallo pesantemente penalizzate in caso di ulteriore sell-off come quella sostanziatasi sul debito Usa nelle scorse settimane, soprattutto in caso proprio il backstop della Bce restasse a saldi invariati e non vedesse il dispiegamento integrale dell’envelop (non a caso, è stato proprio il membro italiano del board dell’Eurotower, Fabio Panetta, a chiedere addirittura di andare anche oltre al massimale statutario di 1.850 miliardi).

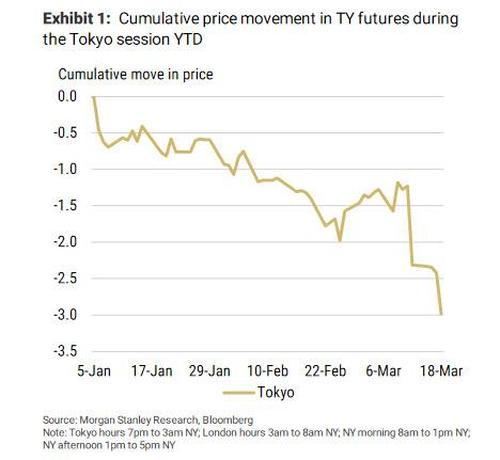

E un’ulteriore preoccupazione in tal senso arriva da lontano, esattamente dai due capi del mondo e si sintetizza in questi due ultimi grafici.

Morgan Stanley

Bloomberg

Il primo mostra come, in base allo studio appena pubblicato da Morgan Stanley, la fonte primaria della massiva sell-off di debito statunitense delle ultime settimane sia stato il Giappone, attraverso le sue banche, assicurazioni e fondi pensione. La ragione? Ribilanciamenti di portfolios in vista della fine dell’anno fiscale nipponico (31 marzo). E se oggi, il debito Usa viene ritenuto di nuovo sufficientemente cheap da essere ricomprato dalle Miss Watanabe in cerca di un rendimento decente, la recente scottatura presa con le scommesse long sul cross yen-lira turca potrebbero rendere molto più cauti gli investitori del Sol Levante.

I quali, come mostra il secondo grafico, lo scorso luglio hanno comprato Btp con il badile, qualcosa come circa 3 miliardi di controvalore. Poca cosa, se pensiamo che per scatenare il terremoto del 2011 le sole banche tedesche ne scaricarono oltre 9 e che oggi la Bce sorveglia gli spread a colpi di acquisti.

Ma un’eventuale chiusura di posizioni, in caso l’Italia venisse percepita come in ritardo sulla ripresa europea post-pandemia, invierebbe pesanti scossoni one-off sui nostri rendimenti, obbligando la Bce a un extra di intervento per evitare il contagio diretto su Spagna e Portogallo. Insomma, il classico incendio auto-alimentante.

Che Mario Draghi vuole evitare a ogni costo. Persino arrivando a offrire il cavolo a merenda degli eurobond sulla tavola da déjeuner sur l’herbe vaccinale del Consiglio Ue. Peccato che il mercato, seppur ancora silenziosamente in nome del galateo dovuto verso cotanta personalità, se ne sia accorto. Immediatamente.

© RIPRODUZIONE RISERVATA