Nike segna un -42% da Novembre, è il momento di investire o meglio aspettare ancora?

La perdita del mercato russo sta ridimensionando gli utili delle multinazionali americane; questo evento si va a sommare a una situazione che vede i tassi di riferimento statunitensi in aumento, spingendo inevitabilmente i valori azionari verso il basso.

La seguente analisi mostra quello che potrebbe essere un possibile fair value di Nike (NKE), descrivendo dettagliatamente lo scenario considerato.

Nike è la prima società al mondo per forniture di attrezzature sportive ed è stata fondata nel 1964 da Bill Bowerman, un prestigioso allenatore di atletica leggera divenuto poi imprenditore, e Phil Knight, prima contabile e sportivo e in seguito uno degli uomini più ricchi degli Stati Uniti nonché proprietario di Laika Entertainment.

La storia di Nike è ricca di acquisizioni, tra cui brand sportivi come Cole Haan, Umbro o Hurley International, ma l’unica società che a oggi è ancora sotto la sua governance è Converse: acquisita per 309 milioni nel 2003, oggi produce più di 2 miliardi di dollari di vendite, rendendola di fatto il miglior investimento nella storia di Nike.

Negli ultimi 10 anni, il colosso americano governato da John Donahoe (anche presidente di Paypal) ha raddoppiato le vendite passando da 20 a quasi 40 miliardi di dollari. La fonte di profitto principale deriva dal mercato Nord americano che incide per un 45%, ma è in forte crescita anche quello cinese con una quota nel 2021 che si aggira intorno al 22% (Grafico 01).

Grafico 01

vendite di Nike (NKE) divise per area geografica e società sussidiarie

Grafico 01

vendite di Nike (NKE) divise per area geografica e società sussidiarie

Un’analisi finanziaria di Nike

Il 05 Novembre 2021 Nike (NKE) raggiunge il suo massimo storico, intorno a quota 179 dollari per azione. Da quel momento comincerà un inesorabile declino raggiungendo il minimo del 25 Maggio a quota 103 dollari, facendo così registrare un crollo del 42% (Grafico 02).

Grafico 02

Nike (NKE) prezzo azionario; scala logaritmica

Grafico 02

Nike (NKE) prezzo azionario; scala logaritmica

Sono principalmente due i fattori che stanno causando il rallentamento nella crescita delle vendite di Nike: la pandemia iniziata nel 2020 e l’attuale guerra in Ucraina che ha portato allo stop di vendite nel mercato russo. Questi due macro eventi inducono a una serie di “micro” fattori di rischio negativi più specifici; volendo citarne alcuni potremmo pensare ai seguenti aspetti:

- deterioramento nelle condizioni economiche americane e globali;

- riduzione della domanda globale di beni ciclici, o ritardi negli acquisti: temendo una recessione economica il consumatore tenderà a risparmiare di più, ritardando quelle spese non strettamente necessarie come l’acquisto di un paio di scarpe da running, ad esempio;

- aumento dei costi interni alla società per rispettare i protocolli di sicurezza a causa del Covid o ritardi dovuti alla mancanza di personale indotta dalla malattia;

- blocchi o ritardi nelle consegne dovute alla supply chain cinese;

- riduzione del margine operativo dovuto all’aumento dei costi di produzione (aumento dei salari, materie prime ecc...)

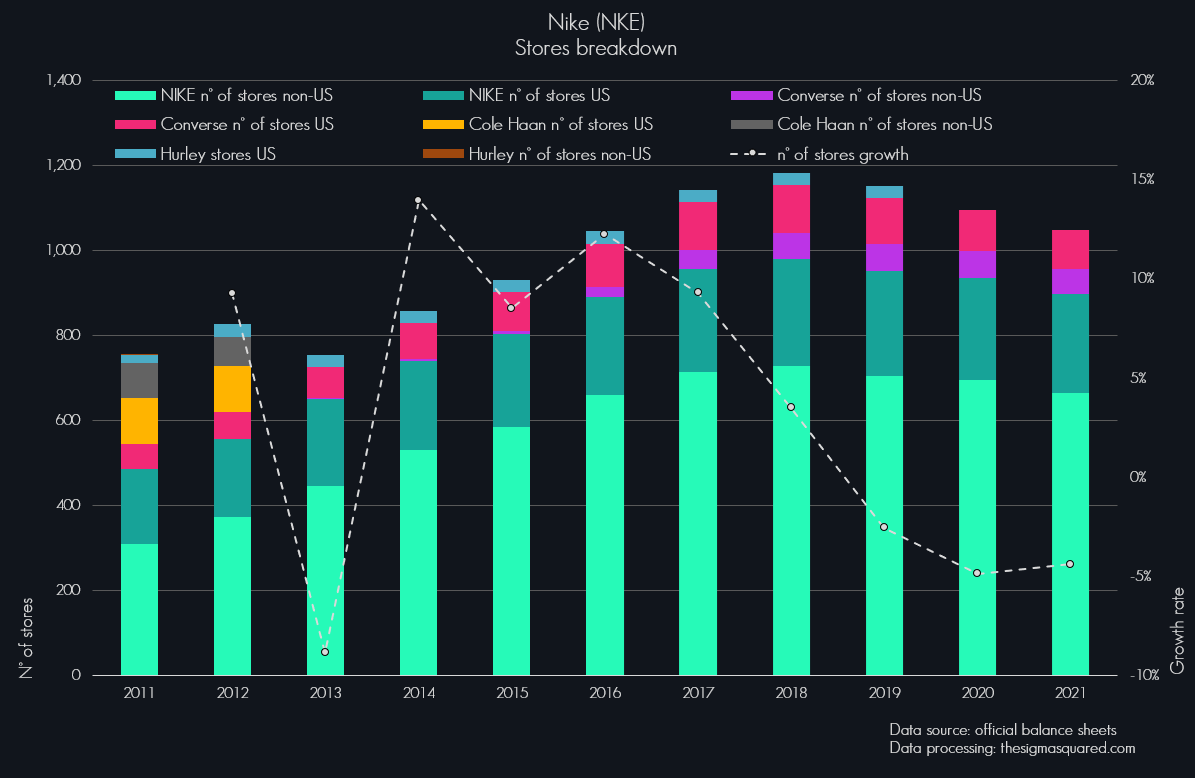

Ma l’imprevisto più drammatico che sta incontrando Nike riguarda appunto la chiusura dei 100 store russi che avrà effetti rilevanti sulle vendite totali: nel 2021 il numero totale di negozi della società americana era di 1048, in riduzione già dal 2018 dove aveva raggiunto un massimo di 1182 (Grafico 03).

Grafico 03

numero di negozi di Nike (NKE) e delle proprie sussidiarie (scala di sinistra); tasso di crescita dei negozi totali (scala di destra)

Grafico 03

numero di negozi di Nike (NKE) e delle proprie sussidiarie (scala di sinistra); tasso di crescita dei negozi totali (scala di destra)

Più negozi significa più vendite e la relazione è piuttosto stretta: il Grafico 04 mostra le vendite totali di Nike per numero di negozi degli ultimi 11 anni.

Grafico 04

Vendite per numero di negozi dal 2011 al 2021 di Nike (NKE)

Grafico 04

Vendite per numero di negozi dal 2011 al 2021 di Nike (NKE)

Il grafico mostra una correlazione di 0.84, un valore molto alto; questo significa che a una riduzione del numero di negozi corrisponde inevitabilmente una riduzione delle vendite.

Se dividiamo le revenue realizzate fuori dagli Stati Uniti per il numero dei negozi extra-US, possiamo calcolare il fatturato medio dei negozi Nike fuori dagli States. In questo modo possiamo avere un’idea della grandezza in termini di vendite potenziali dei 100 negozi russi e quindi dello share di mercato potenzialmente perso dalla società.

Un’ulteriore ipotesi che potremmo fare è quella che il 50% delle vendite russe potrebbero essere recuperate attraverso canali differenti (ad esempio mediante l’importazione da altri stati); inoltre, ipotizzando un trend di crescita simile a quello visto nell’ultimo periodo possiamo immaginarci uno scenario in cui Nike subirebbe un crollo delle vendite nei primi anni per poi recuperare il livello attuale in circa altri 5 (Grafico 05).

Grafico 05

Vendite di Nike (NKE) e possibile scenario futuro considerando la chiusura degli store russi

Grafico 05

Vendite di Nike (NKE) e possibile scenario futuro considerando la chiusura degli store russi

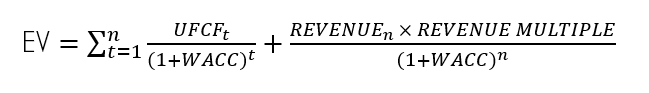

A questo punto possiamo utilizzare un modello DCF “Discounted cash flow” al fine di ottenere il valore equo della società, ma perché il modello sia completo abbiamo bisogno di fare alcuni ulteriori assunti tra cui:

- il costo del capitale “WACC” è di 7,75%;

- un modello a due stadi sia sufficiente a rappresentare lo sviluppo di crescita futuro;

- la proiezione infinita delle vendite dopo i 10 anni sia correttamente rappresentata da un moltiplicatore di settore pari a 4.5x;

La forma matematica del modello scelto sarebbe la seguente:

Formula matematica

del modello scelto

Formula matematica

del modello scelto

Risolvendo il problema con alcuni passaggi possiamo ottenere un fair value, cioè un valore equo rappresentativo della società, pari a circa 83 dollari per azione, quasi 20% sotto al valore attuale.

Conclusioni

Attraverso un modello Discount Cash Flow ibrido (cioè che unisce elementi anti-ciclici ed è quindi capace di calcolare un valore societario in termini assoluti, a elementi ciclici in grado di contestualizzare in parte il valore riscontrato alle condizioni attuali di mercato) abbiamo calcolato un possibile fair value di Nike (NKE): lo scenario considerato ipotizza la perdita del 50% delle vendite prodotte dal mercato russo a causa delle sanzioni occidentali.

Il valore ottenuto presumerebbe una sopravvalutazione di quasi il 20% con un Fair Value di Nike che si attesterebbe intorno a quota 83 dollari per azione.

© RIPRODUZIONE RISERVATA