Al prossimo board (16-17 marzo), la Banca centrale Usa deve offrire due risposte al mercato: come controllare la curva dei rendimenti e l’estensione della deroga sulla ratio di leverage per le detenzioni di Treasuries. L’intero carrozzone della monetizzazione dei deficit si affida infatti alle mosse Usa, dopo il piano monstre del Congresso. E chi tifa maggiormente per Jerome Powell è la Spagna

Cosa hanno in comune l’ultima decisione del governo spagnolo in tema di tutela aziendale con le mosse della Fed al prossimo board, previsto per il 16 e 17 marzo?

Più di quanto sembri. Il ministro dell’Economia iberico, infatti, ieri ha annunciato che l’esecutivo ha deciso di estendere le restrizioni relative ai fallimenti forzati fino alla fine del 2021, altresì attese in scadenza per domani.

Insomma, altro debito. E altre zombie firms pronte a trarre nutrimento del finanziamento diretto dei deficit sovrani posto in essere dalla Bce. Anzi, addirittura con un aumento del ritmo di acquisti obbligazionari nel secondo trimestre di quest’anno, come rivendicato da Christine Lagarde. Quasi Francoforte avesse dato luce verde a Madrid.

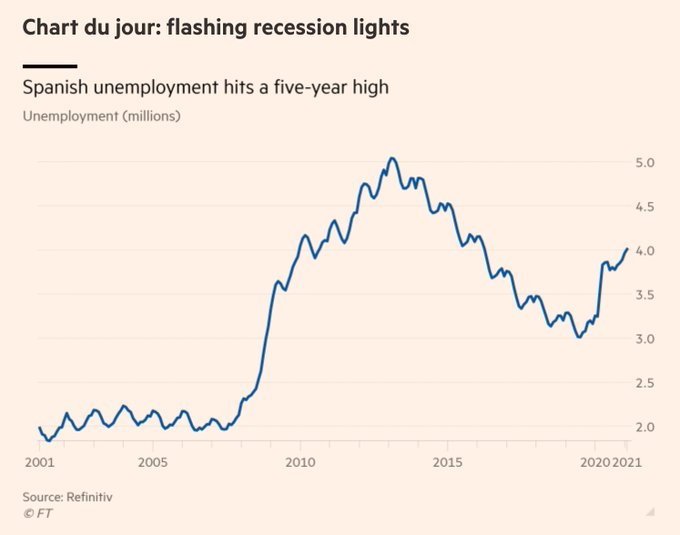

E questo grafico

Financial Times

ci mostra plasticamente il perché: la Spagna, nonostante quanto già messo in campo a livello di scostamento di bilancio e ai fondi SURE cui ha già fatto ricorso, sta rientrando in prospettiva verso una traiettoria da grande malato occupazionale d’Europa, come nel biennio horribilis 2010-2011, quello della crisi dei debiti sovrani. Bloccare i fallimenti per legge e, di fatto, favorire il proliferare di aziende decotte rappresenta un’alternativa per la ripartenza? No, quantomeno in punta di buonsenso.

Ma ormai viviamo nel new normal del Qe perenne, quindi le prospettive appaiono ribaltate. Ma per una scadenza scavallata, un’altra forse ancora più esiziale continua ad avvicinarsi a grandi passi.

Ed è proprio quella riguardante la Fed, istituzione che si appresta a dare il via al proprio Comitato monetario con una spada di Damocle sempre più incombente, quantomeno stante questa grafica,

Bloomberg

la quale mostra i rendimenti obbligazionari statunitensi di ieri mattina nel pre-market. E cosa ci dicono quelle cifre, tanto fredde quanto decisamente esplicite? Che occorrono due mosse, affinché il mercato si plachi.

Primo, la Federal Reserve è ormai obbligata a una politica di controllo sulla curva dei rendimenti (YCC), di fatto una versione meno esplicita della ricetta giapponese che potrebbe passare da una terza versione di Operation Twist. Ovvero, vendere debito a breve scadenza per finanziare l’acquisto di carta con maturity più lunga e comprimere così i differenziali.

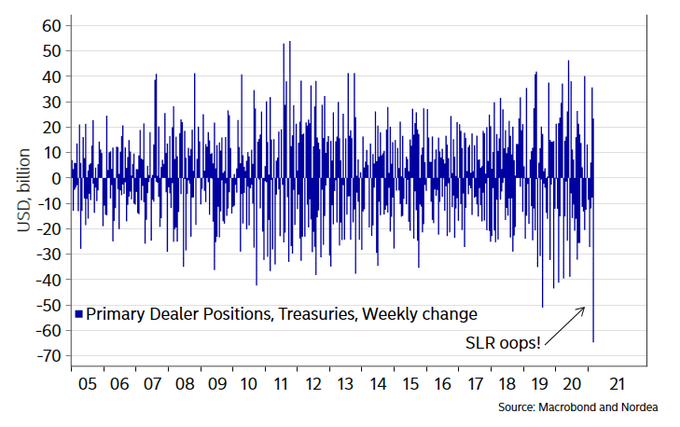

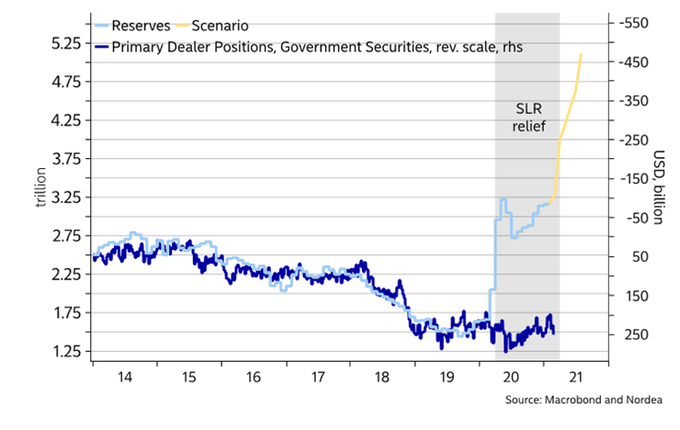

Secondo e più stringente, operare in stile spagnolo. E rompere gli indugi rispetto alla scadenza del 31 marzo, data entro la quale il mercato si attende il prolungamento dell’esenzione rispetto alla SLR, la Supplementary Leverage Ratio, che consente alle banche statunitensi di non conteggiare le proprie detenzioni di Treasuries nel computo generale. Decisa un anno fa come risposta alla pandemia, la questione appare tutt’altro che risolta. Anzi, ora è aggravata proprio da quella dinamica sui rendimenti. E questi due grafici

Nordea

Nordea

contenuti nel weekly editorial di Nordea mettono egregiamente e plasticamente in prospettiva la questione: non solo abbiamo appena assistito al maggiore calo di detenzione di Treasuries da parte dei Primary dealers di sempre ma, soprattutto, se per caso la Fed dovesse decidere di non prorogare il regime di esenzione, il rischio potenziale è quello di una sell-off sull’obbligazionario Usa per un controvalore massimo di 700 miliardi di dollari. Dove finirebbero i rendimenti a quel punto, appare decisamente intuitivo.

E, conseguentemente, anche quale sarebbe la postura monetaria della Federal Reserve nei mesi a seguire. Per quanto l’inflazione venga derubricata a fenomeno passeggero e una tantum legato al fall-out da pandemia e Jerome Powell abbia in tal senso deciso di fissare come obiettivo pre-rialzo dei tassi il raggiungimento di 10 milioni di nuovi posti di lavoro entro la fine del 2022, un decennale in area 2% non consentirebbe certamente la prosecuzione di una politica da 120 miliardi di acquisti al mese, fra Treasuries e MBS.

A quel punto, cortocircuito. La Fed può correre il rischio - anche solo teorico - di una pent up selling sul debito Usa di quella magnitudo? Improbabile. Anzi, impossibile. E’ forse per questo che Christine Lagarde nel corso della sua conferenza stampa di giovedì ha più volte sottolineato l’importanza sistemica e globale del piano di sostegno Usa, quasi a voler giocare allo scaricabarile verso la Fed?

In effetti, la Bce non ha messo in campo nulla più che un riallineamento del proprio ritmo di acquisti, il quale dai 14 miliardi di media settimanale da inizio anno era sceso negli ultimi 14 giorni in area 11 miliardi. Ora salirà, probabilmente a metà strada e su un livello attorno ai 18 miliardi. Ma senza un aumento dell’ammontare a disposizione - tradotto, la conferma al mercato del dispiegamento totale dell’envelop - si interviene soltanto sul ritmo a breve termine, operando però a saldi invariati. Non a caso, l’euforia delle Borse è stata decisamente contenuta. E anche gli spread non hanno proseguito la loro traiettoria ribassista, restando quasi in attesa di ulteriori sviluppi.

Insomma, in un mondo basato sulla monetizzazione dei deficit, tutto ruota attorno alla capacità di proseguire lungo quel percorso auto-alimentante, inventandosi ogni volta una nuova strategia e una nuova emergenza per rimandare il più tardi possibile il redde rationem con il principio stesso di insostenibilità del trend.

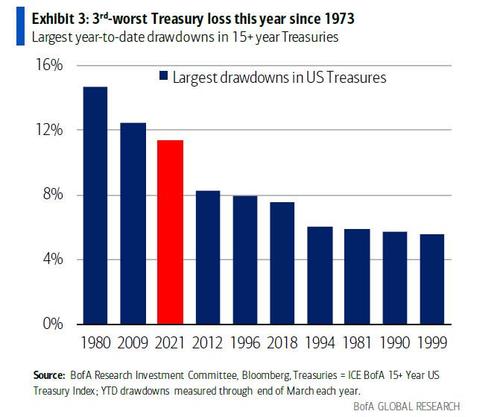

La Bce, di fatto, pare aver già di fronte a sé il muro. E tenta di scaricare la patata bollente sulla Fed. La quale, a sua volta, alla luce di quei rendimenti non potrà che offrire un osso con parecchia polpa attaccata al mercato fra pochi giorni, salvo innescare una sell-off con pochi precedenti, come mostra questo ultimo grafico,

Bank of America

dal quale si evince come il tonfo sull’obbligazionario patito nelle ultime settimane ha portato a un perdita per il comparto sovrano Usa dell’11%, massimo dal 1973.

E Bank of America non ha dubbi: se la Fed deciderà di non intervenire sia sulla ratio di leverage che su una qualche forma di controllo della curva, entro l’estate il decennale Usa rischia un altro 8% di perdita.

Da qualsiasi latitudine la si guardi, la situazione non cambia. Il Frankenstein del Qe perenne si sta ribellando allo scienziato monetarista che giocava a fare Dio. E ogni mossa, sia essa compiuta a Madrid come a Washington, impone automaticamente una contromossa. E conseguenze.

© RIPRODUZIONE RISERVATA