Stress di liquidità ai massimi dal crollo Lehman ma il costo per coprirsi da un altro 10% di calo su Wall Street precipita, come il prezzo del gas. Margin call e poi buy the dip? Lo dirà il baseball

Non c’è niente di meglio di un ex banchiere di Goldman Sachs che approdo al 10 di Downing Street per mettere di buon umore i mercati. Unite all’ottima notizia insistenti voci su un Fed che potrebbe rallentare la corsa dei tassi già a novembre e il prezzo del gas che in Europa scende sotto i 100 euro per MWh e l’euforia è servita. Il tutto, nonostante il tracollo degli indici cinesi. A quali, però, nessuna major statunitense pare abbia però fatto seguire immediato delisting o repentini abbandoni del Paese. Chissà come mai.

Il mondo è impazzito? No, semplicemente tutte le caselle stanno andando al loro posto. Le previsioni meteo che annunciano un inverno estremamente mite anche per il Nord Europa hanno fatto aumentare non poco gli shorts sulla Borsa di Amsterdam, spingendo al ribasso quotazioni già compresse dall’euforia spagnola per gli altri 8 tankers di LNG finalmente scaricate negli hub di rigassificazione. Insomma, spiacente per le inconsolabili vedove di Mario Draghi ma il mezzo accordo del Consiglio Ue c’entra poco. O nulla.

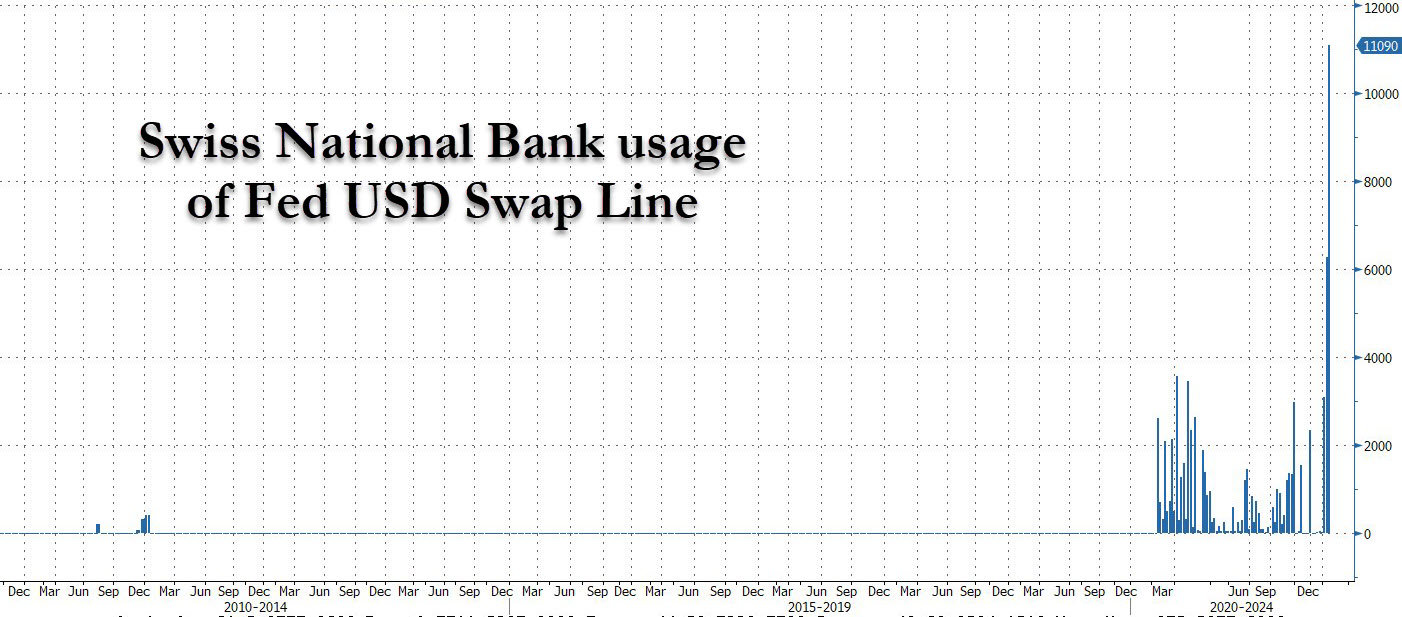

Eppure, il quadro finanziario solo venerdì scorso a fine giornata appariva fosco. Molto fosco. A partire da questi due grafici,

Controvalore di utilizzo della swap line in dollari tra Fed e SNB

Fonte: Bloomberg/Zerohedge

Controvalore di utilizzo della swap line in dollari tra Fed e SNB

Fonte: Bloomberg/Zerohedge

Andamento dell’indice di stress del mercato interbancario

Fonte: Bloomberg

Andamento dell’indice di stress del mercato interbancario

Fonte: Bloomberg

i quali ci mostrano rispettivamente come il controvalore in dollari transitato lungo la swap line che unisce da dieci giorni la Fed alla SNB svizzera sia salito ulteriormente, raggiungendo gli 11 miliardi dai 6,4 di soli cinque giorni prima. Apparentemente, Washington sta coprendo margin calls elvetiche (chissà facenti capo a chi?) come in un enorme Tetris. Non a caso, proprio l’indicatore principale del rischio interbancario comincia a impennarsi in maniera iperbolica.

Ma per ogni bicchiere mezzo vuoto, ne esiste uno mezzo pieno. Ed è questo:

Andamento comparato di riserve bancarie e utilizzo della facility di reverse repo

Fonte: Bloomberg/Zerohedge

Andamento comparato di riserve bancarie e utilizzo della facility di reverse repo

Fonte: Bloomberg/Zerohedge

ovvero, la certificazione che la pantomima sta per finire. Perché quando il dato delle riserve bancarie Usa e quello dell’utilizzo della facility di reverse repo della Fed di New York, dove quelle stesse riserve vengono parcheggiate da trimestri per oltre un trilione di controvalore al giorno ben remunerato e risk-free, arriveranno al recouple, tutto diventerà bellissimo. Nel senso che, con ogni probabilità, partirà una colossale ma finale margin call che otterrà l’effetto sperato: garantire a Fed e soci un alibi talmente chiassoso da finire in prima pagina e aprire i tg, mettendo così in pausa i cicli rialzisti. Perché sarà l’economia reale in recessione a chiederlo. Per il bene dei cittadini.

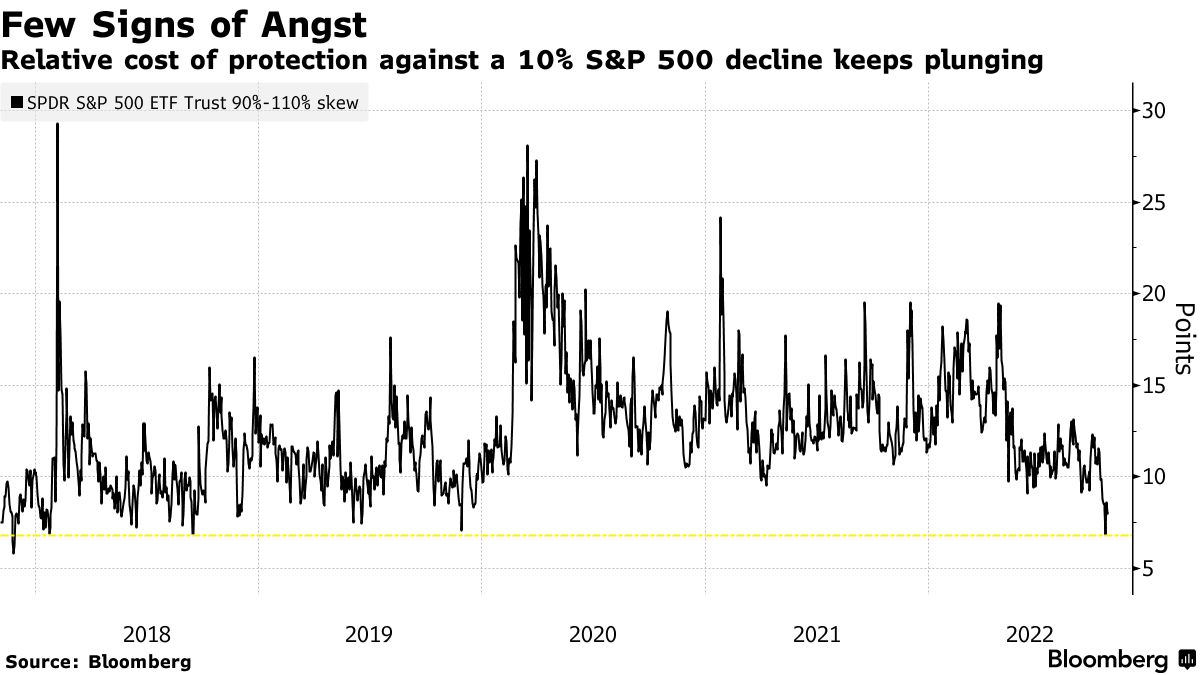

E a quel punto? Buy the dip! E questo grafico

Andamento del costo delle opzioni a copertura da un calo dell’indice S&P 500

Fonte: Bloomberg

Andamento del costo delle opzioni a copertura da un calo dell’indice S&P 500

Fonte: Bloomberg

lo conferma, stante il continuo crollo del prezzo delle opzioni a copertura da un calo di un altro 10% sullo Standard&Poor’s 500. D’altronde, 13 trilioni di capitalizzazione bruciati sono sufficiente. Un po’ di deleverage è stato compiuto, qualche gonzo si è bruciato le dita e ora si può ripartire. Ma, soprattutto, per questo:

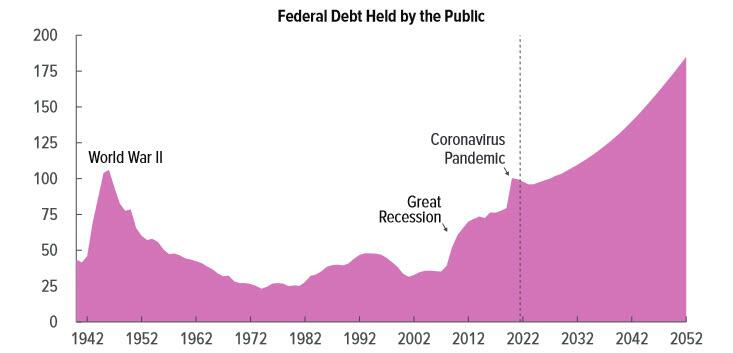

Andamento del controvalore del debito federale Usa detenuto dal pubblico

Fonte: US Congressional Budget Office

Andamento del controvalore del debito federale Usa detenuto dal pubblico

Fonte: US Congressional Budget Office

occorre abituarsi non solo a questi flip-flop di politica monetaria sempre più frequenti ma anche a un’inflazione in overshooting strutturale sui limiti statutari della Banche centrali. Perché, semplicemente, il mondo annega nel debito. E senza un’inflazione alta che operi in modalità inflate it away, la bolla esplode. Ma non quella subprime, il Big Bang del QE globale cominciato nel 2012. E che nessuno ha intenzione di far terminare.

Insomma, ennesimo calcione al barattolo in vista. Giusto in tempo per le elezioni di mid-term, casualmente. A meno che I Philadelphia Phillies non battano gli Houston Astros nei play-off della Major League di baseball che cominciano venerdì in Texas. Perché? Perché la squadra di Philadelphia ha vinto le World Series nel 1929, 1980 e 2008. Servono altre spiegazioni? Una certezza appare comunque consolidata, al netto del responso finale che arriverà dal diamante: prima o poi, il meccanismo si ingripperà. Prima o poi, il brechtiano granello di sabbia farà il suo dovere. Ma tranquilli, al 99% non è questo il caso. Go Astros, comunque.

© RIPRODUZIONE RISERVATA

Argomenti