La Banca centrale Usa alza i tassi di altri 75 punti, fissando però la terminal rate al 4.6%. Obiettivo raggiungibile già a dicembre. E nel 2023 con l’Europa in recessione e intrappolata dalla Bce..

Higher for longer. Come da attese, la Federal Reserve ha ignorato il mini-rallentamento dell’inflazione nel mese di agosto e ha alzato i tassi di altri 75 punti base. portando così il benchmark al 3,25%. E le previsioni della Banca centrale Usa appaiono chiare nel loro intento di lotta senza quartiere all’inflazione: 4,6%, ecco la quota obiettivo. Anzi, la terminal rate attesa per il 2023.

E se Wall Street non è crollata, questo è il motivo. Tradendo una strategia che va ben al di là del mero contenimento di quella dinamica dei prezzi giudicata transitoria per interi trimestri, la Fed ha fissato un target. E soprattutto un orizzonte temporale sui cui basare un playbook di investimento. E i conti appaiono presto fatti. Altri 75 punti base alla riunione del Comitato monetario dell’1-2 novembre (a ottobre non è previsto meeting del board) che potrebbero apparecchiare il tavolo a un FOMC di fine anno (13-14 dicembre) con un potenziale di 200 punti base di rialzo in un trimestre e un tasso di riferimento fra il 4,25% e il 4,50%. Di fatto, già entro fine anno si scenderà a un quarto o mezzo punto di rialzo e la terminal rate sarà raggiunta.

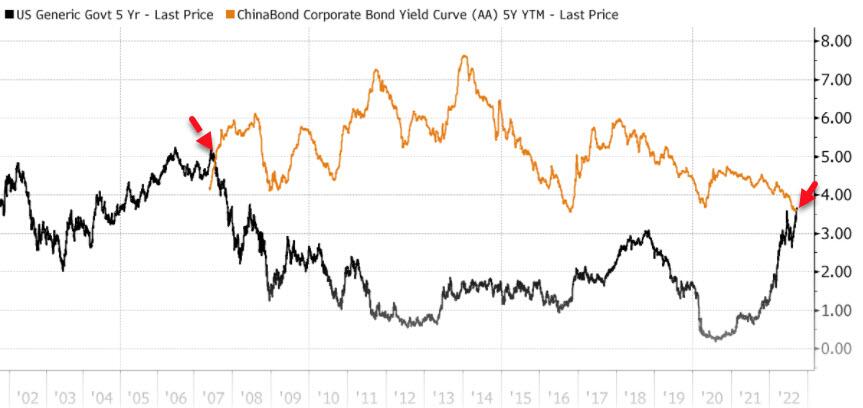

Come valutare quanto accaduto, insomma? Prima di tutto, occorre prendere atto di due proxies alla luce dei quali il Consiglio delle Fed si è riunito. come mostrano questi grafici:

Andamento correlato del rendimento di junk bond cinese e Treasury a 5 anni

Fonte: Bloomberg

Andamento correlato del rendimento di junk bond cinese e Treasury a 5 anni

Fonte: Bloomberg

Andamento del rendimento del tasso benchmark sui mutui Usa (30 yrs)

Fonte: Bloomberg

Andamento del rendimento del tasso benchmark sui mutui Usa (30 yrs)

Fonte: Bloomberg

se il Treasury a 5 anni è arrivato a offrire un rendimento maggiore di un junk bond onshore pari durata cinese, ecco che il tasso benchmark trentennale sui mutui al 4,6% apriva la porta alla grande variabile; utilizzare o meno la bolla immobiliare ormai in fase di esplosione come detonatore di una recessione tanto necessaria, quanto da gestire con i guanti in vista del mid-term?

Ma non basta. Perché questo altro grafico

Andamento correlato di rendimento del Treasury a 2 anni e dividendo S&P 500

Fonte: Bloomberg/Zerohedge

Andamento correlato di rendimento del Treasury a 2 anni e dividendo S&P 500

Fonte: Bloomberg/Zerohedge

mostra come nell’immediata vigilia della comunicazione da parte della Fed, il rendimento del Treasury a 2 anni sia salito al 4% per la prima volta dall’ottobre 2007, aggiornando poi il record al 4,1% mentre Jerome Powell spiegava la propria strategia. La correlazione con il rendimento sul dividendo dello Standard&Poor’s 500 (1,7%) appare impietosa: perché mai tentare la sorte a Wall Street, quando una carta garantita dal governo offre oltre il doppio? Perché tutto questo non durerà. E ora c’è una data. O, almeno, un riferimento.

Tutto questo appare infatti decisamente complementare e marginale all’unico dato di fatto che ha catalizzato l’attenzione proprio delle equities: la terminal rate finalmente fissata, l’orizzonte non più indefinito, la stella polare che illumina chiaramente una sponda dell’Atlantico. E alla luce del discorso di Vladimir Putin alla nazione, ecco che questo ultimo grafico del centro studi di Deutsche Bank

Andamento storico dei tassi Usa e crisi di fine ciclo

Fonte: Deutsche Bank

Andamento storico dei tassi Usa e crisi di fine ciclo

Fonte: Deutsche Bank

mostra come l’approdo entro fine anno a un livello di 4.25-4.50% potrebbe garantire l’effetto detonazione perfetto per un taglio drastico già a inizio 2023, in caso qualcosa andasse storto nel mondo. Sia a livello finanziario che macro che geopolitico. E il ragionamento di prezzatura del ,mercato appare addirittura elementare: al riguardo, il mondo oggi offre l’imbarazzo della scelta, a livello di bomba a orologeria innescate.

E al netto di un’inversione sulla curva dei rendimenti 5-30 anni che a quota -28 ha segnato il livello più estremo dal 2000 e quella 2-10 anni addirittura a -50, ecco che pensare contrarian diventa obbligo. E paradossalmente, ora ad aver paura deve essere l’Europa, Se infatti l’indice real estate continentale oggi ha brevemente toccato il minimo da un decennio, arrivando a un -4,6% che potrebbe operare da canarino nella miniera transatlantico della bolla Usa in espansione finale, ecco che sempre Deutsche Bank ha dato vita a una drastica revisione al ribasso del Pil dell’eurozona, portato dal precedente -0,3% addirittura a -2,2%.

Insomma, al riparo dai guai europei a livello energetico e con una Fed che può permettersi in ogni momento non solo di fermare i rialzi ma anche di abbozzare un avviso di taglio, l’America sembra posizionarsi nella migliore postura possibile verso il voto di inizio novembre e la fine d’anno. Quando invece una Bce alle prese con un’inflazione in area di doppia cifra dovrà giocoforza imporre ai mercati il cortocircuito di tassi in rialzo e recessione ormai conclamata. E da affrontare senza armi monetarie. Insomma, la rates trap pare servita. Ma per l’Europa.

© RIPRODUZIONE RISERVATA

Argomenti