Inflazione europea: analisi, spunti operativi e scenari futuri per la gestione del portafoglio.

È uscito il dato in merito alla variazione del tasso di inflazione in area UE. Il valore negativo dell’inflazione per il mese di maggio fa aprire i listini europei con lievi perdite per poi recuperare terreno nella seconda parte della giornata.

Quali sono gli spunti operativi legativi a variazioni del tasso di inflazione in termini di asset allocation?

Dato inflazione europea: l’impatto sui mercati

Nella giornata di oggi è uscito il dato sulla variazione dell’inflazione relativa al mese di maggio, che mostra una variazione negativa pari allo 0,1% in linea con quelle che erano le attese degli operatori dei mercati finanziari.

Nonostante il risultato atteso, i principali listini europei hanno aperto in negativo per poi recuperare lievemente nella seconda parte della giornata.

A pesare sono le forti incertezze su:

- possibili distorsioni nel mercato del credito di lungo periodo dovute all’acquisto di obbligazioni corporate da parte della FED;

- la volatilità degli utili futuri delle imprese americane;

- la ripresa economica globale che sta facendo parcheggiare un ammontare elevato di liquidità degli investitori nelle loro tasche in attesa di futuri sviluppi.

Asset allocation: cosa succede quando l’inflazione scende?

Come è ben noto, l’inflazione rappresenta la perdita di potere d’acquisto nel tempo di una somma di denaro. Come conseguenza, un suo aumento determina la diminuzione del valore reale di una somma di denaro.

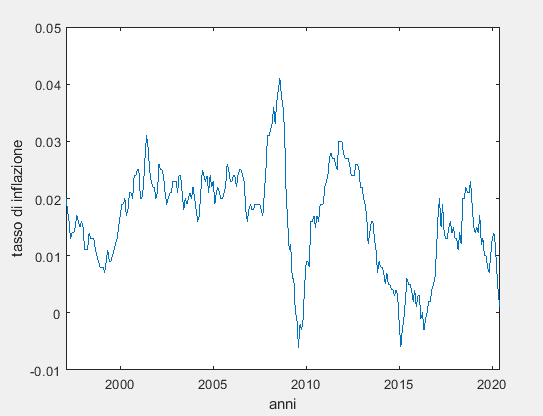

In uno scenario come quello attuale sta accadendo il contrario: i dati relativi all’eurozona mostrano che il tasso di inflazione sta scendendo.

Tasso di inflazione europeo su base mensile periodo 1997 - 2020

Un tasso di inflazione basso fa aumentare il valore reale delle attività.

Chi ci guadagna e soprattutto quali sono gli spunti operativi in termini di asset allocation ?

È ben noto che le sorprese inflazionistiche impattano negativamente su titoli a reddito fisso come obbligazioni corporate e titoli di stato a causa dell’impossibilità di indicizzare questi asset all’inflazione.

Infatti:

- un tasso di inflazione basso aumenta il valore reale dell’asset obbligazionario sia corporate che governativo e ne riduce il rendimento reale. Come conseguenza, lo stato e le imprese private emittenti si troverebbero a pagare un valore futuro più elevatoall’acquirente. Questa situazione comprometterebbe l’attività di entrambi i soggetti aumentandone il rischio di credito (la cosiddetta debt deflation teorizzata dall’economista Irving Fisher nel 1933);

- un tasso di inflazione elevato fa diminuire molto il valore reale del titolo obbligazionario rendendolo non preferibile dagli investitori.

Gli asset che contrariamente sembrano beneficiare da una variazione del tasso di inflazione sono gli asset class azionari provenienti dal settore energy e le commodities come l’oro.

Investire in oro consente di preservare il valore dell’investimento a prescindere dal livello del tasso di inflazione.

Il settore energy, contrariamente, può beneficiare di una variazione del tasso di inflazione poiché:

- con una variazione negativa del tasso di inflazione materie prime come il petrolio costano di meno. Perciò, le imprese del settore energy avranno dei costi di produzione inferiori;

- con un aumento del tasso di inflazione, il petrolio costerà di più ma le imprese produttrici di petrolio potranno incrementare i profitti di vendita.

Quale futuro per l’inflazione in Europa?

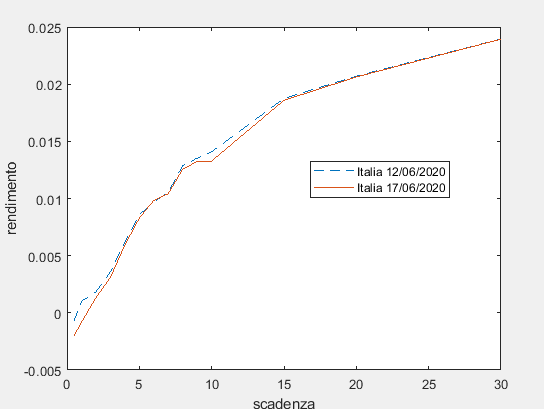

Tralasciando l’attività di acquisto di titoli da parte della BCE, per il momento le curve dei rendimenti delle obbligazioni europee sembrano non subire forti oscillazioni rispetto alla fine della settimana scorsa.

Curva di rendimenti obbligazioni italiane 12/06/2020 vs 17/06/2020

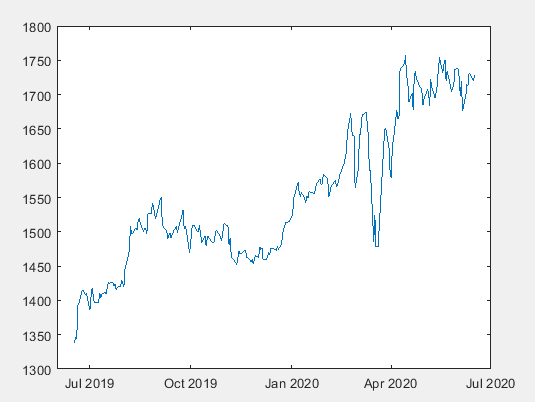

Con il prezzo del petrolio Brent e WTI in calo rispetto a settimana scorsa e il prezzo dell’oro in salita, rimane una situazione di calma nei mercati finanziari.

Prezzo dell’oro in oncia 17/05/2019 -17/06/2020

L’incertezza in merito alle tempistiche della ripresa economica alle nuove tensioni in Asia e alla ripresa dei contagi da COVID-19 inducono gli operatori dei mercati finanziari alla cautela.

Tuttavia, una bassa inflazione e le nuove incertezze provenienti sia dall’emergenza sanitaria COVID-19 che dalle tensioni geopolitiche tra Cina e Stati Uniti e tra le due Coree sembrano favorire asset class come l’oro nei portafogli.

© RIPRODUZIONE RISERVATA