Falchi e colombe hanno dato vita a un siparietto, concluso con un calcolo costi/benefici che ha privilegiato mercati e spread. Ma la «tassa energetica» può far deragliare una ripresa già a rischio

Ora è ufficiale: la situazione è seria. Molto seria. Perché quando si ricorre a un gioco delle tre carte degno del piazzale di un autogrill per rabbonire mercati e media, dopo giorni di quella che ora appare chiaramente una falsa contrapposizione in seno al board, significa che l’operazione di raschiamento del fondo è ampiamente cominciata. E con i presunti falchi assolutamente complici, al netto delle minacce a vuoto.

Non serve infatti un master in economia per capire quanto palesemente confermato da questi tre grafici:

Controvalori mensili di acquisto Pepp

Fonte: Pictet/Bce

Controvalori mensili di acquisto Pepp

Fonte: Pictet/Bce

Deviazioni di percorso a target fisso del Pepp

Fonte: Bloomberg/RBC

Deviazioni di percorso a target fisso del Pepp

Fonte: Bloomberg/RBC

Proiezione del percorso di tapering Bce

Fonte: Nomura

Proiezione del percorso di tapering Bce

Fonte: Nomura

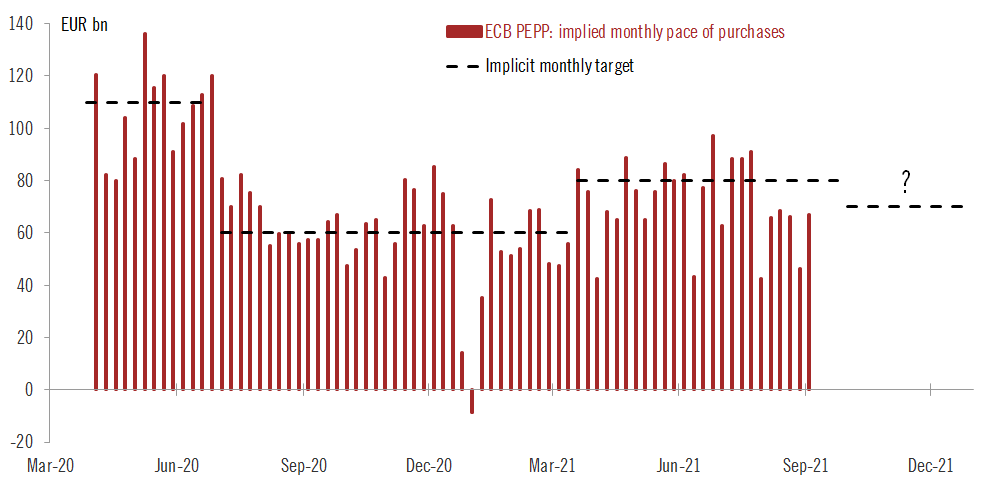

la Bce non sta rallentando proprio nulla. Anzi, paradossalmente potrebbe arrivare ad aumentare il ritmo degli acquisti nel quarto trimestre, poiché un rumors uscito dal Consiglio ha fatto sapere che i controvalori del Pepp si muoveranno nel range 60-70 miliardi (dagli attuali 80) con principio di flessibilità. Il primo grafico mostra gli andamenti degli ultimi trimestri e già così appare chiaro come un valore di acquisti di quel genere non sostanzierebbe affatto una riduzione. Nella peggiore delle ipotesi, un mantenimento del ritmo attuale.

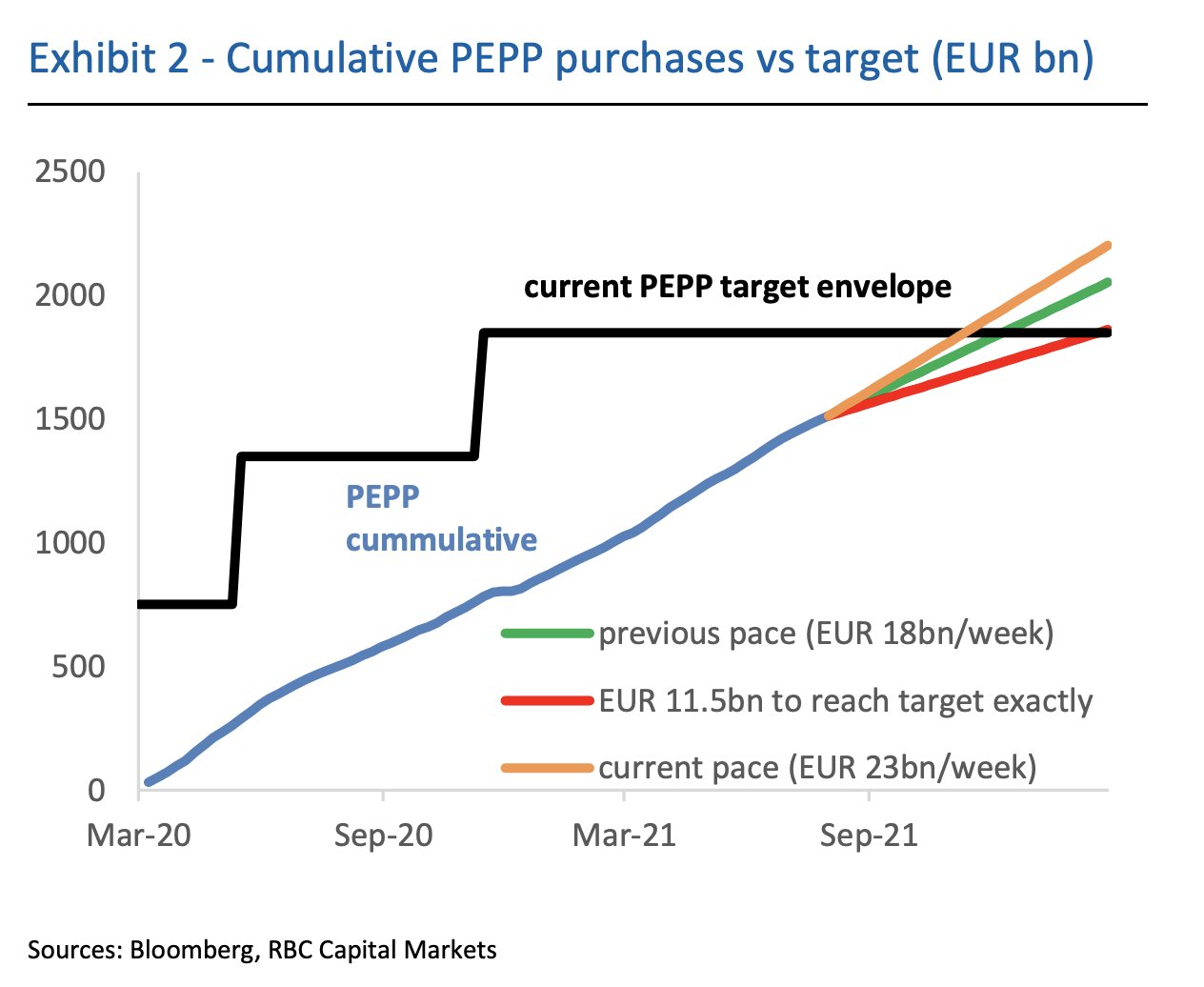

Ma c’è di più e di meglio. Il secondo grafico, infatti, mostra i tre scenari di raggiungimento del target statutario del Pepp più envelop: la linea rossa mostra come un controvalore di 11,5 miliardi a settimana garantirebbe l’esaurimento dell’ammontare proprio attorno a 31 marzo prossimo. Se si ragiona rispetto a un range attorno ai 60-70 miliardi al mese, pur volendo optare per l’ammontare più basso, l’Eurotower opererà sul secondario per circa 15 miliardi alla settimana. Se non di più, appunto. Ed eccoci arrivare al terzo grafico, la simulazione di tapering fatta da Nomura.

Se anche l’Eurotower avesse deciso per un drastico taglio degli acquisti, arrivando a un loro dimezzamento nel quarto trimestre (40 miliardi al mese come cap), il sostegno al mercato e agli spread sarebbe comunque garantito dal rientro in gioco in grande stile dell’APP (il Qe originario del 2012, poi divenuto la sigla-ombrello di tutti i piani espansivi implementati) a partire dalla fine del PEPP, il prossimo 31 marzo. Basta infatti una terza media ottenuta con la sola sufficienza per notare come quella cifra ipotetica di 40 miliardi al mese non verrà raggiunta nemmeno nel novembre 2022: sarà comunque superiore, soltanto attraverso l’APP e il suo envelop. E fino a settembre 2022 compreso, si viaggerà addirittura in area 60 miliardi al mese. Gli stessi che rappresentano oggi la parte più bassa della forchetta di acquisto comunicata.

Quindi, tutto questo bailamme è stato messo in campo per una manovra totalmente inutile, perché salvo interventi netti sulla guidance dell’APP, già oggi il mercato prezzava almeno 6 mesi di periodo di grazia post-PEPP. Un altro anno intero con almeno 15 miliardi di acquisti alla settimana. Di base. Serviva solo la conferma ufficiale della Bce, giunta puntuale con le parole in conferenza stampa di Christine Lagarde: Non è un tapering, stiamo ricalibrando il Pepp. Il cui futuro verrà discusso nel meeting di dicembre. Un bel calcione trimestrale al barattolo, di fatto in grado di tramutare i prossimi board in meri appuntamenti formali.

Perché i cosiddetti falchi sono da considerarsi dei complici di questa messa in scena? Perché i due pretoriani della Bundesbank, ovvero i numeri uno delle Banche centrali di Austria e Olanda, la scorsa settimana avevano minacciato e richiesto ben altro. Ovvero, la modifica sulla policy applicativa dell’APP a partire dal 1 aprile 2022, ovvero dal giorno dopo la fine del PEPP. Tradotto, fine del processo di deroga alle regole statutarie dell’APP posto in essere in seno al PEPP. Quindi, ritorno al limite del 33% per emittente, alla capital key di acquisti pro quota e soprattutto stop all’accettazione del debito greco come collaterale per operazioni di finanziamento. Nulla di tutto ha fatto capolino nel comunicato ufficiale, né tantomeno nel corso della conferenza stampa. Anzi.

In compenso, gli spread hanno festeggiato. Con grande clamore ed entusiasmo. C’è però un problema, strettamente connesso all’altra grande mistificazione posta in essere da Christine Lagarde. La quale, commentando la decisione del board di aumentare gli outlook inflazionistici, ha comunque ribadito come il trend attuale dei prezzi sia da considerarsi totalmente transitorio. E, soprattutto, come invece il livello di crescita economica dell’eurozona sia ben oltre le attese, minacciato soltanto potenzialmente da un eventuale fuoriuscita dal controllo della variante Delta. Tralasciando quanto confermato dagli indici IFO e ZEW tedeschi e dal continuo peggioramento delle condizioni di approvvigionamento di materiali e componenti da parte delle aziende europee, la Bce mettendo un coperchio sulla pentola dei differenziali sovrani rischia di far esplodere quella della bolletta energetica.

Nemmeno a dirlo, costo accessorio per le medesime aziende già alle prese con margini ultra-ridotti e necessità di scaricare i costi lungo la filiera. Ed ecco che all’ultimo anello di quella catena si trovano i cittadini/risparmiatori/consumatori, i quali stanno già oggi condividendo con le imprese il salasso rappresentato da questi grafici:

Costo attuale dell’energia elettrica in Spagna

Fonte: Bloomberg

Costo attuale dell’energia elettrica in Spagna

Fonte: Bloomberg

Costo attuale dell’energia elettrica in Germania

Fonte: Bloomberg

Costo attuale dell’energia elettrica in Germania

Fonte: Bloomberg

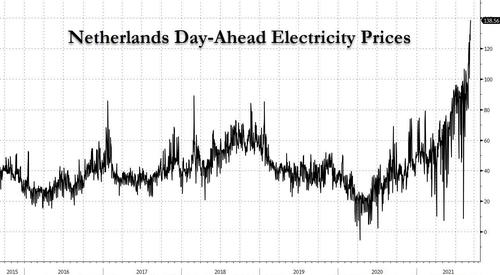

Costo attuale dell’energia elettrica in Olanda

Fonte: Bloomberg

Costo attuale dell’energia elettrica in Olanda

Fonte: Bloomberg

il costo dell’elettricità in Spagna, infatti, ha appena toccato il record assoluto di 152,32 euro per megawatt/ora. E Germania e Olanda, due terzi del fronte dei falchi che minacciava sfaceli, non stanno certo meglio. Anzi. Sarà davvero transitoria l’inflazione? E quanto si prolungherà questo periodo di transizione, calcolando che, a poco a poco, tutti i programmi di sostegno posti in essere dai vari governi cominciano a venire meno, così come i bandi ai licenziamenti e agli sfratti?

Di fatto, un costo fisso ineludibile come quello della bolletta energetica rischia di andare a erodere un potere d’acquisto già compromesso dalle criticità appena elencate. E non basta, perché il loop potrebbe a sua volta vedere aumentare le sofferenze bancarie, costringendo gli istituti a un credit crunch preventivo sulla concessione di prestiti e mutui. La tempesta perfetta per una ripresa dell’economia reale che già deve fare i conti con i colli di bottiglia della supply chain, a detta di tutti - tranne ovviamente Christine Lagarde - destinati a esondare con i loro effetti nefasti almeno al primo trimestre 2022.

La convergenza che ha portato a questo compromesso al ribasso, benedetto appunto anche dai rigoristi del Nord, trae forza da due elementi. Primo, l’incertezza che gravita attorno all’esiziale voto tedesco del 26 settembre. Secondo, il calcolo costo/benefici rispetto a una reale tapering che avrebbe rischiato di mandare fuori controllo gli spread, creando i prodromi di un altro 2011 con il Covid ancora latente. Insomma, la Bce ha fatto una scelta conservativa. Per i mercati e i governi, punendo però imprese e cittadini. La speranza è che l’azzardo vada a buon fine. Resta però un fatto: non si parli di rallentamento o diminuzione del Pepp. E’ tutto come prima. Anzi, forse si è surrettiziamente aumentato. Brutto, bruttissimo segnale.

© RIPRODUZIONE RISERVATA