Tutti pazzi per le call con scadenza marzo 2022 che scommettono sul Libor a 3 mesi sotto lo 0,5% nel 2025 (dall’1,46% attuale). E qualcuno va oltre: tassi Usa negativi entro la fine del prossimo anno

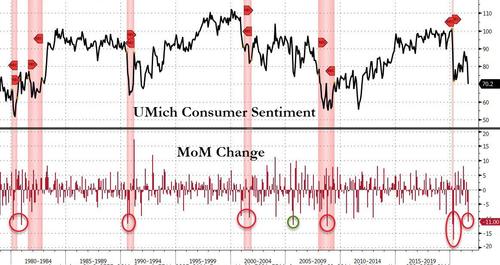

Il mercato non grida i suoi timori. Quantomeno, si guarda bene dal farlo in modalità en plein air. Dissimula. Spesso molto bene, come mostra questo grafico:

Fonte: Bloomberg/Zerohedge

nel giorno in cui l’indice di fiducia degli americani tracciato dall’Università del Michigan (UMich) è letteralmente crollato da 81.2 a 70.0, una lettura più debole di quella dell’aprile 2020 e in pieni minimi da lockdown, Wall Street segnava invece nuovi massimi. Formalmente, l’antitesi del panico.

Eppure, come mostra questo altro grafico,

Bloomberg/Zerohedge

qualcuno ha fatto notare come 6 volte su 7 negli ultimi 40 anni in cui l’indice di confidence è crollato a questi livelli, gli Stati Uniti erano in recessione o stavano per entrarci. Ma con i titoli azionari ai livelli attuali, come è possibile? Cosa può andare storto? Qualcosa di decisamente sistemico. Un vero e proprio tail risk. Tale non solo da mandare in archivio il taper prima ancora che entrasse in azione ma, addirittura, da far archiviare ogni possibile proiezione di primo innalzamento dei tassi nel 2022. E aprire la strada all’estremizzazione del Qe perenne, quel regime di Nirp (Negative Interest Rates Policy) che presuppone la discesa in negativo del costo del denaro.

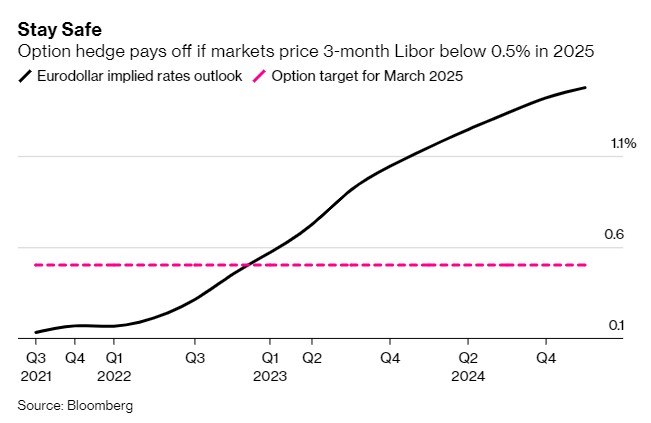

Insomma, un cigno nero. Materializzatosi all’orizzonte dei meandri più tecnici del mercato subito dopo la pubblicazione del dato sull’inflazione Usa, quasi a voler segnalare in codice agli addetti ai lavori che forse è davvero giunto il momento di prepararsi a uno scossone. Questo grafico

Fonte: Bloomberg

mostra l’attuale anticipazione offerta dal mercato futures rispetto alla politica della Fed: un primo innalzamento dei tassi a fine 2022 e un’aspettativa di lungo termine per il raggiungimento dell’1,46% nel primo trimestre del 2025. Cosa è successo, invece, negli ultimi giorni? Lo mostra questo altro grafico:

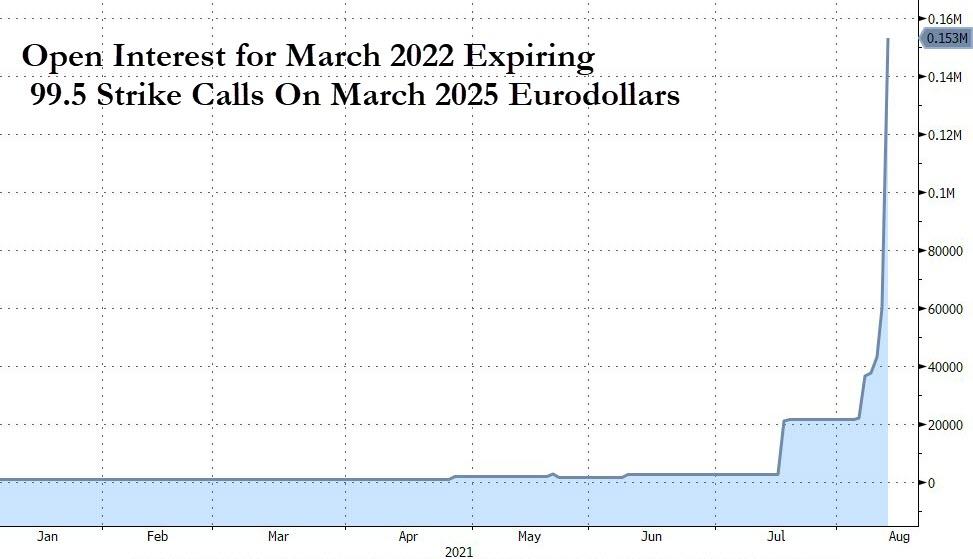

Fonte: Bloomberg/Zerohedge

un notevole numero di traders ha cominciato a scommettere su opzioni call eurodollaro con scadenza marzo 2022 che implichino una traiettoria di aggiustamento del mercato tale da portare l’aspettativa del Libor a 3 mesi al di sotto dello 0,5%. Dall’attuale attesa di 1,46%.

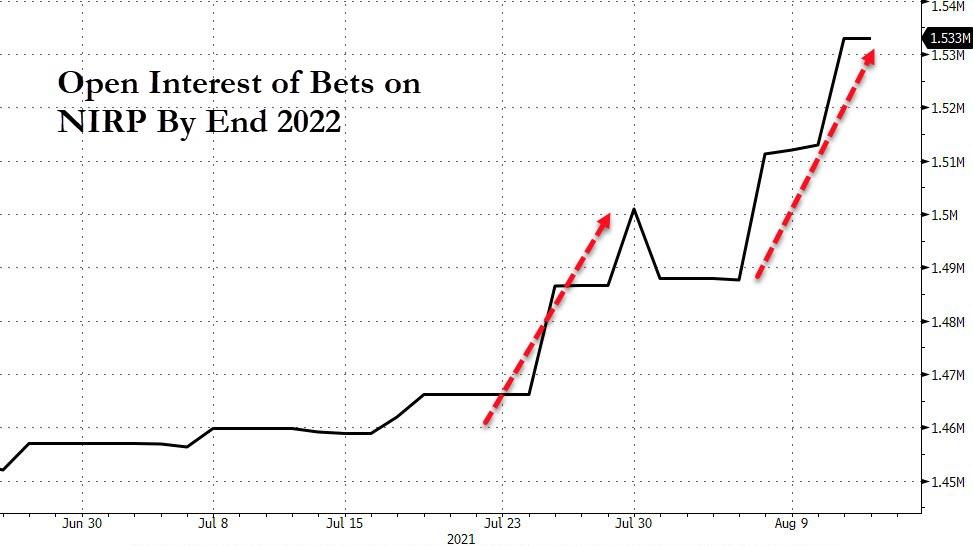

Tradotto, da qui a sette mesi, lo scenario di mercato sarà talmente ribaltato da portare i futures a prezzare una Fed totalmente immobile sul lungo termine a livello di tassi. Nessun primo rialzo a dicembre 2022. E, anzi, come mostra questo grafico

Fonte: Bloomberg/Zerohedge

un altro - relativamente consistente - drappello di operatori sta scommettendo su tassi negativi negli Stati Uniti entro quella medesima scadenza temporale. Praticamente, una rivoluzione. La quale, per sostanziarsi, necessita però della sua scintilla primordiale.

Cosa potrebbe scatenare uno scenario simile? Le ipotesi sono limitate. In primis, il classico policy error della Banca centrale. Ovvero, la Fed procede con il taper già nel tardo autunno/inverno di quest’anno, scatenando un crash di mercato tale da costringerla a tornare drasticamente sui suoi passi. E rimanerci. Secondo, un rallentamento fino allo stop della ripresa economica globale dovuto a un riesplodere sul larga scala del Covid, principalmente legato alla constatazione in progress dell’inefficacia dei vaccini contro le nuove varianti. Terzo, una crisi di liquidità da qui all’autunno, tale da far evaporare ogni discussione sul taper prima che diventi concreta. E al riguardo, giova ricordare come le ultime tre sessioni di fila di utilizzo della facility di reverse repo della Fed abbiano segnalato un controvalore sopra quota 1 trilione di dollari.

Insomma, stante l’assenza di scadenze di fine trimestre che comportino l’ammassare fuori bilancio di riserve, sembra che qualcuno stia creando i prodromi di un incidente controllato attraverso il drenaggio implicito di liquidità al di fuori del sistema. A quel punto, una margin call anche meno drastica di quella che ha steso Archegos sarebbe sufficiente per creare il casus belli. Quarto, lo mostra questo ultimo grafico:

Fonte: Bloomberg/Zerohedge

qualcuno si è infatti preso la briga di comparare i corsi azionari attuali con quelli del 1987 e la correlazione fa paura. Quantomeno, perché al corrispettivo odierno del Black Monday di quell’anno mancherebbero poche settimane: era infatti il 19 ottobre, quando gli indici Usa persero il 20% in un giorno. E Alan Greenspan si precipitò a tagliare con il machete i tassi.

Nemmeno a dirlo, la terza e la quarta ipotesi sembrano andare idealmente a braccetto, completandosi l’una con l’altra. Insomma, qualcosa pare muoversi sottotraccia. Anzi, sotto il pelo dell’acqua. Dove navigano insidiosi gli iceberg più grossi, quelli che lasciano intravedere in lontananza solo la punta. E che divengono impossibili da evitare, quando ci si è avvicinati troppo. Forse, soltanto una suggestione. O un messaggio in codice inviato dalla componente più influente e meno indulgente del mercato alla Fed e al suo numero uno in attesa di riconferma, affinché eviti azzardi. Magari proprio in vista del simposio di Jackson Hole del 26-28 agosto. Attenzione, quindi, ad attendere il classico attentato di Sarajevo che scateni la guerra. Potrebbe trattarsi di un incendio del Reichstag.

© RIPRODUZIONE RISERVATA