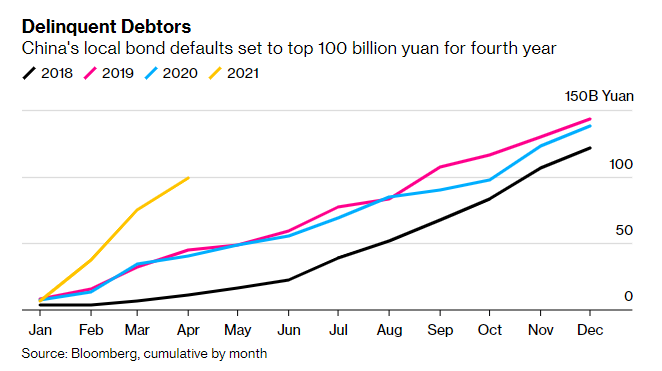

Il controvalore di default corporate del Dragone ha superato i 100 miliardi di yuan per il quarto anno di fila. Ma anticipando il traguardo ad aprile invece che a settembre. La «mano invisibile» dello Stato è sparita, in ossequio all’attrazione di investitori come fondi pensione e assicurazioni. Basta hot money. Ma anche l’impulso creditizio cinese sta svanendo: i mercati equity globali sono avvisati. Fed e soci, pure

Volete un esempio di libero mercato in un universo di unicorni da Qe? Guardate alla Cina. L’affermazione è ovviamente provocatoria e iperbolica. Ma nemmeno troppo, in tempi di Borse ampiamente manipolate dall’attività onnivora delle Banche centrali. Pechino, infatti, sta silenziosamente operando il proprio tapering dalle misure di stimolo anti-Covid, ha appena lasciato sgonfiare la bolla equity, vedendo l’MSCI China entrare in bear market per la seconda volta in un anno, come mostra il grafico

Fonte: Bloomberg

ma - soprattutto - sta compiendo una strage di zombie firms. Xi Jinping come Dylan Dog.

Questo secondo grafico parla chiaro:

Fonte: Bloomberg

i default corporate di aziende del Dragone su bond onshore non solo hanno ormai superato il controvalore di 100 miliardi di yuan per il quarto anno di fila ma, soprattutto, lo hanno fatto sul finire di aprile. Preventivamente quel Rubicone non era mai stato varcato prima del mese di settembre. Cosa sta accadendo? Approccio schumpeteriano. La Cina vuole aprirsi realmente al mercato, inteso però come investitori esteri di approccio più istituzionale come i fondi pensione e assicurazioni. E meno alla hot money in cerca di profitti facili. E i numeri diffusi da Bloomberg parlano chiaro: nel 2015 del grande tonfo azionario, il volume totale di default conseguenti si fermò infatti a soli 8,9 miliardi di yuan. All’epoca, la mano invisibile dello Stato intervenne. E salvò praticamente tutti. Ora lo spartito su cui si basa la musica pare cambiato.

E il mercato pare gradire: Paradossalmente, un numero maggiore di default è sintomo di una dinamica creditizia sana con un’adeguata prezzatura del rischio. I regolatori cinesi stanno tracciando una linea netta fra ciò che è sistemico e ciò che non lo è, Vogliono cambiare l’impostazione mentale di chi investe e innervare nel sistema proprio la percezione di fine dell’azzardo morale. Di fatto, un alt alla speculazione facile garantita dal supporto della Banca centrale e dalla sua iniezione costante di liquidità, conferma Jean-Charles Sambor, capo del dipartimento mercati emergenti di BNP Paribas. Insomma, l’esatto contrario dell’atteggiamento di Treasury statunitense e Fed.

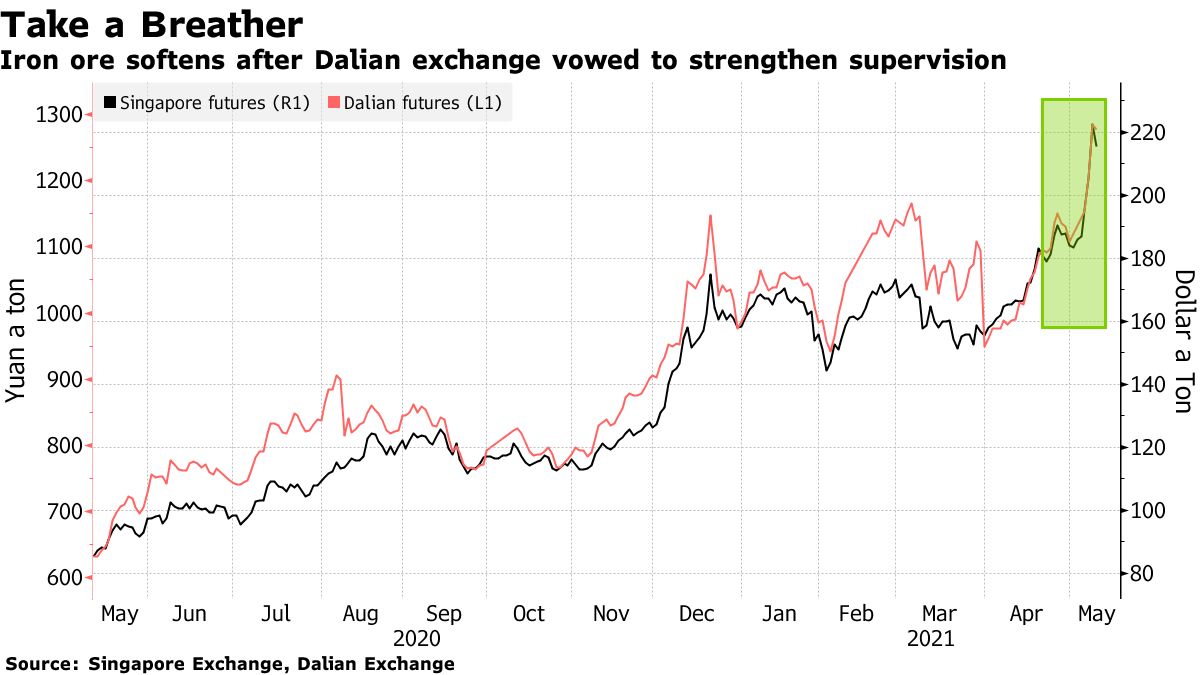

Ma non basta. Perché se la Borsa sta pagando questo atteggiamento di rigore finanziario unito alla stretta regolatoria sul comparto tech, tale da vedere proprio nomi come Alibaba, Tencent e Meituan guidare l’ingresso dell’indice benchmark in correzione ufficiale, ecco che questo grafico

Fonte: Bloomberg

ci mostra come la Cina stia cercando contestualmente di calmierare la corsa del prezzo delle commodities. Al momento con scarsi risultati. I futures del minerale di ferro (iron ore), infatti, sono schizzati alle stelle a inizio settimana dopo la decisione della Dalian Commodity Exchange di alzare i limiti di trading e i requisiti sui margini, proprio nel tentativo di raffreddare la speculazione. Identiche iniziative sono state prese sull’acciaio a Shanghai e sul carbone a Zhengzhou. Al momento con esiti ugualmente deludenti. Ma trovandosi ad affrontare l’aumento più marcato dei costi alla produzione dal 2017, le autorità cinesi difficilmente desisteranno troppo in fretta dal loro intento.

Ed ecco che questo grafico,

Fonte: Société Générale

infatti, mostra come la crescita del Social Financing totale - di fatto, la liquidità immessa in circolo dalla PBOC come stimolo all’economia - in aprile sia scesa ai minimi dal marzo 2020, chiaro segnale di un tapering sulle misure espansive messe in campo contro la pandemia. Di fatto, un strumento alternativo per cercare di bloccare gli animal spirits speculativi sulle materie prime. Ma attenzione, perché come mostra il grafico, le dinamiche dell’impulso creditizio cinese (linea rossa) storicamente anticipano di 9 mesi quelle del PPI globale (linea grigia): insomma, l’ondata di reflazione mondiale innescata dalla reazione di Pechino alla pandemia è destinata da qui a inizio 2021 a perdere decisamente di intensità, fino a collassare.

E se l’approccio rigorista e liberista posto in essere in questo periodo dalla Cina è destinato a proseguire, in nome dell’impegno di Xi Jinping per una trasformazione e un’apertura credibile e solida dei mercati interni verso gli investitori esteri, il mondo deve prepararsi a sopravvivere senza il principale lubrificante di liquidità di sistema dell’ultimo decennio. Lo stesso che ha consentito a Fed, Bce e persino Bank of Japan di poter ritirare o mettere in pausa i loro programmi espansivi, accettando il costo dell’esportazione di deflazione cinese in cambio di flussi di cash costanti e sistemici. Se cambia questa dinamica, cambia il paradigma. E il mercato, ahimè, dovrà tornare a rispondere delle vecchie regole pre-Lehman. Che sia la Cina a imporre una simile rivoluzione, una lunga marcia in nome dell’efficienza di mercato, appare paradosso degno dei tempi che viviamo.

© RIPRODUZIONE RISERVATA