Dopo settimane di sottovalutazione, il trend dei prezzi prende la scena e costringe Bank of America a parlare addirittura di iper-inflazione. Nel frattempo, il Tesoro americano rende noti i dati sul cash balance e si scopre che da qui a fine settembre inietterà nel sistema «solo» 150 miliardi. Proprio mentre la Fed parla di taper e la Yellen di tassi da alzare

Evocare il mitologico sell in May and go away appare banale, a fronte del mezzo terremoto borsistico. Non fosse altro per il fatto che siamo soltanto al secondo giorno di contrattazioni del mese, il primo dei quali certamente non all’insegna del panico. C’è però da tenere sott’occhio una dinamica sottotraccia nei giorni a venire.

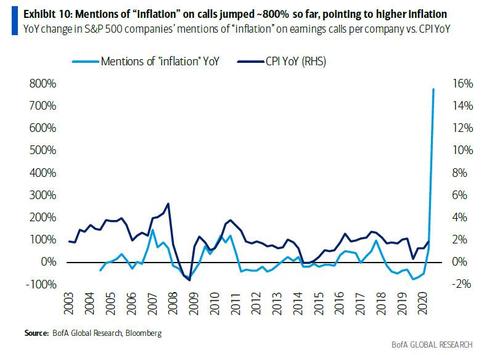

Anzi, un combinato congiunto di due criticità giunte a maturazione contemporaneamente. La prima fa riferimento a questo grafico

Fonte: Bank of America

e a quello che in sociologia economica viene definito Cobra effect. Di cosa si tratti è presto e intuitivamente detto: come dell’omonimo serpente si teme il balzo repentino e improvviso per mordere, così a far paura sono le conseguenze indesiderate e spesso impreviste di politiche monetarie e fiscali messe paradossalmente in campo al fine di migliorare le condizioni di vita. In particolar modo, nel corso di un’emergenza. E quel grafico contenuto nell’ultimo report di Bank of America parla chiaro: su base annua, la presenza del termine inflazione negli articoli della stampa (giornali, tv, Internet) ha subito un aumento dell’800% alla fine della scorsa settimana. E questo strappo

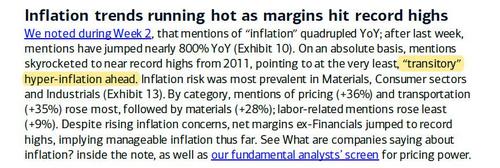

Fonte: Bank of America

contenuto nel medesimo studio condotto dall’analista Savita Subramanian non si presta granché a interpretazioni: Su basi assolute, il livello di menzioni del termine inflazione è letteralmente esploso ai massimi dal 2011, entrando in un trend che sembra puntare direttamente a una sorta di iper-inflazione transitoria di fronte a noi. Praticamente, una sorta di Repubblica di Weimar di passaggio, conseguenza diretta non delle scelte di un governo alle prese con le condizioni capestro del Trattato di Versailles ma di quelle di tutte le Banche centrali del mondo come risposta al Covid.

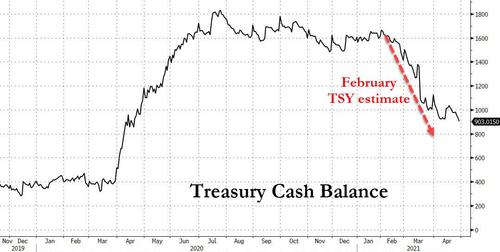

Quantomeno, a livello ufficiale. Perché onestà intellettuale vorrebbe che si prendesse finalmente atto di una realtà inconfutabile: l’ultimo anno di stamperia globale ha rappresentato soltanto un’enorme ciliegina posata sulla torta di almeno dieci anni di Qe globale e pressoché perenne. Prima o poi, qualcosa doveva accadere per riportare tutti con i piedi per terra. Ed ecco che entra in gioco la seconda dinamica, perfettamente rappresentata da questo grafico:

Fonte: Bloomberg/Zerohedge

lo tsunami di liquidità parallela e alternativa a quello degli acquisti della Fed, ovvero il flusso iniettato nel sistema dal Treasury americano attraverso il dimagrimento forzato delle sue riserve in eccesso, sta per prosciugarsi. Tradotto, Jerome Powell deve rimettere mano ai conti degli acquisti mensili, già a partire dal board del 15-16 giugno, visto che Janet Yellen sta per mettere in pausa il bancomat.

Stando infatti agli ultimi dati, nel trimestre gennaio-marzo il Tesoro americano ha operato sul marketable debt netto per 401 miliardi di dollari, 216 più dei 274 originalmente previsti e ha quindi chiuso i primi tre mesi dell’anno con un cash balance di 1.122 miliardi, circa 322 miliardi più degli 800 previsti nell’ultima revisione di febbraio. E per quanto dal 31 marzo a oggi, quel cash balance stia continuando a scendere in maniera abbastanza netta, il ritmo non è nemmeno lontanamente paragonabile a quello previsto tre mesi fa. Tradotto, nei prossimi due mesi il Treasury prevede di iniettare nel sistema «solo» 100 miliardi di dollari in liquidità, portando il cash balance dall’attuale livello di 903 miliardi agli 800 di fine giugno. E, cosa ancora peggiore, limitando la sua fornitura a soli 50 miliardi nei tre mesi seguenti, arrivando a un cash balance di 750 miliardi a fine settembre, come mostra questa tabella.

Fonte: US Treasury

Le conseguenze? Il mercato - appena resi noti i dati del Treasury ieri - ha cominciato a prezzare l’effetto domino sulle equities che potrebbe derivare da un potenziale inizio di taper degli acquisti della Fed a giugno con un parallelo prosciugamento de facto della fonte alternativa. Il classico front-running precauzionale di un evento negativo auto-alimentante, il quale trae forza proprio da quel Cobra effect che ha spinto Bank of America a scomodare un parallelo ingombrante (e inquietante) come l’iper-inflazione.

Il colpo di grazia? Potrebbe accadere che i tassi di interesse debbano salire un pochino per assicurarci che la nostra economia non vada in surriscaldamento... Abbiamo lasciato per un periodo troppo prolungato di tempo che i problemi di lungo termine creassero ulcere nella nostra economia. Parole e musica di Janet Yellen, segretaria di quello stesso Tesoro che ha appena annunciato al mercato la sua ritirata dal fronte di sostegno alluvionale agli indici, parlando alla conferenza Future Economy Summit organizzata dalla rivista The Atlantic. Il proverbiale chiodo nella bara dell’ottimismo a oltranza di questi ultimi trimestri. Ora la palla passa a Jerome Powell, chiamato nuovamente a entrare nella cabina del telefono come Clark Kent della normalizzazione monetaria e a uscirne nella vesti di Superman del Qe perenne. Stupendo di nuovo il mercato e innescando l’ennesimo rally. Fino a quando, però?

© RIPRODUZIONE RISERVATA