Escalation e rallentamento macro offrono a Powell recessione lampo e un primo taglio già nel 2023. E se bloccando Nord Stream 2, Berlino ridimensiona il ricatto del gas, Mosca già invia il preavviso

Al netto della contrapposizione bellica e di deterrenza fra Nato da una parte e fronte sino-russo dall’altro, il primo elemento di concreto mutamento degli equilibri innescato dalla crisi ucraina è arrivato dalla Germania: con somma gioia di Washington e Kiev, il governo tedesco ha sospeso l’autorizzazione di Nord Stream 2. Di fatto, gli Usa possono giocare la carta del cavaliere bianco a colpi di tanker pieni di LNG pronti a invertire la rotta dall’Asia e solcare l’Oceano in soccorso dell’alleato, sperando così di tagliare definitivamente il cordone ombelicale energetico fra Europa e Russia.

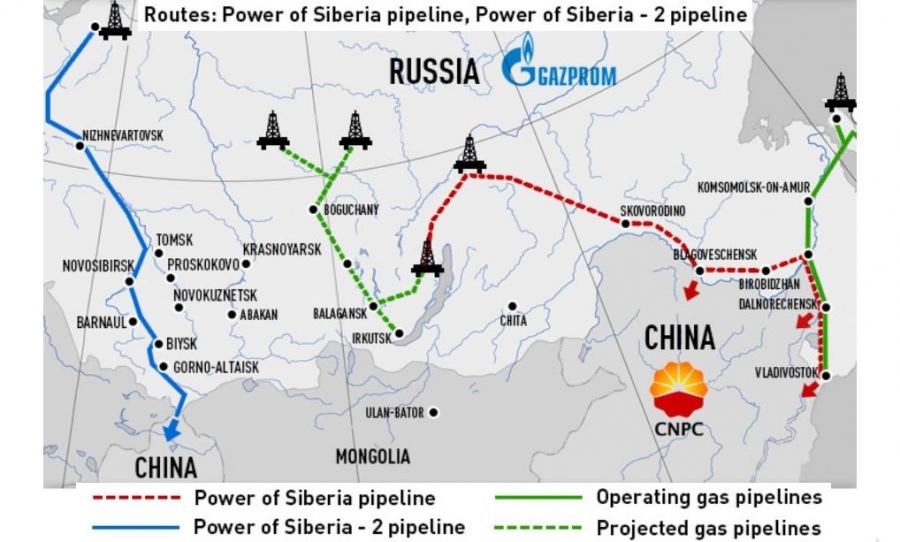

Mentre l’Ucraina vede in salvo qualche miliardo all’anno di diritti di transito dell’attuale pipeline. Sempre che Mosca non arrivi alla drastica contromossa di re-indirizzare i flussi di Gazprom destinati al Vecchio Continente verso la Cina attraverso la pipeline Power of Siberia e la sua linea di sdoppiamento che ormai pare destinata a rapida messa in atto, come mostra la mappa.

Percorso della pipeline Power of Siberia e progetto per il suo raddoppio

Fonte: Gazprom

Percorso della pipeline Power of Siberia e progetto per il suo raddoppio

Fonte: Gazprom

In quel caso, Kiev perderebbe dollari ma l’Europa vedrebbe la sua economia letteralmente in ginocchio. Come d’altronde non ha tardato a far presente l’ex presidente, ex premier e ora vice-presidente del Consiglio di sicurezza russo, Dimitrj Medvedev con questo tweet

Il tweet dell’ex premier ed ex presidente russo relativo a Nord Stream 2

Fonte: Twitter

Il tweet dell’ex premier ed ex presidente russo relativo a Nord Stream 2

Fonte: Twitter

decisamente poco alle interpretazioni. E la traiettoria dei prezzi già in atto sembra confermare come i livelli record di fine 2021 siano già dietro l’angolo.

Ma, paradossalmente, neppure questo effetto collaterale della tanto evocata escalation militare appare il più strategico, quantomeno nel breve periodo. Bensì questo:

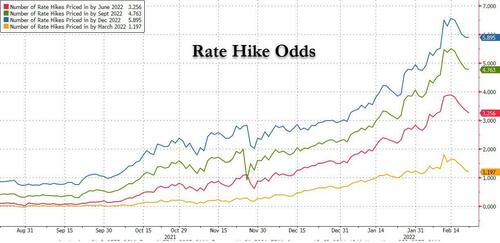

Prezzatura di mercato (via futures) relativa al rialzo dei tassi Fed atteso nel 2022

Fonte: Bloomberg

Prezzatura di mercato (via futures) relativa al rialzo dei tassi Fed atteso nel 2022

Fonte: Bloomberg

la Fed sta ottenendo ciò che vuole e che solo una guerra poteva garantirle. Ovvero, una recessione rapidissima che garantisca uno stop in tempi altrettanto celeri al reale aumento dei tassi e una strategia di contrasto dell’inflazione parallela attraverso l’aumento del prezzo del petrolio. Il grafico parla chiaro: il precipitare della situazione bellica unito a quello delle condizioni macro dell’economia Usa e al perdurare dell’inflazione su livelli record ha già garantito un risultato da urlo, poiché in una sola settimana le aspettative del mercato rispetto al numero di rialzi dei tassi da qui a fine anno sono scese da 175 a 160 punti base.

Ovvero, sei ritocchi. Paradossalmente, più la situazione in Ucraina volgerà al peggio e verso una regionalizzazione di lungo termine del conflitto che garantisca una contrapposizione politica e sanzionatoria strutturale, più quelle aspettative caleranno. E se in contemporanea il Pil statunitense non riuscirà a rimbalzare grazie a comparto energetico e del warfare, tanto di guadagnato: i timori di gennaio per una Fed davvero falco svaniranno come polvere. E senza che, formalmente, Jerome Powell e soci abbiano davvero dovuto fare alcunché di concreto. Non a caso, il mercato ha prezzato la situazione e cominciato a ragionare in base alla logica dei costi e benefici. E la guerra per la Borsa è sempre benefica.

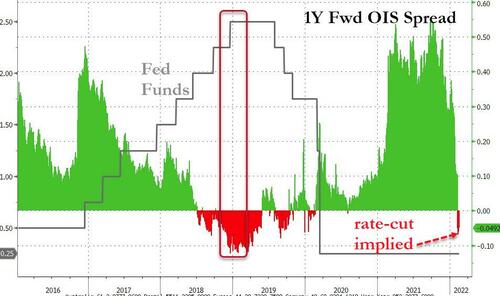

Soprattutto quando il tuo timore è quello di un rialzo dei tassi che sveli l’altarino della manipolazione sistemica da Qe di price discovery e fair value. E questo altro grafico

Prezzatura implicita del contratto OIS a 1 anno sui tassi Fed

Fonte: Bloomberg/Zerohedge

Prezzatura implicita del contratto OIS a 1 anno sui tassi Fed

Fonte: Bloomberg/Zerohedge

sembra aggiungere ottimismo al quadro generale: già sul finire della scorsa settimana, quando ancora si pensava che la diplomazia avrebbe avuto la meglio, il contratto a 1 anno legato all’Overnight Index Swap segnalava chiaramente un primo taglio dei tassi da parte della Fed per l’anno prossimo. Ovvero, un accorciamento drastico non solo del percorso di rialzo ma addirittura un ridimensionamento totale del concetto di normalizzazione del costo del denaro e durata del ciclo economico: di fatto, la conferma della possibilità concreta di un regime di Qe perenne, se ben calibrato attraverso un susseguirsi ciclico di emergenze.

Certo, questo pare imporre implicitamente la necessità di una pandemia, una guerra, una campagna terroristica, una minaccia nucleare e una falsa guerra commerciale che si cedano il posto nelle prime pagine dei giornali e nelle agende dei governi come in una staffetta. Ma a partire dalla guerra in Siria e la scia di sangue dell’Isis in mezzo mondo, passando per i razzi di PyongYang fino ad arrivare alla contrapposizione Usa-Cina a colpi di dazi e all’ecatombe Covid, cosa ha reso possibile l’indebitamente record strutturale di questo ultimo decennio? Allegri, la Fed forse è riuscita un’altra volta a calciare in avanti il barattolo. Vediamo però quanto era distante il muro.

© RIPRODUZIONE RISERVATA