Brexit, Trump, crollo del petrolio e Cina sono i protagonisti degli eventi che più hanno scioccato i mercati nel 2016. Ecco cosa (e perché) è successo quest’anno sui mercati.

Una serie di grandi eventi ha scioccato i mercati finanziari nel 2016. Dall’inizio dell’anno con un grave crollo dei mercati trascinato dalla Cina al prezzo del petrolio ai minimi di 13 anni, dal crollo dei rendimenti dei titoli di stato alla vittoria del Sì alla Brexit al referendum del Regno Unito e poi ancora all’inaspettata elezione di Trump a presidente USA, di seguito raccontiamo tutti gli eventi che più hanno sconvolto le quotazioni dei mercati nel corso del 2016.

Ecco una selezione, accompagnata da commenti ed analisi, degli avvenimenti che più hanno segnato l’anno che sta per finire, uno dei più eclatanti e volatili degli ultimi decenni.

Cina a rischio: il crollo dei mercati a inizio 2016

Gennaio 2016 è stato un mese terribile per gli investitori. In soli 10 giorni di trading, i mercati mondiali hanno bruciato circa 4.000 miliardi di dollari. Il mondo aveva paura del rallentamento economico in Cina e della svalutazione della sua valuta.

Nello stesso contesto, il mercato delle obbligazioni è stato colpito dalle forze conflittuali delle banche centrali impegnate a vendere le proprie riserve monetaria per supportare le proprie valute, facendo correre gli investitori alla ricerca di sicurezza.

Con livelli d’ansia ai massimi, alcuni analisti ad inizio 2016 rassicuravano sul fatto che l’impatto sui mercati mondiali sarebbe stato doloroso ma gestibile, ben lungi dal far precipitare il mondo in una nuova recessione. Dopo i primi 10 giorni di trading nel 2016, il risultato dell’evento shock è stato favorevole per gli investitori: il problema non è scomparso, ma almeno è stato contenuto.

Prezzo del petrolio ai minimi di 13 anni nel 2016

Un altro evento chiave sui mercati finanziari nel 2016 è stato il crollo del prezzo del petrolio. Nella terza settimana di gennaio, il crollo del petrolio si sarebbe poi tradotto nel minimo dell’anno a quota 27.10 dollari al barile, accompagnato da un sell off delle azioni del settore energetico e delle obbligazioni, in particolare il debito junk dei produttori statunitensi di shale oil. Il contesto spinse l’Arabia Saudita a descrivere il prezzo del petrolio a 30 dollari al barile “irrazionale”.

Bank of Japan adotta i tassi negativi

Alla fine di gennaio, la Bank of Japan ha annunciato un altro grande shock per i mercati e le banche, introducendo una politica monetaria con un tasso di interesse in territorio negativo. Le ripercussioni sono state immediate, in quanto gli investitori hanno subito scaricato le azioni delle banche, mentre gli investitori giapponesi sono corsi a cercare un rendimento più alto nella zona euro, nel Regno Unito negli Stati Uniti. Il che ha contribuito ad abbassare i tassi di interesse reali del mondo sviluppato.

Regno Unito: vince il Sì a referendum Brexit

Calmate le acque sui mercati dopo lo shock di inizio 2016 e con gli investitori intenti ad approfittare dei minimi raggiunti, il mondo ha iniziato a focalizzarsi sul referendum del Regno Unito per decidere se rimanere all’interno dell’UE. Il voto sulla Brexit è stato un vero e proprio shock per i mercati, dato agli investitori erano stra sicuri che il Regno Unito sarebbe rimasto nell’Unione Europea.

In vista del referendum, gli analisti avevano previsto un crollo della sterlina alla vittoria del Sì alla Brexit e un sell-off sui titoli di Stato, insieme alla necessità di un nuovo quantitative easing da parte della Bank of England. E così è stato. Tuttavia, a livello macroeconomico la Brexit non ha avuto gli effetti catastrofici previsti, anzi.

Crisi banche in Italia

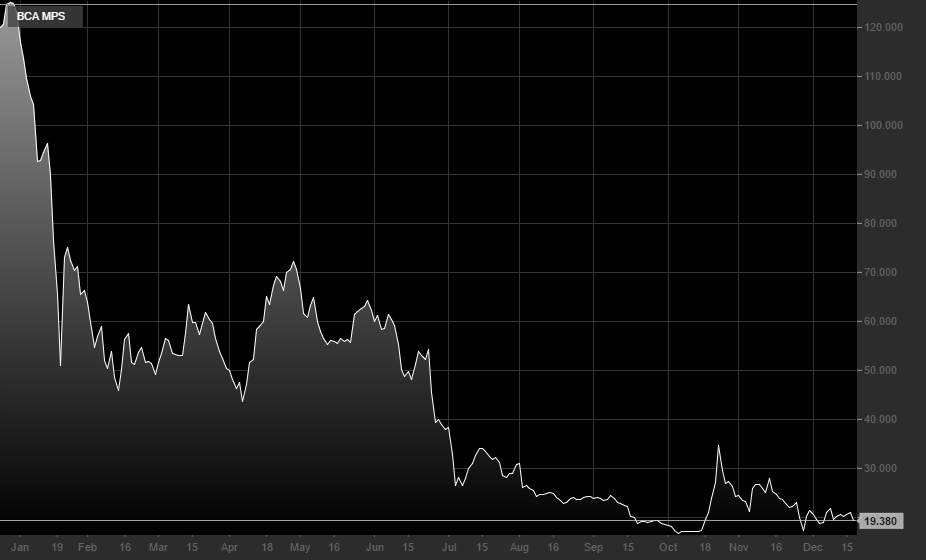

Già sotto i riflettori nel mese di luglio, la crisi delle banche italiane rimane un tema attuale sui mercati anche a dicembre, alla luce del NO al referendum costituzionale e all’alto ammontare di crediti deteriorati nei bilanci degli istituti finanziari nel nostro paese. L’Italia ha votato No alle riforme costituzionali all’inizio del mese, innescando le dimissioni di Matteo Renzi da primo ministro. E titoli bancari sul Ftse Mib rimangono profondamente in perdita nell’anno 2016.

La quotazione di MPS da inizio 2016 ad oggi

Il problema dei rendimenti ultra bassi dei bond

La Brexit e la successiva rinascita del QE della BoE è stato il driver principale del grande rally sul mercato obbligazionario nel 2016.

Ad agosto, i benchmark a livello mondiale erano a minimi storici, guidati dal rendimento del gilt a 10 anni allo 0,51 per cento, mentre tutto il mercato obbligazionario della Svizzera ha scambiato sotto lo zero insieme al Bund.

Ad agosto, il debito a rendimento negativo è arrivato a toccare quota 13.400 miliardi di dollari.

Le vittime più illustri di quasi 14.000 miliardi di debito con rendimento sotto lo zero sono stati i settori previdenziali e assicurativi.

La vittoria di Trump e la Trumpflation

Dopo lo shock Brexit, gli investitori si sono avvicinati alle elezioni USA 2016 con trepidazione, ma il mercato favoriva Hillary Clinton. Lo shock della vittoria di Donald Trump per i mercati è stato di breve durata - poche ore - in quanto gli investitori hanno rapidamente abbracciato l’idea di un Congresso controllato dai repubblicani come punto di svolta grazie all’attuazione dello stimolo fiscale, dei tagli alle tasse e alla riforma della normativa sulle imprese negli Stati Uniti.

Subito ha preso piede il concetto di Trumpflation, la prospettiva di un’inflazione più grazie alle riforme di politica fiscale promesse da Trump.

Improvvisamente, l’era dei rendimenti ultra bassi dei titoli di stato è stata messa in dubbio, con il totale del debito a negativo rendimento in calo sotto gli 11.000 miliardi di dollaro a dicembre.

I titoli azionari di Wall Street si sono mossi ancor di più a livelli da record.

La vendita di obbligazioni è aumentata a metà del mese, dopo che la Federal Reserve ha aumentato i tassi di interesse e ha indicato altri tre aumenti in arrivo nel corso del 2017.

L’OPEC torna ad influenzare il prezzo del petrolio

I mercati azionari in forte espansione dopo le elezioni degli Stati Uniti riflettono anche l’impatto delle speranze di un accordo sulla produzione di petrolio, finalmente arrivato alla fine di novembre, quando l’OPEC si è riunita a Vienna.

Un accordo successivo tra i produttori non OPEC a tagliare l’output per dicembre ha contribuito a fornire un notevole impulso al prezzo del petrolio. Il motivo principale retrostante all’accordo dell’OPEC sta nella pressione sulle economie inflitta dal prezzo del petrolio troppo basso, in particolare nel caso dell’Arabia Saudita. Mentre il paese si prepara al lancio sul mercato della compagnia petrolifera statale Aramco entro il 2018, mantenere il prezzo del greggio saldamente sopra dei 50 dollari al barile è un obiettivo fondamentale.

Il debito della Cina e lo yuan debole

Mentre l’anno volge al termine, gli analisti sono intenti ad esaminare i pro e i contro dell’indebolimento del renminbi e dell’aumentare del debito della Cina. Il rischio di una Federal Reserve più attiva nei rialzare i tassi nel 2017 alza la posta per i mercati emergenti e il loro debito in dollari.

Un’ulteriore forza dollaro ostacolerà gli sforzi della Cina nello stabilizzare il renminbi e limitare la fuga di capitali, con il rischio che il Paese possa aumentare i costi di indebitamento a breve termine.

© RIPRODUZIONE RISERVATA