Nel Financial Stability Report, la Banca centrale ammette come i valori degli assets siano alle stelle e sempre più vulnerabili a shock macro o legati al Covid. E il prezzo delle auto usate conferma

Normalmente, quando anche la Fed si preoccupa, significa solo una cosa: che è troppo tardi. Sicuramente quanto appena accaduto rappresenta la proverbiale eccezione alla regola ma stupisce come, a fronte di un attività di tracciamento quasi maniacale di ogni mossa compiuta dalla Banca centrale Usa, sui contenuti dell’ultimo Financial Stability Report sia calato il silenzio.

Un documento corposo, in questo caso 85 pagine di dati e grafici, pubblicato due volte l’anno e che per quanto riguarda l’edizione appena presentata può essere condensato in poche, chiarissime righe: I prezzi di assets rischiosi continuano a salire, rendendoli più suscettibili a crolli improvvisi, se l’economia dovesse svoltare in direzione negativa... In questo contesto, le valutazioni rimangono quindi vunerabili a significativi cali, in caso il sentiment degli investitori dovesse deteriorare, i progressi nel contenimento del virus deludere o la ripresa economica andare in stallo. Signore e signori, scordiamoci il taper: la Fed, di fatto, ha appena regalato al mondo lo spoiler del futuro Qe. Oltretutto, esplicitando quale possa essere il suo potenziale detonarore: un crash azionario.

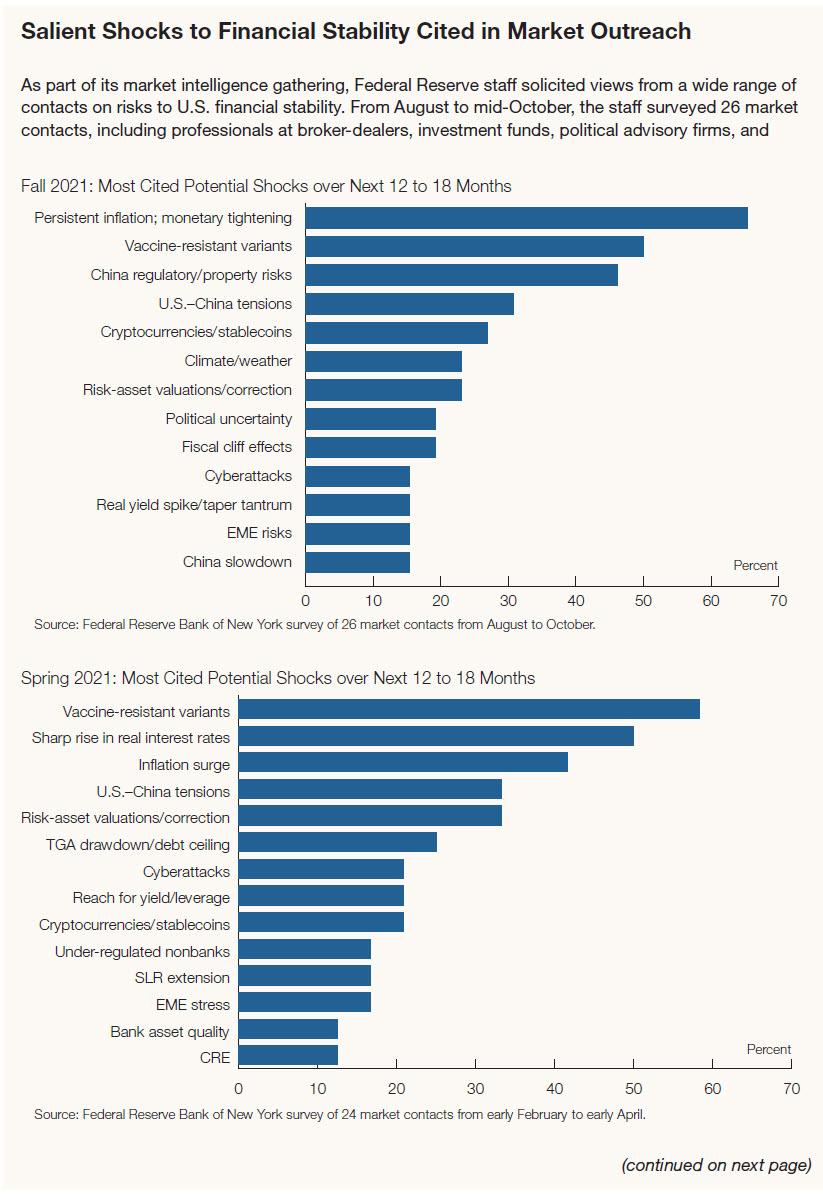

E che quanto pubblicato ieri sera subito dopo la chiusura di Wall Street rappresenti un palese mettere le mani avanti lo mostra la comparazione di queste tabelle,

Comparazione delle criticità di mercato contenute nei Financial Stability Report primavera/autunno 2021

Fonte: Fed

Comparazione delle criticità di mercato contenute nei Financial Stability Report primavera/autunno 2021

Fonte: Fed

di fatto il raffronto fra le criticità potenziali per il mercato nei prossimi 12-18 mesi contenuto nel Report della scorsa primaverile e in quello attuale. Guarda caso, l’inflazione transitoria non è più intesa come tale, visto che il suo permanere accompagnato da un stretta monetaria come risposta viene inserito di diritto al primo posto. Numero due, il Covid con le sue varianti pronte a rigettare in clima pandemico il mondo. Come la situazione europea di queste ore, soprattutto a Est, sembra confermare. E tanto per smentire definitivamente la narrativa allarmistica e interessata della Lehman cinese legata alla crisi di Evergrande, ecco che la Cina con la sua bolla immobiliare si piazza solo al terzo posto. Nonostante i trilioni di dollari di controvalore degli assets interessati.

Ma non basta. Perché almeno un altro paio di pessimi segnali si sono palesati in contemporanea al documento della Fed, quasi di colpo l’incantesimo si fosse spezzato e gli unicorni tramutati in iene. Questa immagine

Il tweet «pro-inflazione» pubblicato e poi cancellato da MSNBC

Fonte: MSNBC (account Twitter)

Il tweet «pro-inflazione» pubblicato e poi cancellato da MSNBC

Fonte: MSNBC (account Twitter)

fa riferimento a un tweet pubblicato da MSNBC alle 12.18 di ieri, un articolo che già dal titolo appariva un chiaro sostegno alla narrativa ufficiale sulla transitorietà dell’inflazione. Anzi, qualcosa di più: quasi la benedizione di quell’aumento dei prezzi, sintomatico di un’economia in salute che spingeva sull’acceleratore. Detto fatto, il combinato di proteste di massa e pubblicazione del Report della Fed, ha portato MSNBC ha cancellare il tweet.

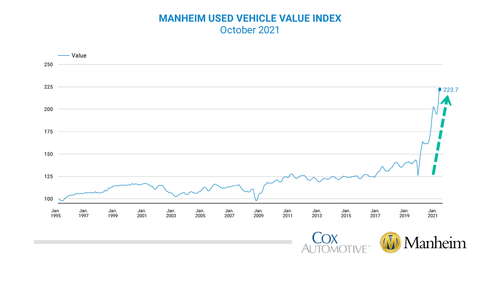

Secondo, come mostra questo grafico,

Andamento del prezzo delle auto usate negli Usa

Fonte: Manheim

Andamento del prezzo delle auto usate negli Usa

Fonte: Manheim

uno dei proxy più seguiti per tracciare le prospettive inflazionistiche negli Usa e determinare il raggiungimento del loro picco (di fatto, scollinando i rischi e avviando un potenziale percorso di normalizzazione) è appena andato in overdrive. Il prezzo medio della auto usate determinato dalla classificazione del Manheim US Used Vehicles Value Index a ottobre ha registrato il balzo record su base mensile del 9,2%, portando il tracciamento attuale a quota 223.7 e l’aumento su base annua al 38,1%. Insomma, chi sperava che lo scorso mese avesse segnato il primo netto calo e indirizzato il trend verso una discesa sistematica è rimasto pesantemente deluso. La transitorietà pare destinata a durare ancora, come temuto dalla Fed al punto 1 delle sue criticità.

Cosa attendersi, quindi? Ce lo mostra questo ultimo grafico:

Comparazione fra tasso di partecipazione alla forza lavoro e inflazione Usa

Fonte: Bloomberg

Comparazione fra tasso di partecipazione alla forza lavoro e inflazione Usa

Fonte: Bloomberg

il policy error della Federal Reserve sta tutto qui, ovvero nella convinzione che l’aumento dei prezzi sia temporaneo e limitato, poiché accoppiato a un tasso di partecipazione della forza lavoro che negli Usa è in stallo totale da ormai 18 mesi consecutivi. Detto fatto, inutile dare vita a rischiosi aumenti dei tassi, quando questa dinamica sembra confermare unicamente la necessità di pazienza e nervi saldi. Perché allora overnight, quando il Report della Fed era già stato pubblicato e letto da chi di dovere, Bitcoin - il vero, nuovo hedge dal rischio di iper-inflazione da stamperia perenne - è volato al record assoluto di oltre 67.000 dollari, apparentemente senza un driver?

© RIPRODUZIONE RISERVATA