Cosa sa la cosiddetta smart money che i comuni mortali ignorano, stante il ritmo senza precedenti delle vendite? Margini e multipli sono al capolinea? E se la curva euro-dollaro va in inversione..

Ci sono dinamiche di mercato che, per quanto importanti, non godono mai degli onori delle cronache. Troppo complesse o strettamente per addetti ai lavori per beneficiare di una prima pagina ma, in realtà, prodromiche a molti di quegli sviluppi che diverranno argomento di discussione - e preoccupazione - per giorni. Insomma, il classico iceberg che viaggia sotto il pelo dell’acqua. Come il congelamento del mercato interbancario che nel luglio 2008 gridò chiaro che qualcuno stava per saltare.

Questo grafico

Andamento della curva dei futures euro-dollaro (dicembre 2024-dicembre 2025)

Fonte: Bloomberg

Andamento della curva dei futures euro-dollaro (dicembre 2024-dicembre 2025)

Fonte: Bloomberg

mostra uno di quei movimenti anomali, verificatosi venerdì mattina: la curva euro-dollaro ha segnalato un taglio dei tassi della Fed nel 2025 attraverso l’inversione fra quell’anno e il precedente, la cui ratio è passata in negativo. Argomento al limite del feticista, appunto. Ma che fa riflettere, soprattutto se si pensa che ufficialmente la stessa Federal Reserve ha appena avviato il taper del programma di Qe pandemico e sta lottando con il rischio di un primo rialzo nel 2022 per contrastare un’inflazione non più transitoria. Il mercato dei cambi parla già di taglio, invece. I cicli economici si sono forse ridotti a un anno e mezzo?

C’è dell’altro. C’è qualcosa che sta muovendosi sottotraccia e in prima istanza lo mostrano questi due grafici:

Flussi aggregati di entrata e uscita dal mercato equity per comparto

Fonte: Goldman Sachs

Flussi aggregati di entrata e uscita dal mercato equity per comparto

Fonte: Goldman Sachs

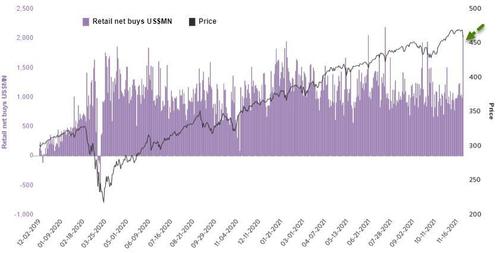

Correlazione fra prezzo delle equities e controvalore di acquisti retail

Fonte: Vanda Research

Correlazione fra prezzo delle equities e controvalore di acquisti retail

Fonte: Vanda Research

se da un lato, stando a dati interni di Goldman Sachs, gli hedge funds stanno vendendo equities a un ritmo addirittura furioso, dall’altro a comprarli - quasi in modalità da vaso comunicante - c’è la clientela retail. Chi dei due è la vera smart money, insomma? Gli investitori professionali stanno prendendo un’enorme cantonata, operando in delevarage proprio ora? O saranno i vari John Smith scopertisi emuli di Gordon Gekko frequentando Robinhood e Reddit a lasciarci la ghirba?

Something’s gotta give, questo è certo. E a confermarlo ci pensano queste altre due immagini,

Comparazione di trend fra posizioni retail, hedge funds e Standard&Poor’s 500

Fonte: Bloomberg

Comparazione di trend fra posizioni retail, hedge funds e Standard&Poor’s 500

Fonte: Bloomberg

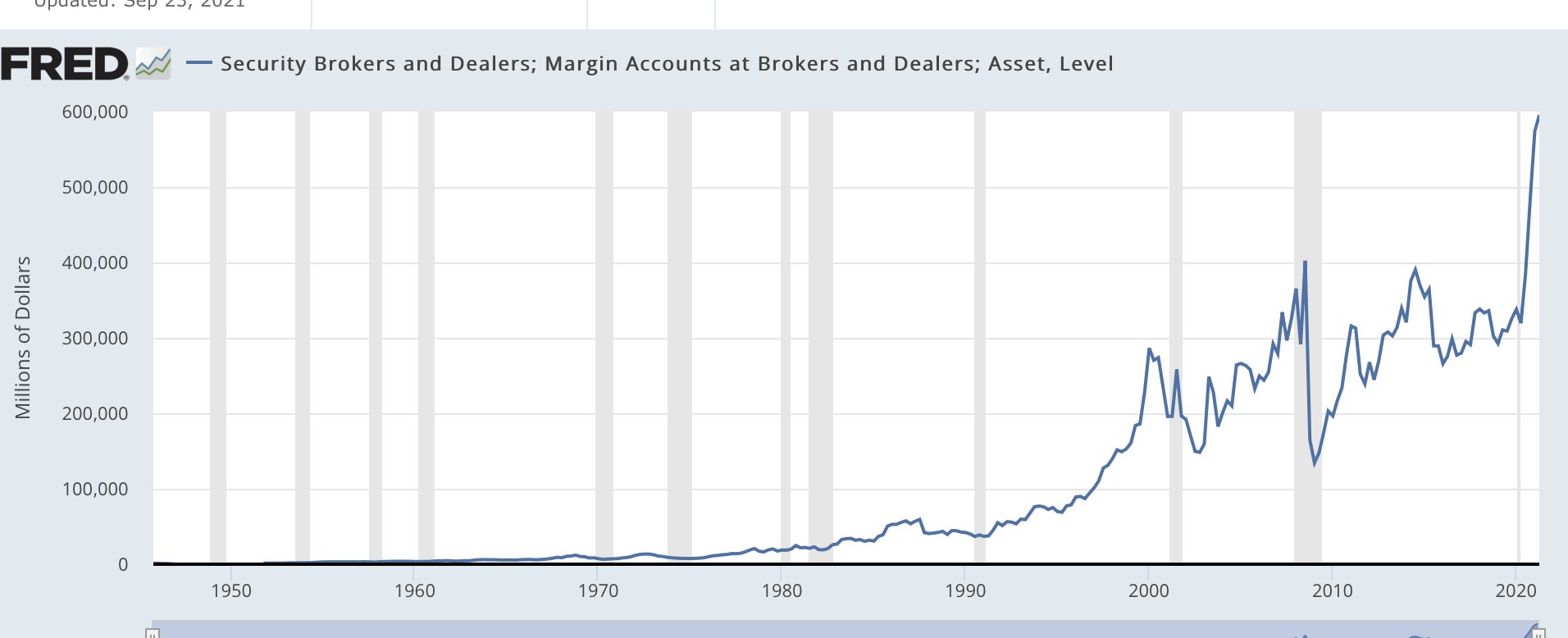

Controvalore in assets delle posizioni su margini di brokers e dealers

Fonte: FRED

Controvalore in assets delle posizioni su margini di brokers e dealers

Fonte: FRED

di fatto una sorta di corollario prospettico a quei 2 miliardi in equities scaricati dai fondi solo la scorsa settimana, il ritmo di discesa dalla giostra più rapido dallo scorso aprile. Se infatti la linea nera del primo grafico mostra come il basket di titoli preferito dalla clientela retail stia rapidamente ponendosi in traiettoria di avvicinamento al poco entusiasmante andamento da encefalogramma piatto delle scommesse degli hedge funds da inizio anno, il secondo parla chiaro: il livello di operatività sui margini degli account di brokeraggio è ormai a livelli che vanno oltre la bolla. Siamo all’off-the-charts, occorre ampliare il foglio.

Il tutto in un contesto che vede la Shiller PE ratio a 38x, lo stesso livello della bolla tech del 1999-2000. E con un’inflazione come quella che stiamo affrontando a livello globale, un ritorno a un grado di leverage normale di 10x per i multipli di mercato comporta unicamente due ipotesi di scuola possibili: un altro evento di credito stile Lehman, come quelle dinamiche sul mercato equity sembrano far subodorare oppure un drastico rialzo del tasso sui Fed Fund Target. E per drastico significa in area 8%. Impossibile, quest’ultimo. Meglio, forse, sacrificare qualcuno e salvare il salvabile.

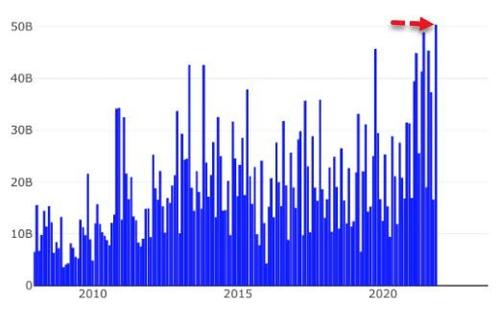

Ed ecco che questi ultimi due grafici

Controvalore di vendite da parte di CeO e insiders (2021)

Fonte: InsiderScore/Verity

Controvalore di vendite da parte di CeO e insiders (2021)

Fonte: InsiderScore/Verity

Controvalore di vendite da parte di CeO e insiders su base mensile

Fonte: InsiderScore/Verity

Controvalore di vendite da parte di CeO e insiders su base mensile

Fonte: InsiderScore/Verity

sembrano portare ulteriore acqua al mulino di un cigno nero in vista: stando a dati di InsiderScore/Verity e rilanciati da CNBC, amministratori delegati e insiders delle varie corporations Usa da inizio anno hanno venduto il controvalore record di 69 miliardi di dollari di titoli azionari, un aumento del 30% su base annua e del 79% rispetto alla media a 10 anni. Cosa sanno gli insiders che i comuni mortali retail ancora ignorano? Magari nulla. Magari, John Smith si farà ancora beffe di tutti come con GameStop. Oppure, qualcuno stavolta si farà del male.

Una cosa è certa: quando Nomura, la banca che per prima si avventò sugli organi ancora palpitanti di Lehman Brothers, parla di attività anomala e disfunzionale del mercato nell’ultima settimana significa che sta dicendo soltanto il 30-40% di ciò che in realtà sta accadendo. E di cui il deep market comincia davvero a preoccuparsi. Fondi e insiders vendono come non ci fosse un domani, il retail compra con il badile. Chi piangerà? Ma, soprattutto, cosa sta per accadere?

© RIPRODUZIONE RISERVATA

Argomenti