Il tonfo di Wall Street dello scorso 3 settembre è stato un segnale: la grande bolla sull’azionario statunitense è pronta ad esplodere?

Per aggiustare qualcosa, occorre sapere cosa si sia di rotto. E in questo mercato le criticità non mancano. Anzi. Il 3 settembre, prima del tonfo di Wall Street, Apple capitalizzava per la prima volta più dell’intero Russell 2000. Tesla era reduce non tanto e non solo da un frazionamento azionario e da un’operazione «at-the-market» per 5 miliardi di nuove azioni, quanto da un totalmente immotivato +75% nel solo mese di agosto.

Lo Standard&Poor’s con un’espansione del multipli di utile per azione a 27.02x batteva ogni record, persino quello raggiunto dalla prima bolla tech del 1999-2000. Il tutto con un livello di liquidità nel sistema ai minimi dall’autunno 2008, periodo poi passato alla storia come spartiacque fra le logiche di mercato pre-QE e post-QE, versione laica, un po’ blasfema e molto iconoclasta del prima e dopo Cristo.

Tutto vero, comprovato dai dati. C’è però dell’altro che sottende quanto accaduto il 3 settembre, quel tracollo così repentino e drastico. Ed è questo qualcosa nascosto che va prima delineato e poi interpretato, se si vuole andare al di là delle mere apparenze, se si cerca un proxy credibile, una bussola che non ci pianti in asso al primo iceberg nascosto sotto il pelo dell’acqua. E proprio la metafora del ghiaccio può venirci incontro in tal senso, pur nella sua bizzarria intuitiva.

I motivi del calo di Wall Street

Quanto accaduto, infatti, può essere definito un «punto di rottura» del new normal venutosi a creare dallo scorso marzo, quando un’altra furiosa correzione degli indici occorsa in contemporanea con l’esplosione della pandemia e dei regimi di lockdown fece scendere in campo in modalità all-in le Banche centrali, Fed in testa.

Da quel momento, il mercato ha cominciato a operare come se fosse protagonista della trama di Ghiaccio-nove. Nel romanzo di Kurt Vonnegut, infatti, esiste il «seme», ovvero una micro-particella in grado di cristallizzare e congelare istantaneamente l’acqua. Nata come intuizione per solidificare il fango, al fine di facilitare il cammino dei soldati americani al fronte, la scoperta ha però un enorme e terrificante effetto collaterale: la sua proprietà, attraverso una reazione a catena, può propagarsi a tutta l’acqua del pianeta, di fatto creando i prodromi di un’era glaciale potenziale.

Bene, in questi sei mesi la liquidità della Fed ha operato come il «seme»: ha reso solido, a colpi di continui interventi di supporto, lo strato minimo di ghiaccio creatosi sul pelo dell’acqua di quel lago chiamato mercato, tanto da spingere chiunque ad avventurarsi sopra con animo leggero, tanto per festeggiare il rally innescatosi nel frattempo e saltellare allegramente e incuranti del rischio di precipitare nell’acqua gelata sottostante.

Si ballava il tip-tap su uno strato di ghiaccio sottilissimo ma continuamente rigenerato nel suo minimo sindacale di tenuta dalla Fed.

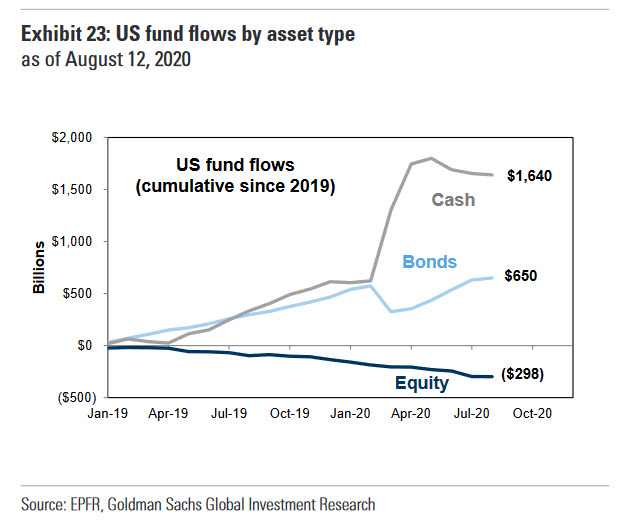

E cosa ha comportato questo, con il passare delle settimane? Questo:

Più venivano liquidate posizioni, più gli indici andavano in rally. Ma se la smart money vende e scappa, chi spinge quei corsi? Da un lato i buybacks, tornati in auge. Dall’altro, gli investitori retail i qquali, soprattutto negli Usa, hanno visto ingrossare a dismisura le loro fila. Operativi su piattaforme on-line come Robinhood, forti della loro assenza di commissioni, questi Gordon Gekko da salotto, spesso e volentieri, sono entrati in gioco grazie ai 700 dollari la settimana di sussidio federale garantito dal Tesoro in seno al programma di welfare legato al lockdown.

L’euforia degli investitori retail e le mosse nascoste della smart money

C’è però un problema strutturale e ontologico legato a questa dinamica, divenuto detonatore palese del tonfo del 3 settembre: quegli investitori per hobby, in quanto tali, tendono a reagire in maniera pavloviana ai corsi del mercato. E comprano, comprano come accumulatori compulsivi. Come i protagonisti di quegli show dedicati ai professionisti dell’acquisto con i buoni spesa nel malls statunitensi.

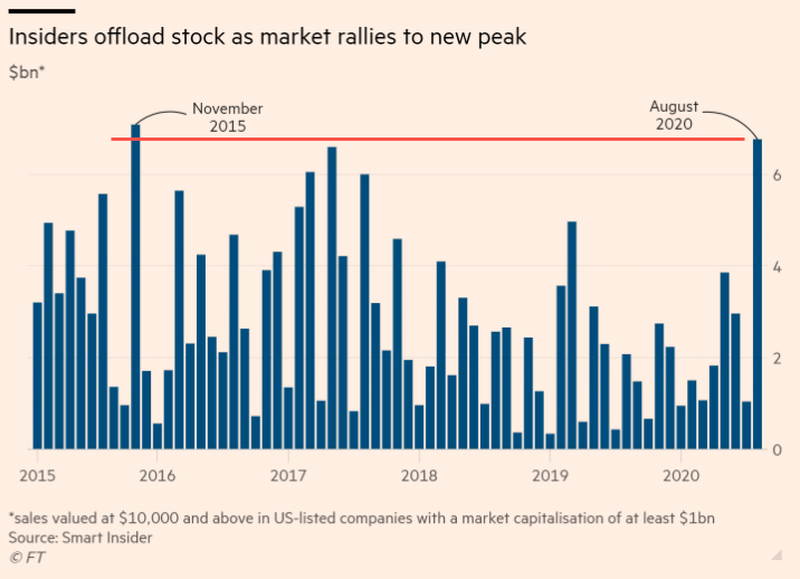

Ma, come mostra questo altro grafico, mentre loro espandevano il conto titoli, qualcuno forniva loro materiale per lo shopping. Stando ai dati appena pubblicati dal Financial Times e tracciati da Smart Insiders, nel mese di agosto appena terminato 1.042 fra direttori, Ceo e Cfo di grandi aziende Usa hanno venduto titoli ai massimi livelli dal novembre 2015. E quando gli insiders vendono di solito qualcosa comincia a bollire in pentola. Ma inconsapevoli di quanto succeda nelle segrete stanze, gli investitori retail hanno continuato a comprare. E con il tempo, convintisi che gli indici potessero solo salire, si sono fatti prendere la mano: non più scommesse su singole azioni spesso fruttuose ma a rischio come Kodak o Hertz oppure azzardi come incursioni su Tesla, giunta in agosto e prima dello split a oltre 2.000 per azione.

Ci si è lanciati sulle opzioni legate agli indici. Ovviamente, tutte call. Rialziste.

Questo grafico mette in evidenza quale sia stato il catalizzatore e l’accelerante del crollo del 3 settembre: spaventati dai ribassi in atto, i nostri cercatori di fortuna hanno scaricato in massa opzioni call e si sono lanciati come matti nell’acquisto di put. Detto fatto, il modo migliore per alimentare un sell-off già in formazione.

C’è poi dell’altro, sempre sotto il pelo dell’acqua. E in questo caso riguardante proprio la smart money. Quella che, nella maggior parte dei casi, attualmente è alla finestra o impegnata a scaricare titoli dell’azienda per cui lavora (e di cui conosce conti e segreti).

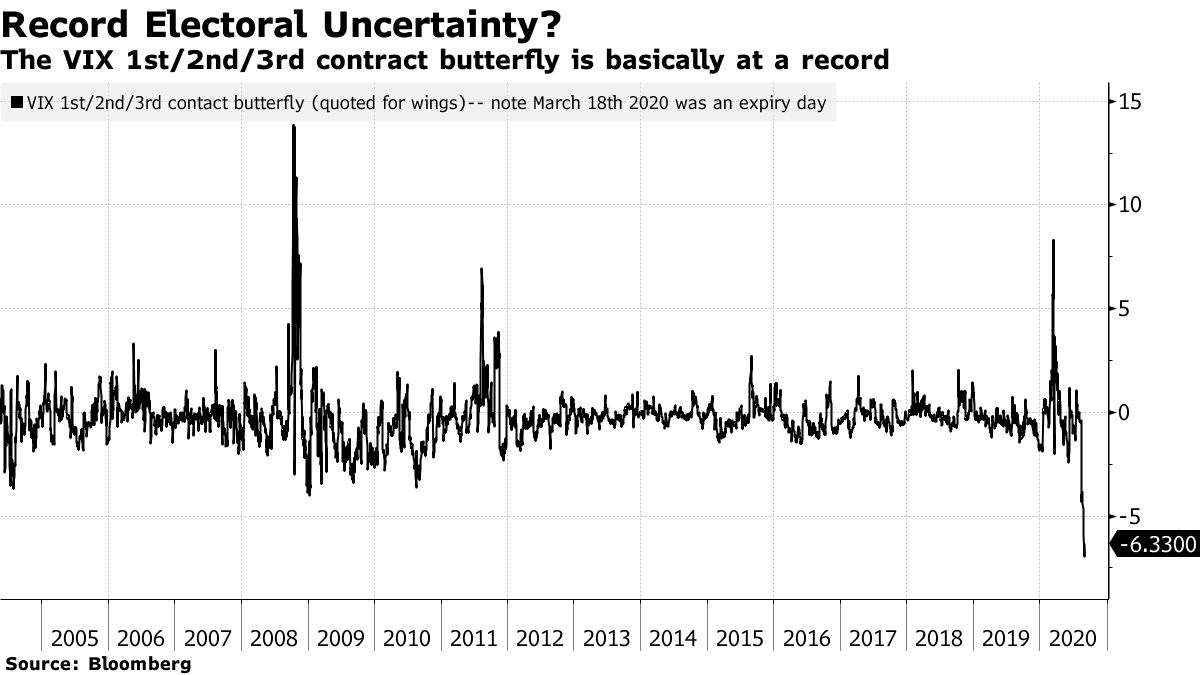

Come mostra questo altro grafico, nelle ultime settimane lo Standard&Poor’s 500 aveva segnato continui record di crescita ma, in contemporanea, anche il Vix era salito. Lentamente. Silenziosamente. Ma inesorabilmente.

Un qualcosa che opera da bandiera rossa, storicamente, visto che l’ultima volta che una dinamica simile si era palesata con questa magnitudo fu nell’immediata vigilia dell’esplosione della bolla dot-com. Insomma, un proxy chiaro del fatto che qualcosa, a livello sistemico, sta per andare fuori controllo.

Wall Street, una bolla pronta ad esplodere?

E cosa, ad esempio?

Lo mostra questo ultimo grafico, dal quale si evince come le elezioni presidenziali statunitensi del prossimo 3 novembre già oggi siano prezzate dai futures legati all’indicatore della paura come il peggior rischio legato alla volatilità da quando sono tracciate le serie storiche. Il livello elevato di futures per il mese di ottobre, infatti, mostra chiaramente come siano già in costruzione poderose posizioni di hedging rispetto ai rischi sul Vix attesi per novembre.

Insomma, il 3 settembre non è stato un giorno qualsiasi. In primis, perché se non è affatto detto che sia partita la grande correzione, altrettanto chiaro appare come il tempo degli unicorni stia per terminare. In subordine, perché è stato inviato un messaggio in codice chiaro. Il mercato - quello smart che sta alla finestra, mentre l’universo retail si destreggia nella sua personale versione della roulette russa - sembra aver detto sottovoce alla Fed quali rischi reali stiano montando, in caso davvero la Banca centrale pensi di potersela cavare con la nuova guidance sull’inflazione e non faccia qualcosa di concreto, in fretta, per rialimentare i flussi di liquidità, ormai a secco.

Magari dopo un bello spavento come quello della scorsa primavera, che sfoltisca la massa di investitori della domenica e garantisca, contemporaneamente, un rientro in grande stile della smart money con profittevoli acquisti sui minimi.

Quelle posizioni di hedging sul Vix atteso per novembre parlano chiaro. Se la Casa Bianca ha tutto da guadagnare da un mercato che resti tonico per i prossimi due mesi, un tonfo autunnale sostenuto potrebbe invece rivelarsi l’arma segreta e vincente per i Democratici. Tanto più se a restare con il cerino in mano, colti da panico come nel pomeriggio del 3 settembre, saranno elettori di Donald Trump, la Real America che vota il tycoon proprio per punire i banksters di Wall Street ma, alla prima occasione, ne segue le orme con il trading on-line.

Il tonfo del 3 settembre è stato solo un segnale, il primo colpo di tosse del canarino nella miniera. Attenzione, però: come con il «seme» di Ghiaccio-nove, capace di congelare l’acqua all’istante, anche il grisù della paura può diffondersi a tempo di record. A quel punto basta una scintilla.

© RIPRODUZIONE RISERVATA