Gli asset sotto i riflettori di questa settimana. Dai metalli preziosi all’energia, dal Kiwi ai titoli azionari USA passando dai cambi esotici.

La settimana scorsa ha portato il recupero della maggior parte dei listini internazionali, ma l’andamento dei mercati e lo scenario economico finanziario resta dubbio. Recuperano anche i metalli preziosi, grazie ad un rinnovato indebolimento del dollaro. In calo il Petrolio che non trova una direzionalità chiara nel breve periodo. Eterogenea invece la situazione sui titoli azionari USA, dove un attento stock picking resta la soluzione migliore in un contesto che premia solo alcuni settori ed aziende.

Europa vs Stati Uniti

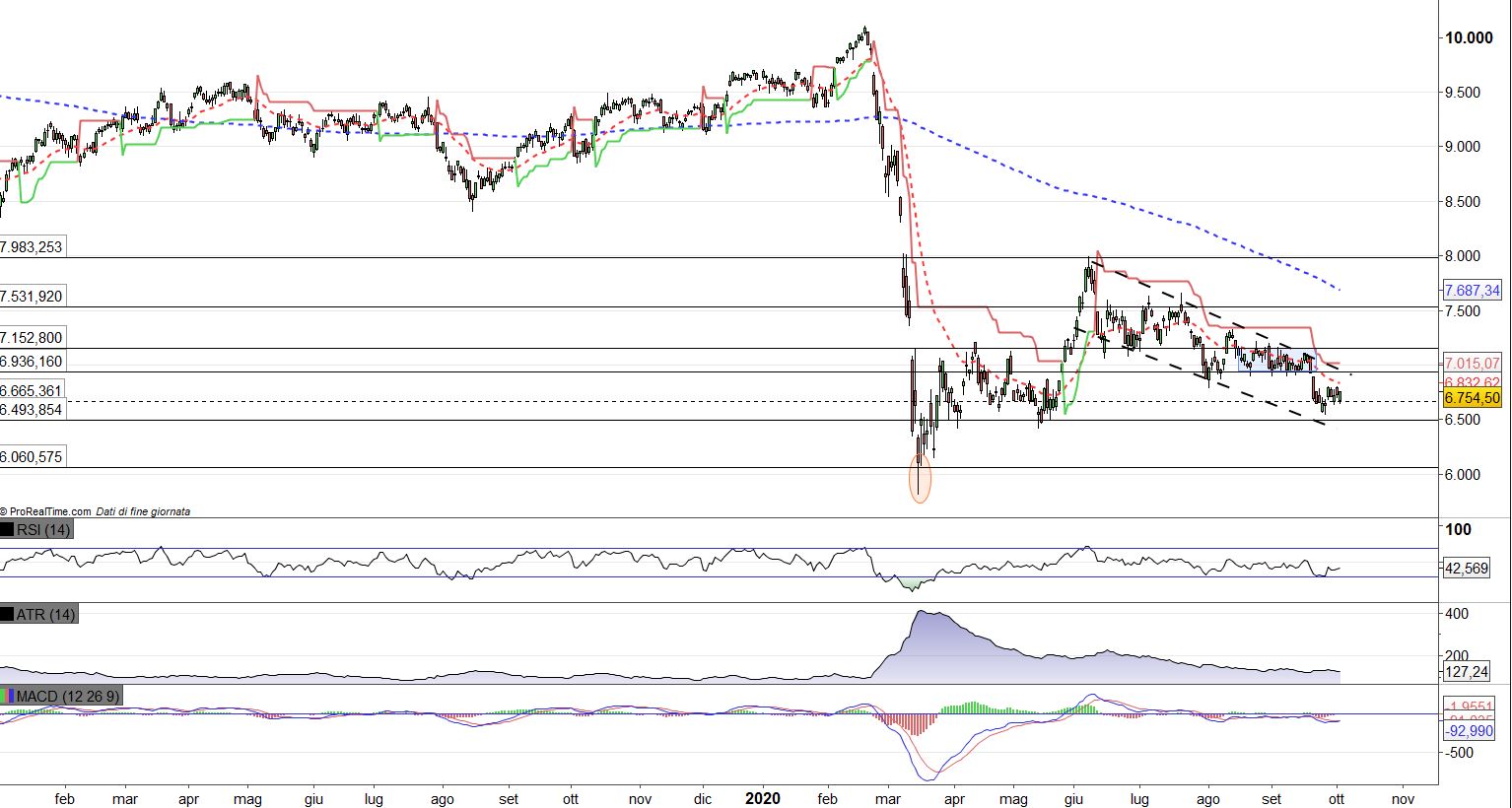

I listini dell’eurozona non riescono a superare il momento difficile anche se nell’ultime cinque sedute di Borsa recuperano qualche punto: il FTSEMib40 prende il +1,96%, il Cac40 è positivo dell’2,01% mentre l’Ibex35 sale del +1,90%. Anche l’indice tedesco, Dax30, si difende con una performance in verde del +1,76%. Il guadagno delle ultime sessioni sembra sostenere la speranza di un recupero, ma gli indici appaiono affaticati e timorosi. Il Dax30 resta nella parte bassa della fase laterale dove è intrappolato da circa due mesi mentre il FTSEMib40 e il Cac40 non sembrano decisi a riprendere il livello. L’Ibex35 è invece in fase di trend ribassista evidenziando la paura della crisi sanitaria da Covid19.

Le schermaglie a livello Europeo non sono confortanti e ricordano le premesse degli accordi sul Recovery Fund e la possibilità di una seconda ondata di coronavirus invernale sembra avere paralizzato i mercati che si mostrano indecisi. Nonostante il sostegno monetario da parte della Bce la mancanza di una data certa nella distribuzione di un vaccino rende non agevola la ripresa dei listini.

Gli indici americani cercano un recupero con l’S&P500 in territorio positivo del +1,96%, il Nasdaq Comp del +1,81% ed il Dow Jones in crescita del + 2,36%. In questo momento di mercato gli indici Usa appaiono più flessibili e veloci nel ritorno ai livelli precedenti rispetto ai listini del Vecchio Continente. Gli operatori sembrano ancora rivolti ad investimenti negli Stati Uniti piuttosto che nell’eurozona.

Quella che sembrava una rotazione inevitabile non è avvenuta. Ad oggi, nonostante i problemi evidenti degli Usa: crisi sanitaria, problemi sociali, turbolento periodo pre-elettorale, scontri commerciali con la Cina e per ultimo la notizia della positività al coronavirus di Donald Trump vincono i fattori positivi che spingono i mercati americani ovvero il forte sostegno di liquidità della Fed, il bassi rendimenti dei Titoli di Stato, la debolezza del dollaro e la resilienza del settore tecnologico trainato dai colossi FAANG ( Facebook, Amazon, Apple, Netflix e Google).

Oro e Argento in fase di recupero

L’oro riparte da quota 1.850$ per il recupero del livello in area 1.900$. La violazione a ribasso dell’area, che ha condotto il metallo prezioso sotto il minimo della banda di oscillazione nel quale era intrappolato dal 12 agosto 2020, non è stata duratura.

Ad oggi il gold si trova al test rialzista di quota 1.900$ per recuperare il terreno perduto a causa dell’inversione del trend in zona 2.075$ partito il 6 agosto 2020. Se l’oro dovesse sfondare a rialzo il test successivo sarebbe a 1.980$. In caso contrario il metallo prezioso potrebbe precipitare verso i 1.800$.

La stessa situazione, ma più amplificata, è valida per l’argento, che sta cercando di recuperare quota 24$. Il successo del test porterebbe il parente meno nobile verso area 26$. In caso contrario si potrebbe vedere un ritorno in zona 21,50$.

Storicamente l’andamento dei metalli preziosi è correlato negativamente all’andamento del dollaro. L’indebolimento del biglietto verde dell’ultima settimana ha riportato l’oro e l’argento verso un recupero dei livelli. In questo contesto il deprezzamento del dollaro è un fattore decisivo per il trend dei metalli preziosi. L’oro inoltre beneficia dei timori per una seconda ondata di Covid19 e sfrutta la caratteristica di bene rifugio. L’argento invece non sembra temere le ripercussioni della pandemia sulle attività industriali, ambiente principale di utilizzo del metallo prezioso.

Il Gold/Silver ratio perde terreno nella settimana ad evidenziare la forza relativa maggiore dell’argento rispetto all’oro nelle ultime cinque sedute.

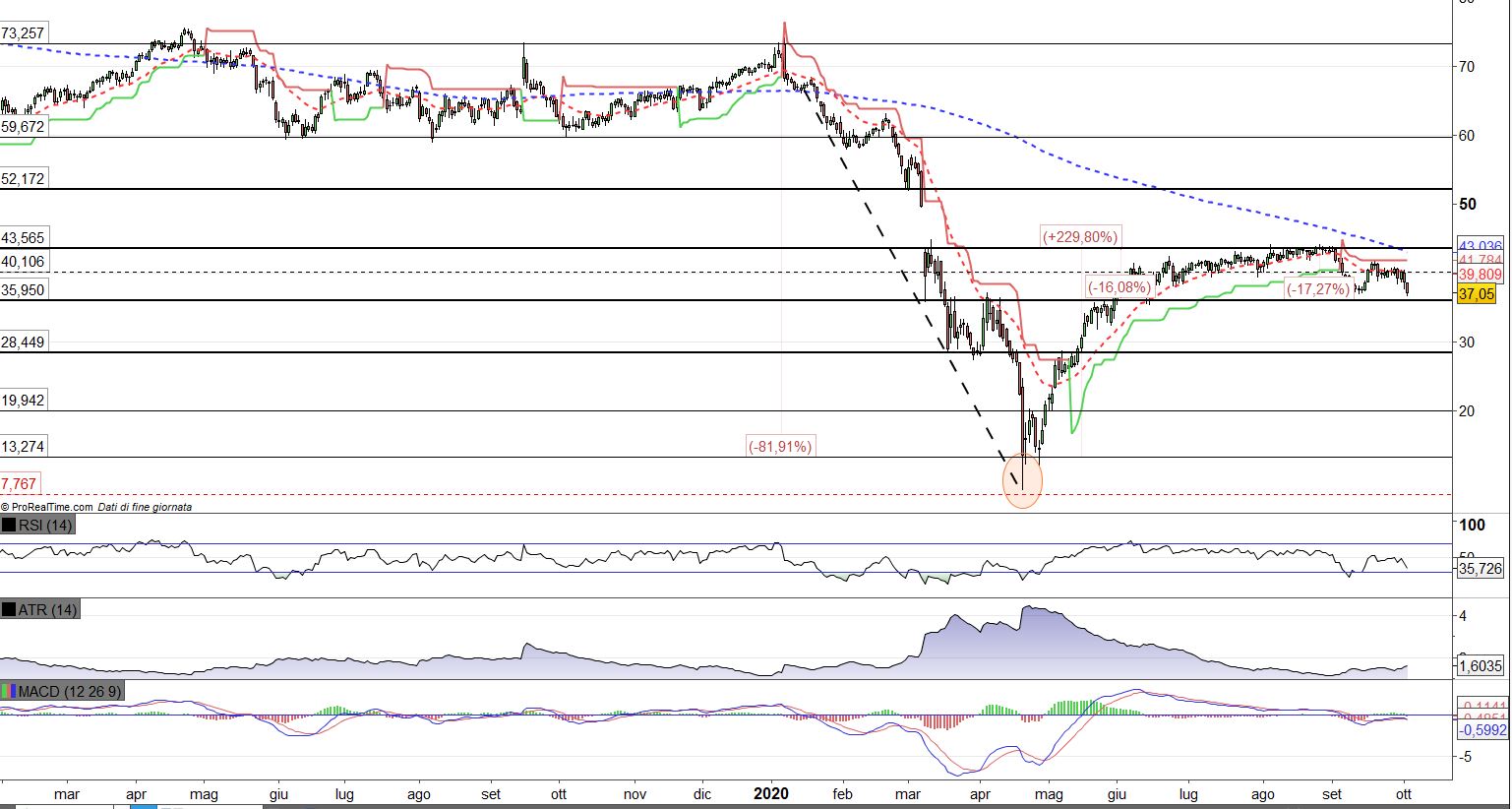

Petrolio in calo. Natural Gas al test del supporto

Il Petrolio, Wti e Brent, hanno evidenziato un calo durante la scorsa settimana ed entrambi si trovano al test dei rispettivi supporti. L’oro nero accusa le paure degli operatori e del mercato legate alla ripresa dei contagi di Covid19, soprattutto in Europa, e gli effetti che la crisi sanitaria può avere su conti aziendali dell’ultimo semestre 2020. Dall’inizio del mese il Wti (Future Crude Full1120) ha perso oltre il 14,50% mentre il Brent (Future Crude Full1220) ha lasciato sul campo il 16,25% circa. Ad oggi la mancanza di una data certa per il vaccino contro il Covid19 è un incognita che pesa notevolmente sui mercati ed in particolare sul petrolio, già in difficoltà nei momenti peggiori della crisi sanitaria tra febbraio e aprile 2020.

Da monitorare il Natural Gas (Future Full1120) che, dopo l’inversione di tendenza in area 3,4, ha lasciato sul campo oltre il 28% portandosi nuovamente sul supporto a quota 2,40. La barra di indecisione di venerdì in appoggio sul livello apre nuove scenari. Una rottura del minimo potrebbe indirizzare la materia prima verso quota 2,20 mentre un rimbalzo potrebbe riportare il Natural Gas verso area 2,80.

Eur/Usd alla prova della resistenza a 1,1750. Il Kiwi in rialzo sul pullback

L’euro ritrova la forza per tentare il recupero del livello in area 1,1750. Nell’ultima settimana l’Eur/Usd ha preso lo 0,42% riportandosi a ridosso del minimo della banda laterale che ha caratterizzato il movimento dalla fine di luglio 2020 alla barra di rottura ribassista del 22 settembre 2020. Se il ritorno del livello dovesse avere successo l’apprezzamento dell’euro potrebbe riportare la quotazione verso area 1,19, in caso contrario, se la rottura dovesse fallire, il cambio potrebbe tornare verso zona 1,16.

L’andamento della major è legato a diversi fattori chiave ed in primis è dettato più dall’indebolimento del dollaro che alla forza dell’euro. Il biglietto verde paga l’ingente volume di liquidità immesso dalla Fed e la politica monetaria espansionista, la modifica della view sull’inflazione, la crisi sanitaria da Covid19, gli scontri commerciali con la Cina ed un periodo pre-elettorale decisamente turbolento con la possibile vittoria del candidato democratico Joe Biden. La recente positività al Covid di Donald Trump inserisce un ulteriore elemento di incertezza e di indebolimento della valuta a stelle e strisce.

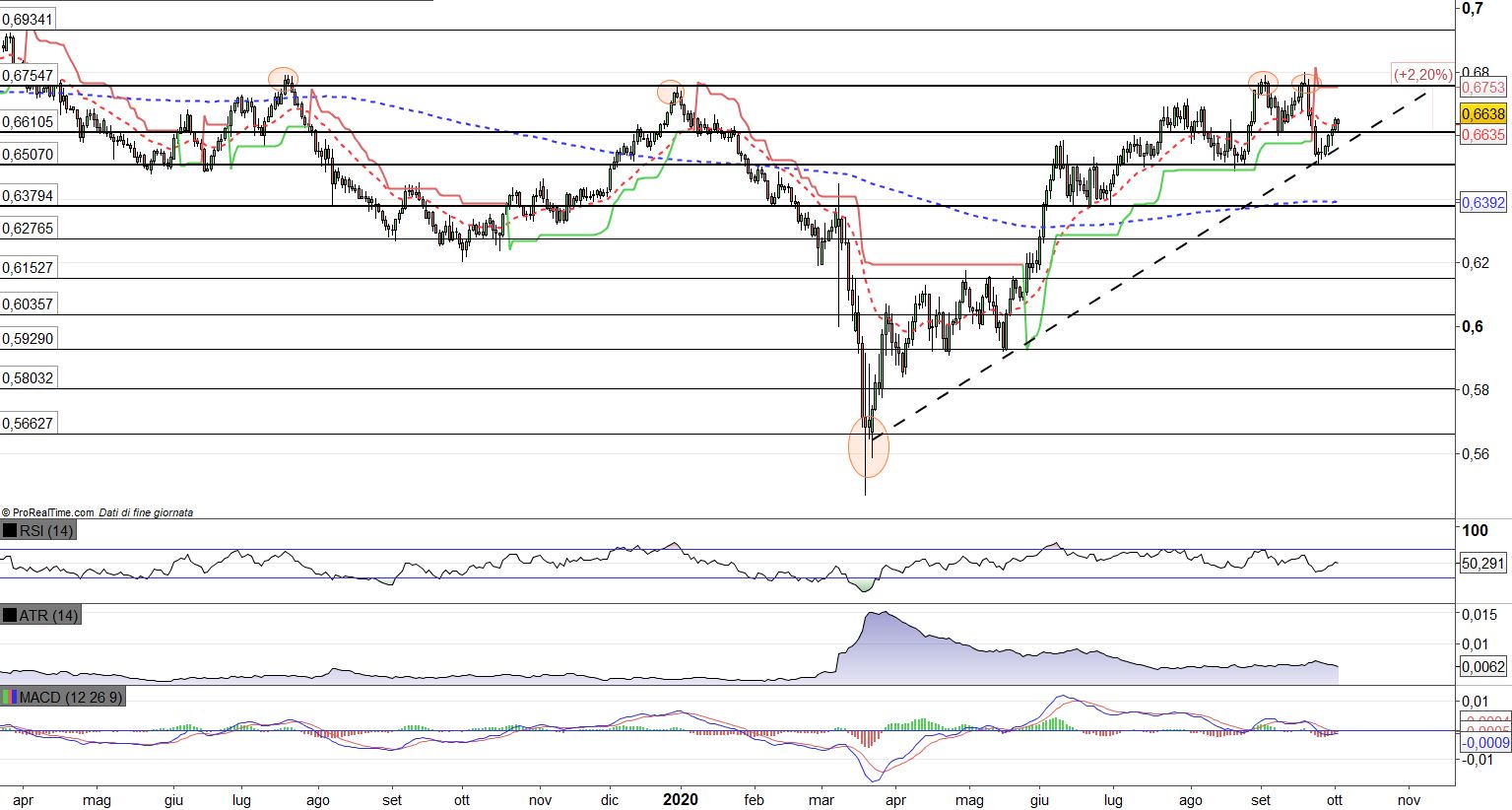

Da monitorare anche il Kiwi, il cambio Nzd/Usd, con il dollaro neozelandese in recupero sul biglietto verde. Dopo il pullback sul supporto a quota 0,6510 e la trendline dinamica di medio periodo il cambio sembra indirizzato verso area 0,6750.

Tra i cambi contro dollaro Interessanti anche il movimento di Usd/Try, dove la lira turca non sembra trovare le energie per un possibile apprezzamento e Usd/Zar alla prova del supporto in area 16,40.

Gli asset sotto i riflettori della settimana

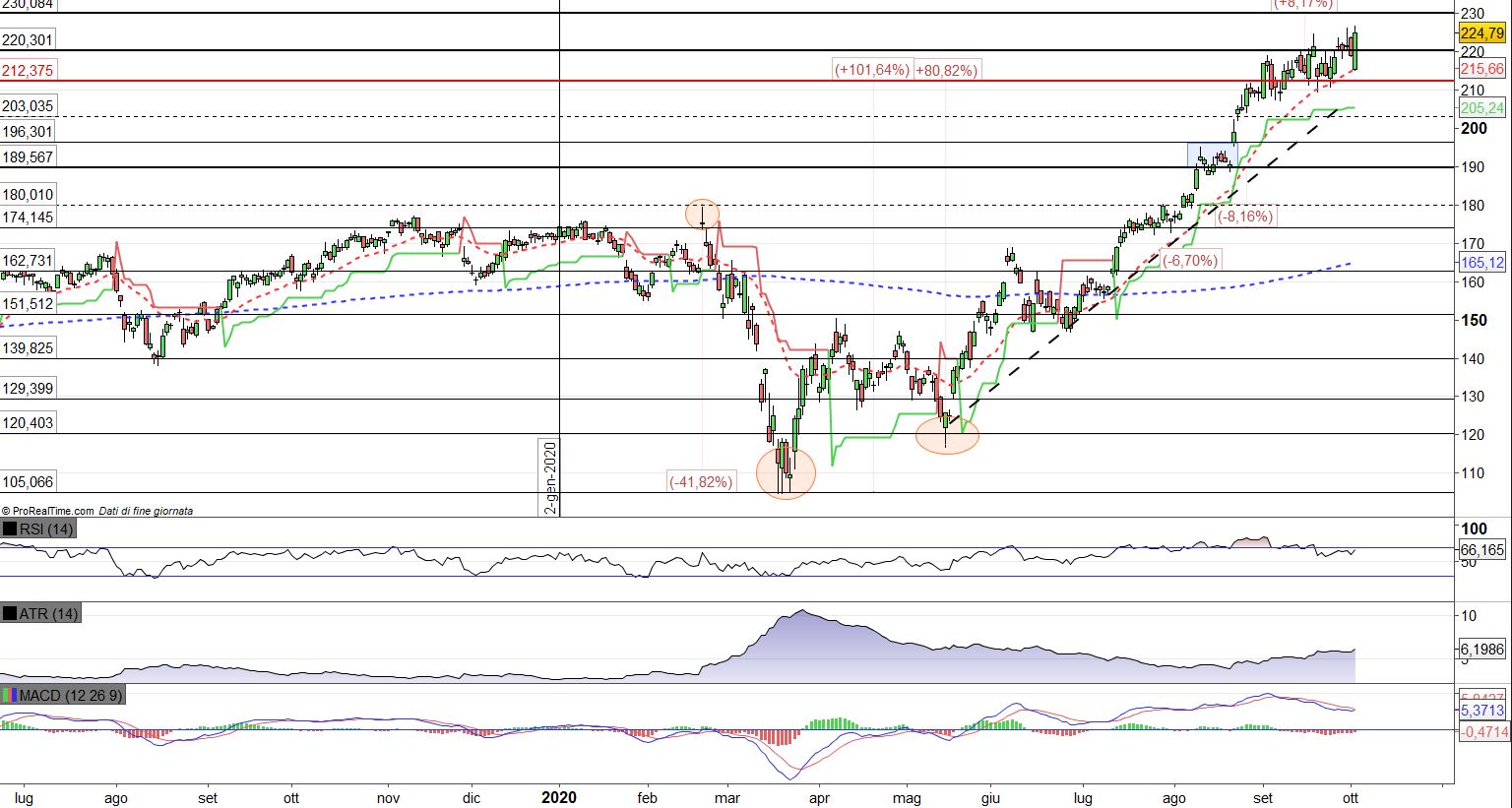

Tra i titoli della settimana sotto la lente in chiave rialzista in evidenziano: Deere in ripresa con la candela di allungo di venerdì scorso in chiusura a quota 224,79$ dopo aver segnato il massimo storico in area 226,52$, Dollar General in costante fase di trend rialzista, FedEx in pressione a quota 260$, Mc Donald’s in recupero della trendline dinamica di medio termine, Target in corsa dopo la rottura del massimo storico in zona 156,10$. Da seguire inoltre Danaher in leggera correzione dopo la rottura della resistenza a 2017$, BeiGene in rally, Seattle Genetics e Zillow.

In ottica più ribassista i riflettori si posizionano su Chevron in trend negativo di medio periodo, Exxon Mobile che sembra dirigersi verso quota 30$ e Petrobras. Da notare la figura reversal creata da Exact Sciences sulla resistenza dopo il lungo rally.

Tra i cambi, come precedentemente analizzato si sottolinea il movimento del Kiwi (Nzd/Usd) e i due cambi emergenti contro dollaro americano Usd/Try e Usd/Zar.Da monitorare anche il movimento del Natural gas, il test del petrolio e dei metalli preziosi, oro e argento. Tra le soft commodity interessante la nuova prova della resistenza a rialzo del Corn (Future Full1220) in area 386,25.

© RIPRODUZIONE RISERVATA