La teoria delle onde di Elliott è tra le più conosciute e applicate nelle strategie di trading. Di seguito cos’è, come si applica al trading, cosa sono e come si calcolano le Elliott Waves.

Cos’è la teoria delle onde di Elliott e, nel dettaglio, cosa sono e come si calcolano le Elliott Waves?

La Teoria delle Onde di Elliott nasce alla fine del 1930, quando Ralph Nelson Elliott (1871-1948) ha pubblicato il «Principio Wave», ispirato dalla teoria di Dow e dal numero d’oro del matematico Fibonacci.

Sono molti i trader che hanno poi applicato la teoria di Elliott alle proprie strategie di trading, motivo per cui la teoria è poi diventata una delle basi per chi vuole operare nel campo degli investimenti.

Elliott ritiene che i mercati non si evolvono in modo casuale, ma seguono cicli ripetuti di tendenza (su o giù), che sono influenzati dalla natura e dal comportamento umano. Questi movimenti dei mercati finanziari sono caratterizzati da fasi di cinque onde di tendenza e tre onde di consolidamento. Elliott ha definito le regole precise della sua teoria, utilizzando sentieri grafici stabiliti.

Di seguito potete trovare tutti gli argomenti che si tratteranno nella guida e che vi illustreranno la Teoria delle Onde di Elliott.

Teoria delle Onde di Elliott: sommario

Iniziamo a scoprire le Onde di Elliott e le circostanze che hanno portato alla formulazione della Teoria.

La formulazione delle Onde di Elliott

Le onde di Elliott rappresentano il più celebre e storico strumento di analisi tecnica utilizzato per il trading sul Forex e sui mercati finanziari.

La loro origine risale agli anni ‘30 e all’analista dei mercati Ralph Nelson Elliott, il quale ha proposto un metodo di lettura dei mercati basato sulla psicologia degli investitori e sulla alternanza di ottimismo e pessimismo che, da lì in poi, ha sempre raccolto successi sui principali mercati finanziari.

Saper riconoscere le Onde di Elliott, e le loro numerose varianti, è un plus al quale ogni trader dovrebbe aspirare, nel tentativo di padroneggiare una delle teorie di analisi tecnica più efficaci scoperte fino ad oggi.

Scopriamo allora la teoria delle Onde di Elliott e la sua estrema utilità.

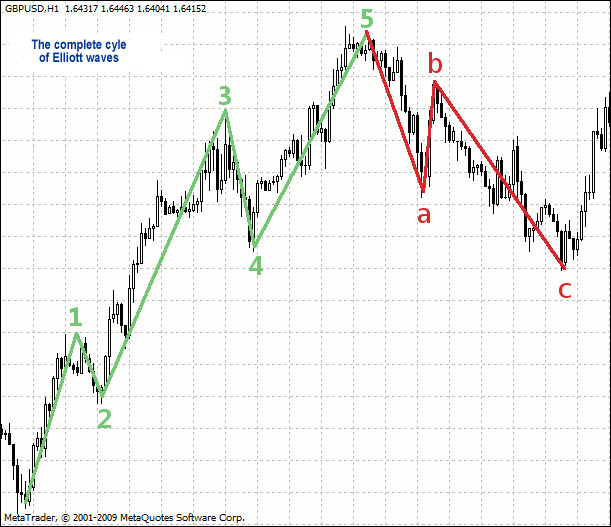

Il ciclo delle onde

Nella sua teoria, Elliott ha definito due tipi di onde: l’onda d’impulso (che ha una struttura composta da 5 onde) e l’onda correttiva (che ha una struttura composta da 3 onde).

Il ciclo di base è composto da 8 onde: le prime 5 onde formano un movimento ascendente di «impulso». Le 3 sotto-onde A, B, e C formano invece un’onda correttiva.

Questo ciclo è sostanzialmente infinito: ogni onda può essere costituita da uno o più cicli di durata più breve.

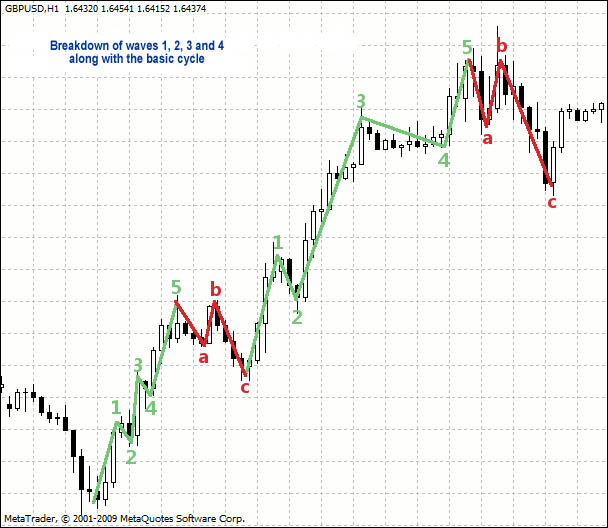

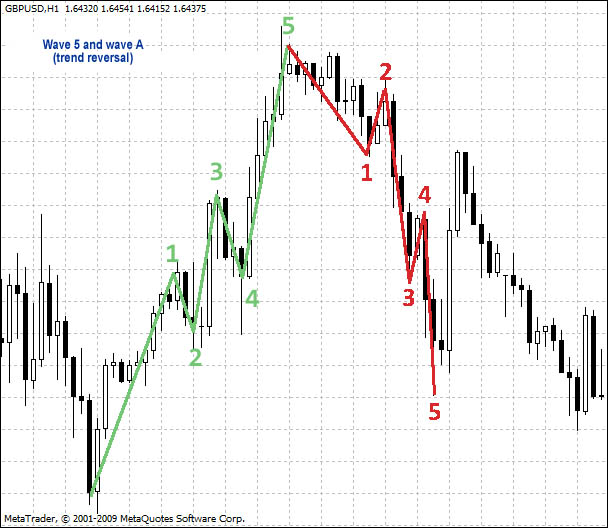

Il ciclo completo è composto di 34 onde: ogni onda può essere frazionata secondo il ciclo di base. Nel diagramma, le onde principali (1, 2, 3, 4 e 5) corrispondono al ciclo di base. Successivamente, la tendenza si inverte, con onde A e C costituite da 5 sotto-onde di impulso e l’onda b costituita da 3 onde correttive, perché nella teoria Elliott il ciclo si sviluppa in direzione del trend principale.

Il significato delle onde di Elliott

Per identificare le onde, i sostenitori di questa teoria cercano di leggere la «firma» dell’onda per determinare il movimento in cui si trova il mercato e quindi anticipare il movimento successivo. Di seguito la descrizione delle onde, in caso di uptrend (in caso di downtrend, essere sarebbero esattamente l’opposto):

Onda 1 - è l’onda iniziale di un nuovo trend, in questa fase le notizie fondamentali sul mercato sono completamente negative. La tendenza precedente è ancora considerata forte, il volume potrebbe iniziare ad aumentare su quello che è ancora considerato un movimento correttivo.

Onda 2 - è un’onda correttiva che non supera il punto di partenza dell’onda 1. Di solito le notizie sono ancora negative ma compaiono alcuni segnali di allarme, il volume è più basso nella direzione del trend precedente e il prezzo non scende al di sotto dell’inizio dell’onda.

Onda 3 - di solito rappresenta il movimento più grande e più forte nella serie di 5 onde. La notizia è positiva e il prezzo va nella direzione dell’onda veloce e sostenuta. È il momento in cui la «folla» comincia a prendere parte alla nuova tendenza.

Onda 4 - è un’onda correttiva in cui il prezzo può andare lateralmente per periodi di tempo prolungati. La correzione è generalmente complessa e non si interseca con l’onda 1 e il volume è inferiore rispetto all’onda 3.

Onda 5 - è l’onda finale nella direzione del trend dominante, su di essa le notizie sono del tutto positive e la stragrande maggioranza degli investitori acquista anche prima del picco di mercato. Il volume è inferiore rispetto all’onda 3 e molti indicatori anticipatori divergono dal prezzo.

Forza e durata delle onde

I cicli sono costituiti da un numero di onde che si basano sul numero famoso diffuso dal matematico Leonardo Fibonacci, che permette di definire la forza delle onde e la loro durata. A seconda del periodo al quale ci si riferisce, il ciclo completo può contenere, per esempio, 2, 8 o 34 onde.

Calcolo della sequenza di Fibonacci:

A partire dal numero 1, si aggiunge il numero precedente, come segue:

0 +1 = 1 , 1 +1 = 2 , 2 +1 = 3 , 3 +2 = 5 , 5 +3 = 8 , 8 +5 = 13 , 13 +8 = 21 , 21 +13 = 34 , ecc ..

Elliott ha identificato nove periodi di tempo per i cicli, dal più grande al più piccolo:

- Il grande superciclo (150-170 anni)

- Il superciclo (40-70 anni)

- Il ciclo (oltre 1 anno)

- Primario (da pochi mesi a qualche anno)

- Intermedio (da poche settimane a pochi mesi)

- Minore (poche settimane)

- Minuti (giorni)

- Minuetto (ore)

- Subminuetto (minuti)

Le onde d’impulso

Vediamo adesso le varie tipologie di onde che si possono osservare nella teoria delle Onde di Elliott.

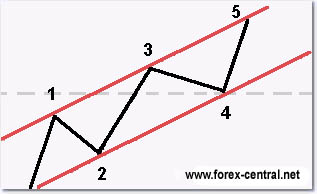

L’onda d’impulso è suddivisa in 5 sotto-onde, etichettate 1, 2, 3, 4 e 5, che tipicamente si sviluppano all’interno di un canale di tendenza (le linee rosse), sebbene alcuni movimenti occasionali fuori del canale possano essere osservati.

Estensione dell’onda d’impulso

Le sotto-onde d’impulso 1, 3 o 5 si presentano spesso un’estensione. L’estensione di una sotto onda d’impulso può essere suddivisa in cinque onde.

Elliott si riferisce al numero d’oro della sequenza di Fibonacci: 1; 1,618, 2, 2,618, 4,13, ecc. In caso di estensioni, ha osservato che l’onda che è stata estesa è 1.618 o 2 volte più forte rispetto alle altre onde.

Le onde correttive

Le onde correttive rientrano in 4 categorie differenti:

- Lo zig-zag (3 varianti: semplici, doppie, triple)

- La correzione piatta (3 varianti: standard, irregolari, doppiamente irregolare)

- Il triangolo (4 tipi: ascendente, discendente, chiuso, aperto)

- Il doppio tre e il triplo tre

Analizziamo adesso nei dettagli le varie tipologie di onde e vediamo in che modo si presentano nei grafici Forex.

1) Lo zig-zag

Lo zig-zag dispone di 3 onde:

- (A): 5 onde discendenti

- (B): 3 onde ascendenti

- (C): 5 onde discendenti

Il vertice di onda B è inferiore all’inizio di onda A.

Quando uno zig-zag è seguito da 3 onde e da un altro zig-zag, è noto come un doppio zig-zag (esiste anche il triplo zig-zag).

- Un’onda correttiva è sempre suddivisa in 3 onde.

- La forza della sotto-onda C è uguale a quella della sotto-onda A o uguale a 0,168 o 1,618 volte quella della sotto-onda A.

- Se l’onda 2 è uno zig-zag, l’nda 4 sarà una correzione piatta.

- Se l’onda 2 è una correzione piatta, l’onda 4 sarà uno zig-zag.

- In un percorso a zig-zag, la sotto-onda C finirà nel punto più basso del vertice dell’onda A.

2) La correzione piatta

- Il vertice di onda B è quasi allo stesso livello come l’inizio dell’onda A.

- L’onda C è proprio di fronte all’onda A.

- Una rettifica può essere suddivisa in uno schema 3-3-5.

La correzione piatta irregolare

- Il vertice di onda B è superiore all’inizio di onda A.

- L’estremità dell’onda C è inferiore o allo stesso livello come la fine dell’onda A.

Correzione piatta doppiamente irregolare

- L’onda C non scende tanto in basso quanto l’onda A.

- In una correzione piatta, la sotto-onda B ripercorre spesso almeno il 61,8% della sotto-onda A, ma non oltre il 161,8%.

- La forza massima della sotto-onda C è 2.618 volte la forza più grande tra le sue sotto-onde A e B.

- La sotto-onda A è spesso a zig-zag.

- La sotto-onda B è raramente una correzione piatta.

- Le sotto-onde A, B e C hanno resistenze o simili, o le sotto-onde C hanno un’ampiezza pari al 161,8% della forza della sotto-onda A.

- La sotto-onda C ha spesso almeno il 38,2% della forza della sotto-onda A.

Come si leggono le onde

La teoria delle Onde di Elliott guarda non solo alla direzione del trend ma anche al suo grado di maturità.

Le Onde di Elliott si suddividono in diverse fasi: la nascita, la crescita, la maturazione e la correzione di un trend, come osservabile grazie alla seguente figura:

I movimenti del trend principale sono rappresentati dai numeri (1)-(2)-(3)-(4)-(5) che indicano tre onde rialziste, con i numeri dispari, e due ribassiste, con i numeri pari.

Le onde (1)-(3)-(5) rappresentano l’ottimismo e portano verso l’alto la quotazione in tre movimenti, dei quali di solito è il secondo ad essere il più ampio.

Le onde (2)-(4) sono i ritracciamenti che il mercato conduce con un sentiment pessimista.

Le proporzioni mostrate in figura vanno rispettate, con il minimo segnato dall’onda correttiva (4) che deve essere superiore al massimo stabilito dalla (1).

Ai cinque movimenti rialzisti seguono poi 3 onde di correzione: (A)-(B)-(C).

Ogni onda è poi a sua volta suddivisibile allo stesso modo dell’intero processo, creando una catena di Onde di Elliott all’interno delle stesse Onde di Elliott.

Abbiamo quindi la sequenza di numeri tra parentesi che rappresentano il movimento del trend principale, mentre le lettere descrivono il movimento di correzione.

Queste sono le basi operative con le quali è possibile fare trading grazie alle Onde di Elliott.

Fare trading seguendo il trend

Il vantaggio offerto dalle Onde di Elliott non è solo quello di individuare la direzione e la maturità di un trend. Attraverso il loro corretto utilizzo, infatti, si conoscono anche i range di movimento all’interno dei quali il trend si realizzerà, permettendo una gestione dei guadagni e delle perdite controllata.

A seguito dell’individuazione dei movimenti (1) e (2), ad esempio, è possibile aprire una posizione long alla creazione dell’onda (3). A quel punto la stop loss potrà essere posizionata all’origine del movimento (1) mentre l’obiettivo di guadagno, consapevoli della correzione operata dal movimento (4), sarà di arrivare fino al movimento 3 o 5 interno alla macro-onda (5).

Operando in questa maniera si avrà sotto controllo il range di prezzi all’interno del quale si deve rimanere per confermare la teoria, riuscendo anche ad ottimizzare il punto di uscita.

I movimenti di correzione segnalati dalle lettere rappresentano l’altra opportunità di trading.

La fase di correzione delle Onde di Elliott è allo stesso modo un’opportunità per aprire posizioni in sell, individuando i punti di massimo raggiunti con l’onda (5) o dalla (B), o per una nuova posizione in buy, nel momento in cui le onde correttive saranno terminate e verrà ripreso il trend principale.

La teoria delle Onde di Elliott consta di numerose varianti all’originale, in particolare per quanto riguarda le onde di correzione, come quelle a zigzag o flat.

Ora vediamo con un esempio pratico le Onde di Elliott in azione.

Esempio pratico

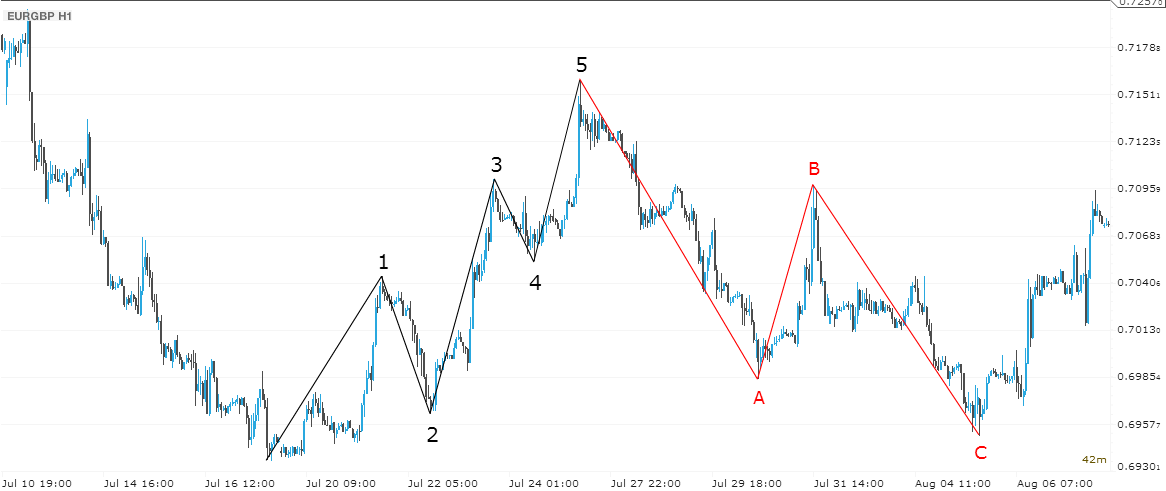

Osserviamo le Onde di Elliott rappresentate nel seguente grafico, nel quale è rappresentato l’andamento del cambio euro-sterlina con candele orarie:

La Teoria delle Onde di Elliott mostra tutta la sua efficacia nel momento in cui si riescono ad individuare le sue componenti in questo modo.

Le cinque onde rialziste portano su la quotazione del cambio seguendo i dettami della teoria, con il minimo stabilito dalla (4) che è superiore al massimo raggiunto dalla (1), prima delle tre onde correttive successive al massimo stabilito dalla (5).

Come è possibile osservare, il rialzo dal range più alto è quello rappresentato dall’onda (3), come spesso accade, mentre dopo l’ultima onda correttiva (C) il trend principale riprende il suo andamento rialzista.

Le occasioni di trading sono innumerevoli e soprattutto vivono con il vantaggio di avere un’idea del range dei prezzi all’interno dei quali ci si muoverà.

La bravura nel trader starà nell’individuazione delle Onde di Elliott e nella scelta dei migliori punti di entrata e di uscita, cercando di aprire posizioni in buy in corrispondenza dei minimi e posizioni in sell in corrispondenza dei massimi.

È tuttavia proprio lo step precedente, ovvero l’individuazione delle Onde di Elliott in un grafico, il passaggio più difficile.

Affinché questo avvenga con naturalezza è necessaria molta esperienza nella lettura nei grafici ma i benefici, come visto, sono in grado di ripagare ampiamente gli sforzi impiegati.

Altri esempi nei grafici Forex

Ciclo completo

Onde 1,2,3,4

Onde 5 e A

Onde A,B,C

Come si calcolano le onde di Elliott

La 1 naturalmente trattandosi di un nuovo ciclo non si può calcolare.

La 2 che è la prima correzione alla 1 di solito rintraccia tra il 38,2% e il 61,8% mai oltre il 100%.

La 3 ha 1 target minimo ottenuto moltiplicando la lunghezza dell’onda 1 per 1,618 ed addizionarla al bottom (top) di onda 2.

La 4 rappresenta una peculiarità della teoria, a volte temporalmente può durare molto, altre molto poco. Di solito, dopo una fase sostenuta della direzionalità, gli operatori tendono a rimanere in attesa della ripresa del trend principale. Comunque di solito, in termini di ampiezza onda 4 misura 23,6% - 38,2% e raramente il 50% della lunghezza di onda 3. Raramente si è arrivati al 61,8%, generando poi incompletezze nella successiva 5. Diciamo che il target naturale di onda 4 misura tra il 23,6% e il 38,2% della 3.

La 5 segna la fine del movimento a 5 onde nel trend principale e può misurare:

- come onda 1

- oppure si moltiplica l’ampiezza di onda 1 per 3,236 (2*1,618) e si somma il risultato al minimo o al massimo di onda 1. Da rimarcare il fatto che onda 5 spesso si estende e possiamo capire se ci sarà un’estensione se i volumi saranno superiori rispetto a quelli registrati nel corso di onda 3, allora sarà lecito attendersi un’estensione della 5.

Le finalità della Teoria delle Onde di Elliott

La Teoria delle Onde di Elliott, oltre alla finalità principale di prevedere i movimenti di prezzo futuri, può essere utilizzata per posizionare Stop Loss e Take Profit ottimali al fine di garantire la massimizzazione del profitto e la minimizzazione del rischio nella propria strategia.

Nel caso tu sia interessato ad approfondire la tua conoscenza su questo argomento e vedere alcuni esempi, ti suggeriamo questo articolo “XTB - La Teoria delle Onde di Elliott”.

© RIPRODUZIONE RISERVATA