Ferragosto 1971, la fine della convertibilità aurea della valuta Usa. Da allora, il gap fra classe media e 1% più ricco è esploso. E dal 2007 in poi, le Banche centrali hanno preso in mano il timone

Non si riesce a fare un dollaro in questo mercato, il Paese va a rotoli peggio di quando governava quel figlio di p.. di Roosevelt. Troppo denaro scadente in giro per il mondo. L’errore più grande che abbiamo commesso è stato lasciare che Nixon abbandonasse la parità aurea. Era il 1987. Con il suo Wall Street, Oliver Stone raccontava i segreti inconfessabili dei rampanti anni Ottanta del mercato azionario. E dei suoi abusi. E con quelle parole, il vecchio Lou Mannheim metteva in guardia il protagonista, Bud Fox, dagli eccessi di entusiasmo verso i presunti pasti gratis offerti da certe scorciatoie.

Fast forward. Oggi, 15 agosto 2021, sono passati esattamente 50 anni da quel Ferragosto del 1971 a Camp David, quando l’allora presidente Usa, Richard Nixon, pose fine alla convertibilità del dollaro in oro e seppellì gli accordi Bretton Woods. I quali avevano fissato le regole per dare impulso a un’ordinata espansione degli scambi internazionali: il dollaro era la moneta di riferimento a cui erano legate con cambi fissi tutte le altre valute, mentre il biglietto verde era a sua volta agganciato all’oro da un peg di 35 dollari l’oncia. Di fatto, la divisa Usa era utilizzata come moneta di riserva da tutti gli altri Stati e questo permetteva al Tesoro degli Stati Uniti di stampare tutti i dollari di cui aveva bisogno, salvo poi collocarli nel resto del mondo. Implicitamente, un pass da free-agent fiscale, un regime di svincolo dalla bilancia dei pagamenti.

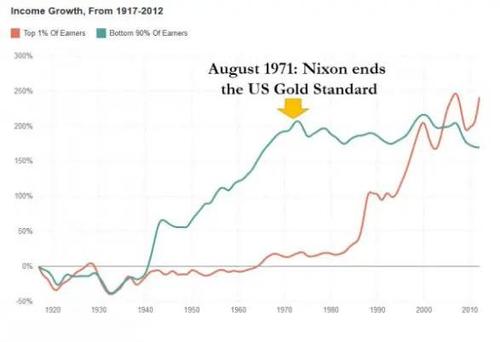

Ma la guerra del Vietnam con i suoi costi astronomici e il forte aumento della spesa pubblica e del debito americano segnarono la fine del sistema istituito a Bretton Woods, evento spartiacque che trovò la sua scintilla primordiale proprio nell’addio alla convertibilità aurea del dollaro: da lì a quattro mesi, l’abbandono degli accordi da parte dei membri del G10 e lo Smithsonian Agreement diedero il via al nuovo regime di fluttuazione dei cambi. E alla svalutazione del biglietto verde. Ma perché già nel 1987, Oliver Stone sentì il bisogno di far rampognare da uno dei protagonisti del suo film proprio Richard Nixon per quella sua decisione? Lo mostra questo grafico:

Fonte: Bloomberg/Zerohedge

coincidenza o meno, l’avvento del fiat standard in sostituzione del gold standard è coinciso con la perdita di ricchezza da parte della classe media Usa, il cosiddetto bottom 90% e con l’inizio del Klondike per l’altrettanto mitologico Top 1%.

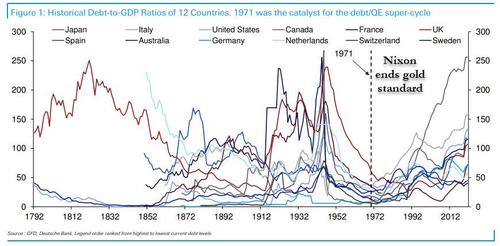

Insomma, il gap di benessere da colmare che ciclicamente viene riproposto come conundrum socio-economico dei giorni nostri e che solitamente rappresenta l’argomento principe delle elucubrazioni accademiche di simposi come Davos, ha radice antica. Ma non basta. Perché in occasione del cinquantennale di Camp David, il capo economista di Deutsche Bank, Jim Reid, ha deciso di fare gli straordinari. E dar vita a questo grafico,

Fonte: Deutsche Bank

in grado di offrire più di uno spunto di riflessione in tempi di Qe sistemico, helicopter money e flirt con l’idea di tassi strutturalmente negativi. Al netto della convinzione di Reid rispetto alla longevità del regime di fiat money, riconducibile a suo dire al fatto che sia nato in un periodo di indebitamento sistemicamente basso, l’analista della banca tedesca non ha dubbi: una volta eliminate le costrizioni legate al gold standard e alla sound money, le nazioni sono state in grado di operare su deficit strutturali e far crescere a dismisura i loro indebitamenti. Fino a livelli senza alcun precedente.

All’inizio, però, le implicazioni sistemiche di questa rivoluzione furono limitate, proprio per la base di partenza debitoria generalmente molto contenuta che garantiva processi tanto deformanti quanto però prospettici sul lungo periodo. E contenibili. Insomma, nemmeno l’alcolizzato più dedito al bicchiere subisce gli effetti nefasti dell’alcool dopo poche settimane di abuso. Servono anni. E così è stato. Fino al punto di non ritorno, collocabile a detta di Jim Reid nel 2007. Ovvero, la grande crisi finanziaria globale generata dai subprime e detonata con il crollo Lehman.

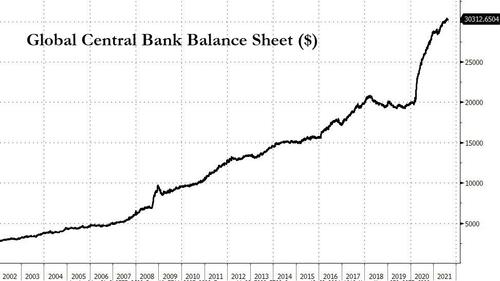

Quell’evento rappresentò il limite rispetto a quanto indebitamento il mercato fosse in grado di gestire: Una crisi globale come se ne vive una sola nell’arco di una vita, seguita da una serie di crisi sovrane. E questo altro grafico

Fonte: Bloomberg/Zerohedge

mette la situazione in prospettiva: da allora, lo stato patrimoniale delle Banche centrali del G10 è passato da un totale appena inferiore ai 5 trilioni del 2007 agli attuali 30 trilioni. Ma c’è dell’altro. Un qualcosa che sembra aprire scenari di riflessione che, prima o poi, andranno affrontati. In maniera ordinaria o emergenziale, approccio quest’ultimo riferibile a un’altra Lehman potenziale che arrivi a porre un freno agli abusi di monetizzazione del debito e finanziamento diretto dei deficit ormai incombenti.

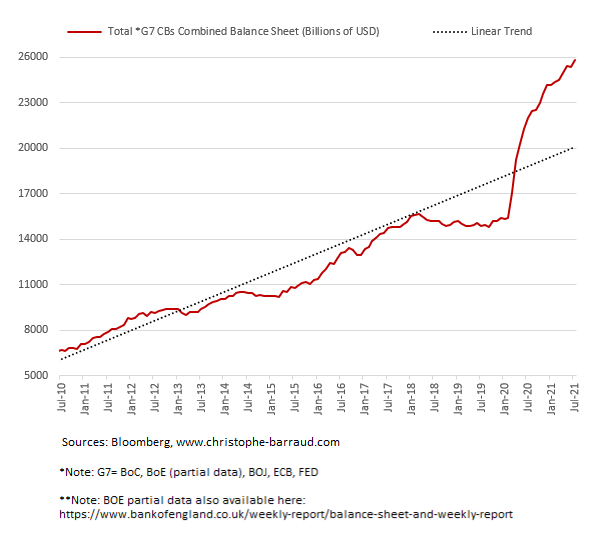

Questo grafico

Fonte: Bloomberg/Christophe-barraud.com

mostra come, convertendo in dollari i bilanci attuali di Fed, Bce, Bank of Japan e Bank of England, solo questi quattro soggetti abbiano visto aumentare il loro stato patrimoniale congiunto di 10 trilioni dal febbraio 2020. Tradotto, la loro risposta al Covid è di fatto corrisposta a un terzo di quanto fa riferimento in assets a tutti Istituti centrali del G10. E questi tre grafici

Fonte: Bloomberg/University of Michigan

Fonte: Financial Times

Fonte: Bloomberg

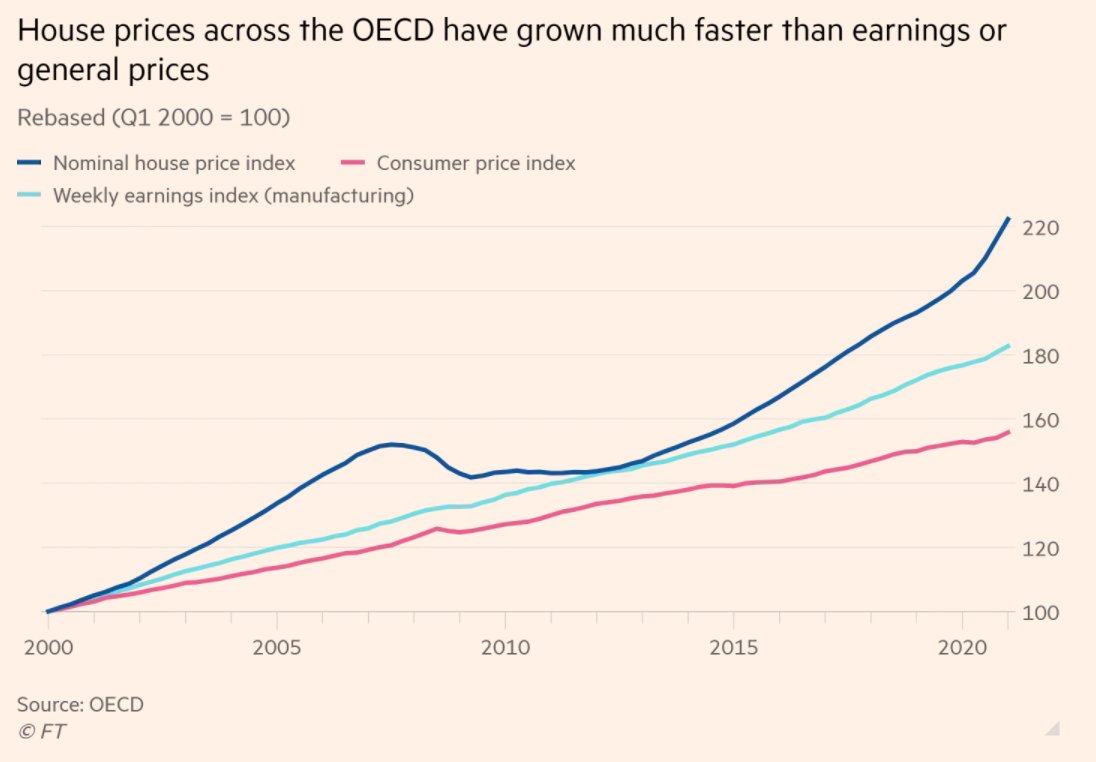

sembrano operare da trait d’union ideale fra il drastico cambio di direzione a livello di crescita reddituale sostanziatosi dopo l’abbandono del gold standard 50 anni fa e l’attuale fase formalmente terminale dei programmi di stimolo e sostegno anti-pandemici, visto che a livello teorico la Fed sarebbe in procinto di operare il taper e la Bce ha comunque come orizzonte temporale del Pepp il 31 marzo 2022.

Non solo a beneficiare appare unicamente Wall Street in un secolare de-couple rispetto all’indice di fiducia dei consumatori Usa (Paese dove le spese personali pesano ancora per il 70% del Pil) ma ecco che la bolla immobiliare gonfiata a dismisura da tassi ultra-bassi e acquisti mensili di Mbs per 40 miliardi al mese sta colpendo nel suo bene di riferimento primario proprio la classe media. Sia a livello Ocse, sia soprattutto negli Usa, dove oggi il prezzo medio di un immobile unifamiliare è schizzato del 23% su base annua a 357.900 dollari. Non solo, se nel primo trimestre di quest’anno le aree metropolitane statunitensi che avevano registrato un aumento a due cifre rappresentavano l’89% del totale (183 in tutto il Paese), oggi quella percentuale è ulteriormente salita al 94%, stando a dati NAR-Bloomberg.

E se Jim Reid conclude il suo report chiedendosi retoricamente Can we continue to do this? e sottolineando come per 50 anni la flessibilità della fiat money è stata piegata alla risoluzione di problemi di stretta contingenza e per calciare in avanti una miriade di barattoli, viene da chiedersi per quale ragione il mondo ancora oggi stia ignorando il problema, se la battuta di un film del 1987 pareva aver già colto il punto e sintetizzato la criticità.

© RIPRODUZIONE RISERVATA

Argomenti