Il fondo dell’ex socio di Bill Hwang patisce un -32% annuo a causa dell’esposizione (a leva) al tutoring on-line messo nel mirino da Xi Jinping. Chi altro rischia? E ora, tocca a Tesla preoccuparsi?

Siamo alla vigilia di un Archegos 2.0? O, forse, l’attenzione morbosa per il caso Evergrande è riuscita a nascondere l’ennesimo, strano caso di commistione fra abuso di leverage, mercato azionario Usa ed hedge funds focalizzati sulla Cina con capacità di ammassare posizioni che forse meriterebbero un’occhiata dalla Sec?

A puntare il faro su quanto accaduto ci ha pensato Bloomberg con un lungo articolo nella sezione wealth, sfuggito così all’attenzione del grande pubblico ancora in attesa della Lehman cinese ma non a quello di moltissimi traders. E studi legali. Già, perché con la Golden Week che la prossima settimana vedrà chiusi mercati azionari della Cina continentale e solo Hong Kong sotto i riflettori, qualcuno potrebbe cominciare a porsi delle domande. La storia, in sé, è di quelle che appaiono destinate a una narrazione romanzesca.

Al centro della quale si staglia la figura del 41enne Tao Li, manager di hedge fund con base a New York e sodale di quel Bill Hwang recentemente balzato agli onori delle cronache per i disastri legati al suo fondo Archegos. Meno noto di quest’ultimo al grande pubblico di mercato, Li è però ritenuto un vero e proprio fuoriclasse del trading su securities cinesi, tanto da essersi guadagnato l’appellativo di Mr. China fra gli investitori maggiormente focalizzati sulle piazze del Dragone. Fama meritata, poiché il suo fondo negli ultimi dieci anni ha garantito returns di circa il 30%. Partner di Hwang nel Tiger Asia Fund dal 2004 al 2011, in quell’anno Li decise di mettersi in proprio e fondare il Teng Yue Partners.

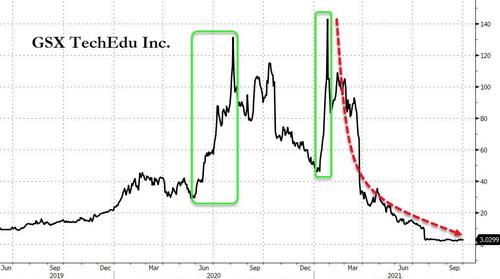

Ma rapporti fra i due non si incrinarono. Anzi, fino al tonfo di Archegos, le loro chiacchierate erano pressoché quotidiane. E anche molti investimenti li vedevano ancora operare in tandem. Uno in particolare, quello sull’azienda di tutoring on-line cinese, GSX Techedu, di cui i due players arrivarono ad ammassare quasi il 40% delle azioni totali sul mercato. Ed ecco che questo grafico

Andamento del titolo di tutoring on-line cinese GSX TechEdu

Fonte: Bloomberg/Zerohedge

Andamento del titolo di tutoring on-line cinese GSX TechEdu

Fonte: Bloomberg/Zerohedge

mostra quanto accaduto: quando lo scorso marzo le margin calls di un gruppo di banche sottoscrittrici delle scorrerie a leva costrinsero Archegos a scaricare titoli, il valore dell’azione di GSX si schiantò. D’altronde, dall’alto di una posizione di portfolio simile, difficilmente sarebbe potuto accadere il contrario.

Ma ecco che dopo un primo rimbalzo che sembrava sancire la fine della bufera e il ritorno del sereno, a mettere il carico da novanta ci pensò Xi Jinping con la sua politica di Prosperità comune, lanciata in grande stile con la crociata contro lo strapotere di Jack Ma e del comparto tech con eccessive mire finanziarie e passata subito dopo - non troppo stranamente o in punta di bizzarria, ragionando con il senno di poi e alla luce di questi fatti - proprio al tutoring on-line. Le aziende del ramo educational che operano in regime profit non possono interagire con il sistema educativo nazionale, decise il leader maximo di Pechino.

Il titolo di GSX, fra i numeri uno del settore, si inabissò. Ed ecco che, stante le cifre relative rese note nei bilanci, si scopre come il Teng Yue Partners, dopo un decennio di successi, alla fine dello scorso agosto scontasse perdite tali da registrare un -32% su base annua. Il tutto alla luce di 10 miliardi di AUM (Assets-Under-Management), compreso il leverage. Un massacro, figlio legittimo dal bagno di sangue patito dal titoli di tutoring on-line affondato - con tempismo da trader navigato - da Xi Jinping e dalla sua campagna di regolamentazione del mercato.

Il problema? Più di uno, in realtà. Primo, lo Teng Yue Partners ha operato su total return swaps come Archegos per costruire quella posizione dominante su GSX? Secondo, stando alla denuncia del noto ribassista Carson Block, la Sec dovrebbe smetterla di guardare dall’altra parte di fronte a certe operatività a dir poco sospette e in grado di creare posizioni dominanti su singoli titoli, casualmente gli stessi messi nel mirino proprio dagli short sellers. Terzo, a fronte di un titolo GSX che oggi viaggia a circa 3 dollari per azione, -98% dal picco solo di gennaio scorso, il caso Tao Li pare non essere ancora esploso del tutto per una ragione decisamente preoccupante, quantomeno alla luce dei fatti. Il Teng Yue Partners, forte dei risultati passati, impone infatti periodi di lock-up più lungo della media per gli investitori.

Tradotto, c’è il rischio che il contenimento delle perdite - anche a livello mediatico - sia unicamente frutto di un blocco delle redemptions. Ma una volta esaurito l’arco temporale per il mantenimento dei gates e l’innalzamento per legge delle paratie, la marea potrebbe salire. E molto. Quarto, esiste un’esposizione a rischio da parte di soggetti bancari, esattamente come accadde con Archegos e con le perdite patite da Nomura e Credit Suisse a causa del loro pessimo timing nell’accodarsi alla margin call degli altri brokers?

Quinto e più sistemicamente importante: cosa annuncerà a novembre al Sesto Plenum del Partito comunista cinese, Xi Jinping? Quale sarà il prossimo bersaglio, dopo tech, tutoring, videogame e immobiliare? Perché una cosa appare certa: Pechino sembra mirare con precisione chirurgica alle bolle sugli assets, sia a livello interno dove il fall-out è ovviamente più controllabile sia sul mercato nemico di Wall Street. Se davvero Joe Biden dovesse superare la red line su Taiwan, dopo il patto trilaterale con Australia e Regno Unito, qualcosa potrebbe muoversi.

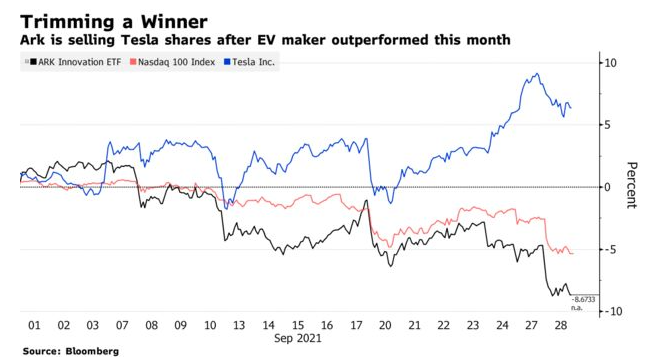

E questo grafico

Performance comparate di Ark ETF, Tesla e Nasdaq nel mese di settembre 2021

Fonte: Bloomberg

Performance comparate di Ark ETF, Tesla e Nasdaq nel mese di settembre 2021

Fonte: Bloomberg

sembra dare un indizio: a fronte di outflows da 660 milioni di dollari solo la scorsa settimana dal suo Ark Innovation ETF, Cathie Wood sembra aver mostrato i primi segnali di cedimento. Il 28 settembre, infatti, ha venduto altri 270 milioni di azioni Tesla: casualmente, lo stesso giorni le fughe di capitali interne pesarono per 297 milioni. Ovviamente, nulla di epocale, poiché anche dopo le vendite il peso di Tesla rimane attorno all’11% del portfolio totale di Ark Innovation ETF e Cathie Wood ha come abitudine quella di sfoltire le posizioni quando superano il 10%. Ma, finora, il mantra era stato quello di andare long a prescindere sul titolo di Elon Musk. Anzi, gridare ai quattro venti i propri acquisti convinti sui minimi, durante i tonfi. Qualcosa è cambiato o sta per cambiare?

© RIPRODUZIONE RISERVATA