Le politiche monetarie non sembrano sufficienti per portarci fuori dalla crisi, potrebbe allora esserci un ritorno di moda delle politiche fiscali?

È del 23 ottobre un articolo uscito su The Wall Street Journal dal titolo abbastanza indicativo e sorprendente - “Il nuovo messaggio degli investitori ai governi globali: spendete di più” (“Investors’ New Message to Global Governments: Spend More”) - a firma di Jon Sindreu, secondo cui molti investitori - anche famosi investitori dei mercati obbligazionari che, in passato, si erano scagliati contro la spesa governativa ed i titoli di Stato - sarebbero ora favorevoli ad un aumento della spesa da parte dei governi.

Secondo il testo dell’articolo, un numero sempre crescente di investitori si sarebbe reso conto del fatto che le politiche volute dalle banche centrali sembrano, visti gli scarsi risultati ottenuti, impotenti ed inadeguate per rilanciare la crescita dell’economia globale che resta anemica.

Naturalmente, questo cambio di paradigma non è stato ancora realizzato. Però, tra i sostenitori di un aumento della spesa ci sarebbero ora, per esempio, il re delle obbligazioni Bill Gross, il segretario del Tesoro dell’esecutivo di Theresa May e perfino il Fondo Monetario Internazionale (che sarebbe andato oltre rispetto al concetto di “austerità espansiva”).

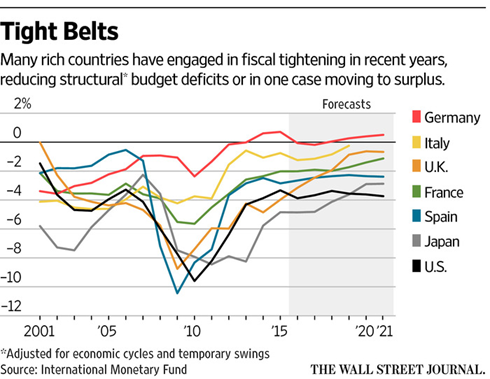

Così, dopo anni successivi alla crisi nei quali ai governi sono stati richiesti consolidamenti fiscali che hanno ridotto i deficit (come si vede nel grafico sotto riportato) ora, invece, si torna a parlare di misure fiscali di stimolo da parte dei governi.

Cinghie tirate - molti paesi ricchi hanno perseguito una stretta fiscale negli anni recenti, riducendo i deficit strutturali di bilancio o, in un caso (Germania), arrivando al surplus.

Ci sia permesso di far notare come siano molti anni che l’Italia ha il secondo minor rapporto deficit/PIL rispetto a quello dei paesi presi in considerazione nel grafico sopra. In termini di disavanzi (in questo caso non di disavanzo primario, ma nel rapporto deficit/PIL che è al lordo degli interessi), negli ultimi anni, solo la Germania ha fatto meglio di noi.

Detto questo, continuiamo sottolineando che le politiche monetarie hanno garantito la liquidità facendo crescere il prezzo delle attività, incluse quelle delle obbligazioni che, salvo i casi di estemporanei “capricci”, hanno sempre teso ad aumentare. Infatti, le obbligazioni, alle quali è andata la maggior parte degli stimoli, dall’inizio dell’anno a livello globale sono cresciute del 6,5%, secondo i dati di Bank of America; mentre le azioni, tradizionalmente investimento più rischioso e con maggiori ritorni, hanno “sovra-performato”, crescendo del 4,5% secondo i dati del fornitore di servizi finanziari MSCI.

Questo, però, non ha contribuito a fare i risultati delle politiche monetarie implementate delle banche centrali meno deludenti (anche se in alcuni casi, come in Giappone, hanno funzionato un po’ meglio). Infatti, anche in relazione alla circostanza che queste politiche non hanno condotto ad un aumento del credito nella misura desiderata, le famiglie e le imprese non hanno potuto aumentare la loro spesa; e anche chi l’avrebbe potuto fare si è guardato bene, per paura, dal farlo. Di conseguenza, i consumi e la ripresa sono rimasti al palo.

Per questo, molti starebbero pensando di cominciare a sostenere delle politiche fiscali di stimolo.

Il segretario del Tesoro americano J. Lew avrebbe detto, a settembre, che “i politici non discutono più dell’argomento crescita versus austerità, ma bensì di come poter impiegare al meglio le politiche fiscali per supportare le economie”.

Geoff Kendrick, economista della banca britannica Standard Chartered, ha detto che “il ritorno alle politiche fiscali sarebbe il ritorno a qualcosa di più normale”.

Mike Riddell, fund manager alla Allianz Global Investors di Londra, sostiene che “le persone sono passate dal credere che gli stimoli fiscali siano il male e che il bilancio vada pareggiato, a realizzare che non sta funzionando nulla”.

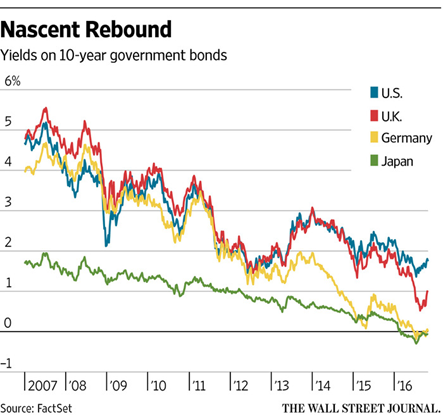

Gli stimoli fiscali potrebbero portare a maggiori rendimenti dei titoli del debito. Infatti, le banche centrali tenderebbero a bilanciare i possibili effetti inflazionistici delle politiche di spesa governativa aumentando i tassi di interesse, oppure diminuendoli meno - e le rendite delle obbligazioni tendono a seguire il tasso di interesse.

Questo si starebbe già verificando, come si può notare nel grafico sotto che riporta i rendimenti sui titoli di USA, UK, Giappone e Germania. Infatti, gli stessi avrebbero invertito la tendenza per mettersi sul cammino di un rialzo. Sembrerebbe però - per chi scrive - ancora presto per parlare di un “rimbalzo nascente” e per dare l’inversione di tendenza, verso un aumento dei rendimenti, come anche solo parzialmente “consolidata”.

“Rimbalzo nascente” - rendimenti sui titoli governativi a 10 anni

L’aumento dei rendimenti causerebbe però anche un aggravio sui costi del debito di servizio, ma, in un contesto di crescita della domanda e del PIL, il rapporto debito/PIL dovrebbe comunque scendere o, nella peggiore delle ipotesi (senza entrare nella questione dei moltiplicatori e delle eventuali maggiori entrate fiscali), crescere meno velocemente di quanto fatto finora.

Ricordiamo infatti che, con l’austerità fatta di tagli e quello che ne consegue (in termini di perdita del PIL e altro), il rapporto debito/PIL, dall’inizio della crisi (2008), è aumentato di oltre trenta punti percentuali.

Gli stimoli fiscali inoltre potrebbero aiutare i mercati delle materie prime dei costruttori. Per esempio, i mercati delle materie prime - solitamente appannaggio degli “emergenti” - potrebbero fruire di una maggiore domanda, mentre i costruttori potrebbero fruire dei lavori pubblici per le infrastrutture (cosa che si sta già in parte realizzando ed i cui effetti sono misurabili guardando lo S&P500).

Quindi, dopo anni e anni, sembrerebbe - il condizionale è d’obbligo - che ci possa essere, anche se al momento non siamo nemmeno ad uno stato embrionale, un ritorno di favore per le politiche fiscali. D’altra parte, le politiche monetarie con le quali qualcuno probabilmente pensava di poter sostituire le politiche fiscali, non stanno funzionando o, meglio, stanno funzionando poco, almeno nello spingere la ripresa.

Il tanto atteso e sperato effetto trickle-down non si è verificato: nulla è fluito e nemmeno “sgocciolato” nell’economia reale! Di fronte a risultati deludenti e che non arrivano, oppure quando arrivano vanno addirittura nella direzione opposta (il QE non ha creato inflazione, ma abbiamo avuto qualche periodo di deflazione), potrebbe esserci qualcuno che ha pensato di rigiocarsi la carta delle politiche fiscali?

© RIPRODUZIONE RISERVATA

Argomenti