Un report di JP Morgan smonta l’impatto di un eventuale embargo e snocciola le cifre record dell’export di guerra moscovita. Ma è il mercato dei bond a svelare l’inconfessabile segreto di Pulcinella

Apparentemente, la call fra Joe Biden e i leader europei ha sortito l’effetto sperato: l’Ue sarebbe pronta a imporre l’embargo sul petrolio russo subito dopo il voto del ballottaggio francese di domenica. Perché attendere, però? Forse perché l’ufficialità spingerebbe il barile in area 185 dollari, come prontamente pronosticato da JP Morgan nel suo ultimo report? In effetti, perché rischiare di offrire un vantaggio simile a Marine Le Pen, quando gli ucraini prendono bombe sulla testa da 55 giorni ormai: non sarà quest’altra settimana a fare la differenza.

Forse non per loro. Ma magari la farà per Emmanuel Macron. Il quale viene sì accreditato da tutti i sondaggi in testa di 10 punti sull’avversaria ma pare tradire una certa tensione nell’entourage. Se infatti qualcuno maligna rispetto a un ordine di scuderia che voglia le rilevazioni demoscopiche tutte macroscopicamente a favore del presidente uscente, al fine di scongiurare un afflusso al voto degli indecisi, altri fanno notare come l’aver ritirato fuori uno scandalo che risale al periodo fra il 2004 e il 2017, quello relativo ai 600.000 euro di fondi europei incassati illecitamente da Marine Le Pen, sembra tradire una certa disperazione, non fosse altro per la scarsa originalità. E il tempismo a dir poco sospetto.

Ma c’è dell’altro. E di più sistemico. Perché il report di JP Morgan dice molto di più. Ovvero che nei sette giorni conclusisi il 17 aprile. le spedizioni di petrolio russo hanno registrato una media di soli 330.000 barili al giorno in meno rispetto al mese di febbraio. Ovvero, prima dell’inizio delle ostilità. E non basta, prendendo un arco temporale più ampio e che comprende l’intero periodo bellico, la banca d’affari stima che l’export di Mosca abbia segnato un +360.000 barili al giorno in più rispetto alla media pre-invasione. Tradotto, il greggio degli Urali che nessuno vorrebbe nonostante i quasi 30 dollari di sconto al barile sul WTI, invece è andato a ruba. Di fatto, garantendo a Mosca un surplus di conto corrente record. Tradotto ulteriormente, da un lato si sanziona e dell’altro si finanzia.

E non basta. Perché se questo grafico

Andamento della capacità di stoccaggio di Cina e India

Fonte: JP Morgan

Andamento della capacità di stoccaggio di Cina e India

Fonte: JP Morgan

mostra come Cina, India e Turchia garantiranno a Mosca un impatto molto più soft di quanto si creda rispetto all’eventuale embargo totale europeo, la prima intercettando i carichi non più acquistati da clienti asiatici come Giappone e Corea del Sud e gli altri due quelli che partono da Mar Nero e porti del Baltico, è quest’altra immagine

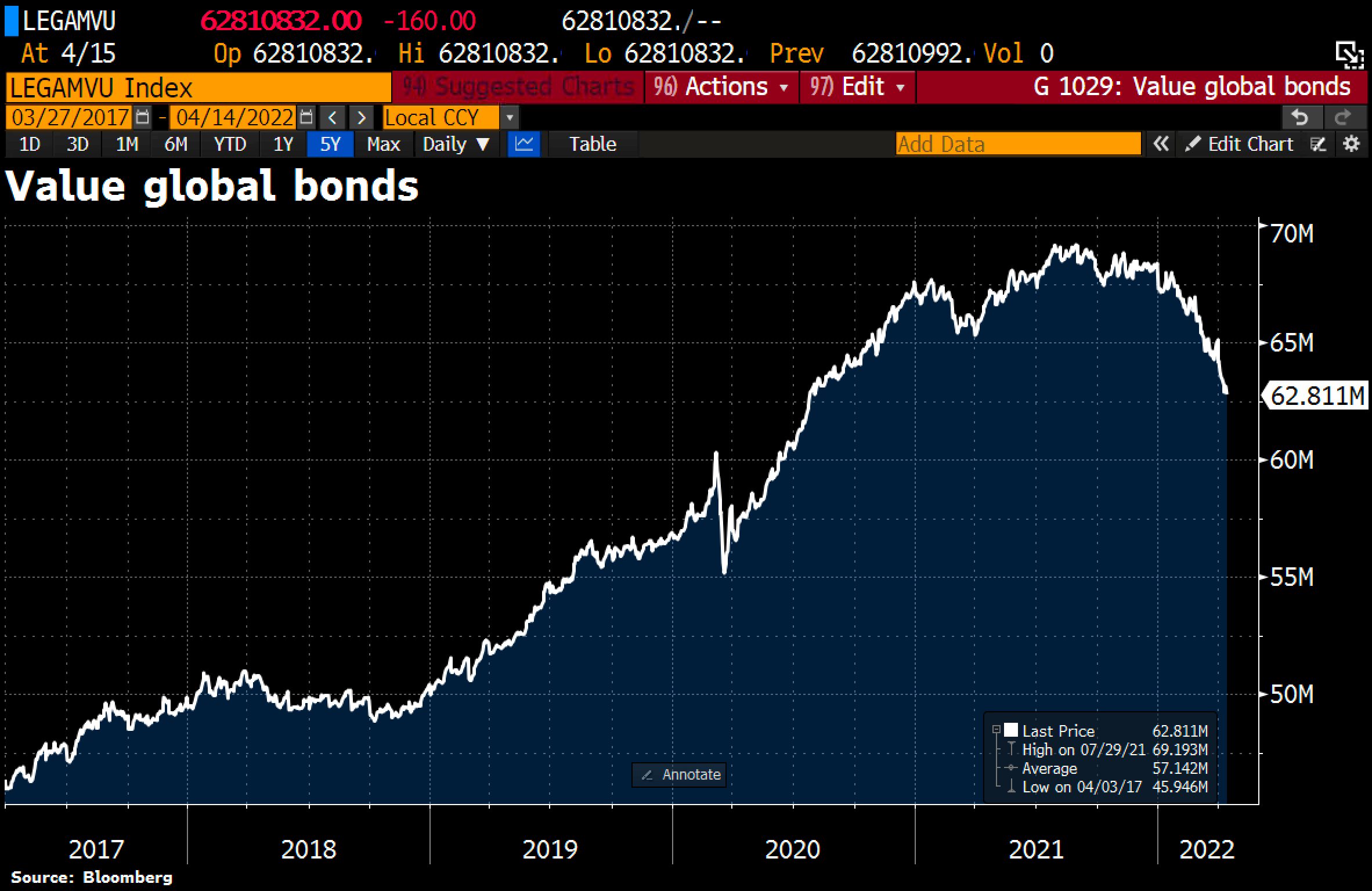

Andamento del controvalore globale del mercato obbligazionario

Fonte: Bloomberg

Andamento del controvalore globale del mercato obbligazionario

Fonte: Bloomberg

a offrire plasticamente il quadro di quanto stia accadendo. Il combinato di guerra e inflazione, lo stesso che oggi ha portato l’FMI a tagliare con il machete le stime di crescita globali, sta garantendo lo sgonfiamento controllato dell’esorbitante bolla obbligazionaria generata da due anni di programmi espansivi pandemici delle varie Banche centrali. Solo la scorsa settimana, un controvalore di 400 miliardi di dollari. Dai massimi, siamo già a un segno meno posto di fronte alla ragguardevole cifra di 6,4 trilioni di dollari.

Ma come mostra il grafico, non basta. Occorre scendere ancora. E occorre farlo in modo da non scatenare un evento sistemico che generi contagio di controparte e verso altre asset-classes. Tradotto, le equities. Almeno non subito. Perché giova sempre ricordare come in novembre gli Usa andranno al voto per le elezioni di mid-term e la Fed dovrà operare con il bilancino da qui al meeting di Jackson Hole, nonostante i formali proclami di un quantitative tightnening più spedito del previsto e di ben altri otto rialzi dei tassi entro il 31 dicembre. Quei bond, poi, parlano chiaro. E gridano recessione. Un allarme che potrebbe rivelarsi decisamente favorevole, quando occorrerà mettere mano a una situazione di liquidità che realmente rischi di andare fuori controllo e generare coperture forzate di massa. E questo ultimo grafico

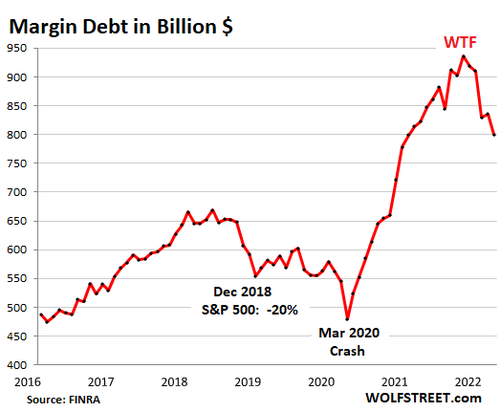

Andamento del controvalore di margin debt in miliardi di dollari

Fonte: WolfStreet.com

Andamento del controvalore di margin debt in miliardi di dollari

Fonte: WolfStreet.com

ci mostra come, dal picco di 936 miliardi di dollari di ottobre, oggi il margin debt - ovvero l’indebitamento per operare sul mercato azionario Usa - sia calato del 14,5%. Nello stesso arco di tempo, il Nasdaq ha perso il 17,6%.

Occorre tenere duro. E, soprattutto, tenersi stretto il combinato di guerra e inflazione, quantomeno se si vuole evitare un 2008 al cubo. I cittadini ucraini? Danni collaterali. Anzi, alibi perfetti e tremendamente social. Le sanzioni servono solo a evitare che il mercato crolli, il surplus russo parla chiaro. E a dare una sommaria ripulita alla coscienza. Per chi ne ha una.

© RIPRODUZIONE RISERVATA