L’aumento del rendimento dei BTP può pesare oltre 3 miliardi di interessi in più nelle tasche degli italiani, ma solo sulle future emissioni. Parola di Maurizio Mazziero

I 2.302 miliardi di debito pubblico che gravano sulle casse del Tesoro sono una mole sostenibile per l’Italia? A quanto pare, vista la crisi di sfiducia che ha investito i mercati italiani in questi giorni, gli investitori internazionali ritengono di no. Money.it lo ha chiesto a Maurizio Mazziero, analista finanziario e fondatore della Mazziero Research, che con la solita oggettività ha commentato il suo punto di vista sulla situazione.

Dott. Mazziero ritiene che la crisi di sfiducia verso l’Italia sia giustificabile viste le reazioni che hanno avuto i mercati di queste ultime sedute?

L’ammontare di debito pubblico italiano è molto alto anche se devo dire che negli ultimi anni il Tesoro ha lavorato bene con la modulazione delle scadenze, allungando la duration del debito per sfruttare la discesa dei rendimenti favorita dalla gestione della politica monetaria adottata dalla BCE. Il problema ora è proprio questo: il programma di Quantitative Easing è ormai agli sgoccioli. Anche se dovesse essere esteso fino a dicembre (ad oggi la scadenza ufficiale è fissata al 30 settembre prossimo, ndr) il mercato già sta valutando chi sarà il successore di Mario Draghi alla presidenza dell’Eurotower. Presumibilmente il prossimo Presidente sarà meno morbido per quanto riguarda la politica monetaria. A tutto ciò si è sommano le incertezze istituzionali di questi ultimi mesi. La goffaggine mostrata dalla coalizione di Governo Lega+M5S non è certamente piaciuta ai mercati. Personalmente ritengo che i leader della coalizione non avrebbero dovuto far filtrare i dettagli del proprio “contratto”.

A cosa si riferisce in particolare?

Ad alcuni punti presenti nel programma di Governo che il mercato ha giudicato insostenibili per il debito italiano come ad esempio l’abolizione della legge Fornero e all’eliminazione delle clausole di salvaguardia sul debito. Per quanto riguarda l’abolizione della riforma Fornero noi della Mazziero Reaseach abbiamo stimato circa 100 miliardi di coperture, una cifra ovviamente insostenibile per il Paese. Per quanto riguarda l’eliminazione delle clausole di salvaguardia invece, eliminarle significherebbe dover andare a cercare coperture per 12,5 miliardi del 2019 e 19,2 miliardi nel 2020.

Cosa significa questo per gli italiani?

L’elevato ammontare di debito costringe il Tesoro a finanziarsi con continue emissioni nette. Ho stimato circa 430 miliardi di nuova carta emessa ogni anno e solo negli ultimi 12 mesi sono già stati emessi 427 miliardi in titoli di vario genere. Il recente aumento dei tassi d’interesse a breve termine è significativo in tal senso, potrebbe contribuire a far crescere il deficit dell’Italia. Vorrei infatti sottolineare che l’Italia è uno dei pochi Paesi a poter vantare un avanzo primario (differenze fra entrate e spese correnti) positivo.

Saldo primario e interessi per lo Stato italiano. Fonte: Mazziero Research

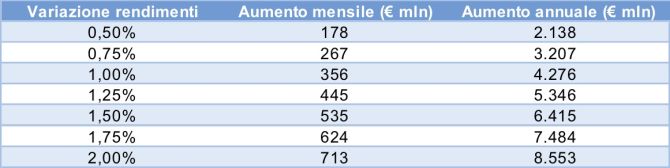

Purtroppo però la voce interessi grava come un macigno sulle voci successive del bilancio statale, contribuendo all’incremento del deficit. Per questo l’aumento sui tassi richiesti dal mercato per comprare titoli è pericoloso, non tanto sul secondario quanto sul mercato primario, ovvero nelle aste del Tesoro. Con la Mazziero Research abbiamo fatto una stima sul costo aggiuntivo di ogni incremento dei rendimenti sulla spesa per interessi dell’Italia.

Quanto incide questo aumento dei rendimenti nella spesa per interessi? Elaborazione: Mazziero Research

Per prima cosa vorrei fare due precisazioni: l’aumento dello spread andrà ad influenzare solamente le future emissioni e non tutto lo stock di titoli di Stato già in circolazione, che per il 74 per cento è a tasso fisso. Semmai potrà incidere sul circolante a tasso variabile (CCT).

L’aumento del rendimento dei BTP può pesare oltre 3 miliardi di interessi in più nelle tasche degli italiani

Il maggior rendimento impiegherà un certo tempo prima di influenzare tutte le emissioni visto che la durata media finanziaria dei titoli di Stato è di 6,90 anni. In secondo luogo dico che non è corretto considerare lo spread come elemento per valutare l’aumento della spesa per interessi, in quanto lo spread è la differenza fra il rendimento del BTP e del Bund decennale. Il Tesoro, invece, pagherà gli interessi solo in funzione del rendimento dei titoli italiani, indipendentemente dai movimenti registrati dai titoli tedeschi. Detto questo noi abbiamo stimato che, pur con tutte le semplificazioni, possiamo dire che un aumento dello 0,75 per cento determina una maggiore spesa per interessi di circa 3,2 miliardi l’anno, quasi 270 milioni al mese. Nel caso questi maggiori rendimenti dovessero diventare strutturali e mantenersi nel tempo i 3,2 miliardi crescerebbero in modo geometrico diventando 6,4 miliardi in più rispetto ad oggi nel secondo anno, 9,6 nel terzo e così via sino alla sostituzione del circolante con nuove emissioni in 6,9 anni.

© RIPRODUZIONE RISERVATA